サプライヤーからの買い取り金利は引き下げできる

――どうして低金利の資金調達が可能になるのですか。

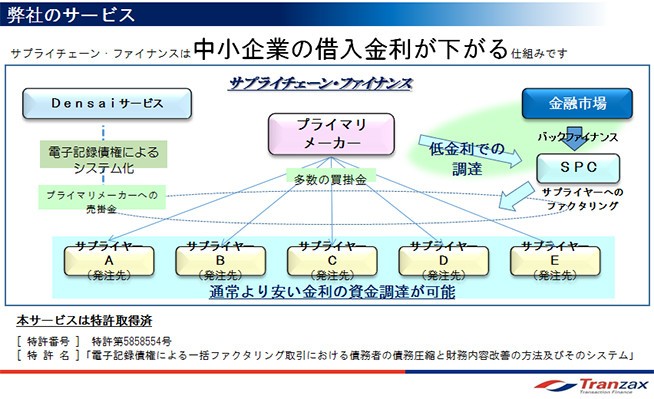

プライマリメーカー(大企業)は、多数のサプライヤー(中小企業)から材料、部品などを購入しています。この支払にとても時間がかかっていることが、大きな問題となっています。たとえば、今日(2月20日)、部品をプライマリメーカーに納入したとします。2月末に集計して、3月末に手形をもらう。その手形が120日後の7月末にお金になります。つまり、半年先です。そんなに待っていられないので、手形を割り引くとか、様々な仕組みがあります。

ただ、手形を振り出すとなれば、印紙を貼らないといけない。手形は1億円で2万円、10億円を超えると20万円の印紙が必要になります。これではかなりのコストになるので、紙の手形をどんどん電子記録債権に変えるという話になっています。

ただ、銀行が運営している電子記録債権では、プライマリメーカーのコストは下がりますが、サプライヤーのコストは特に下がりません。サプライヤーからの買い取りレートは、最も低い金利でも中小企業向けの基準金利である短期プライムレートの1.475%です。大企業の電子記録債権であれば、流通レートは本来Tiborベースで、もっと低いはずなのですが、実際は中小企業向けの割高な金利が適用されています。

当社の仕組みを入れると、大企業の電子記録債権であれば、短期プライムレートではなく、Tiborに手数料を上乗せしたものがベースになります。メガバンクの割引金利よりも0.3~0.5%低い金利です。

もちろん個別の信用リスクがありますので、すべてを引き下げることは無理ですがほとんどのケースで引き下げられると思います。中小企業だからといって一律に高い金利が適用されるのはいかがなものかと思います。優良な裏付けがあるのであれば、その分、金利は引き下げるべきです。

日本の金融マーケットでは、メガバンクの金利が一番安く、地銀、第二地銀、信用金庫...、ノンバンクという順に金利が高くなっていきます。われわれはこれまで一番安かったメガバンクの金利をさらに下回る金利を提供したいと考えています。銀行でない我々が電子記録債権という新しいFinTechの力で提示していきます。

――サプライチェーンファイナンスによって大企業が受けるメリットとは、何なのですか。

図にあるように、我々はメーカーごとにSPC(特別目的会社)を作り、運営します。

下請け企業が高い金利を払うと、この金利は下請け企業の販売価格に上乗せされますね。下請け企業が仮に3%の金利で信用組合から借りると、それは結局、プライマリメーカーの製造原価に入ってしまいます。下請け企業の金利負担を削ることができれば、サプライチェーン全体のコストが下がります。自分の会社のコストを下げるだけでは不十分ですよ。自社で全部作っているわけではないですから。サプライチェーン全体をよくすれば、これが最大の効率化になるので、最終的にはプライマリメーカーがメリットを受けることになります。

さらにプライマリメーカーの事務コストの削減も合わせてサービスします。例えば、1000社のサプライヤーがあれば、毎月1000件の振り込みを行わなければならないと思います。その作業を我々がやりますというのがもう1つのサービスです。支払い代行業務は1件数百円程度の費用がかかるのが普通ですが、当社はそれを低コストでやります。銀行の振込み手数料もSPC持ちとするので、その分のコストも無くなるわけです。そうするとプライマリメーカーの支払業務は大幅に軽減されます。下請け企業を含めたサプライチェーン全体の金利を引き下げ、なおかつプライマリメーカーの事務コストを削減するというのが弊社のサービスです。

アベノミクスも、がらりと方向転換しています。今は、ピラミッドの一番上だけにフォーカスするのでなく、ピラミッド全体を良くしようという政策に切り替わっています。最近でも、中小企業が給与を上げると減税されるなどの政策が立案されています。我々も中小企業を含めた全体の改善を行おうとしています。