「改革」を開示する企業たった2割、海外投資家も離れる?

上記の石黒英之氏と同様に、「企業改革」の行方が、今後の日本株上昇のカギを握ると主張するのが、三井住友DSアセットマネジメントのチーフマーケットストラテジスト市川雅浩氏だ。

市川氏はリポート「日本企業の資本コストや株価を意識した経営は、どれくらい進んだか」(9月1日付)のなかで、東証の要請で企業改革の取り組みを情報開示した上場企業は、まだまだ少ないと嘆く。

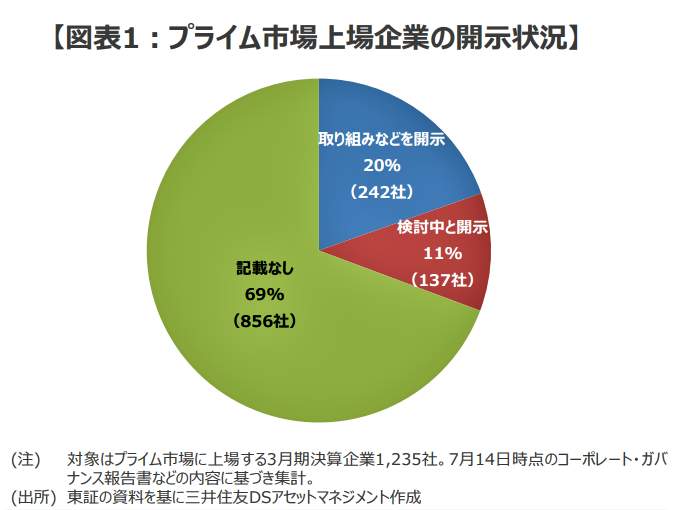

東証は今年3月、改革の情報を開示するよう上場企業に要請した。ところが、8月29日に集計した結果によると、たとえばプライム市場の上場企業で開示した企業は、たったの20%だけだった【図表3】。

市川氏はこう述べている。

「開示状況をみると、プライム市場に上場する1235社のうち、東証の要請を受けた取り組みなどを開示したのは20%(242社)、検討中と開示したのは11%(137社)、記載がなかったのは69%(856社)でした【図表3】」

スタンダード市場にいたっては、上場887社のうち開示したのはたった4%(32社)というありさま。

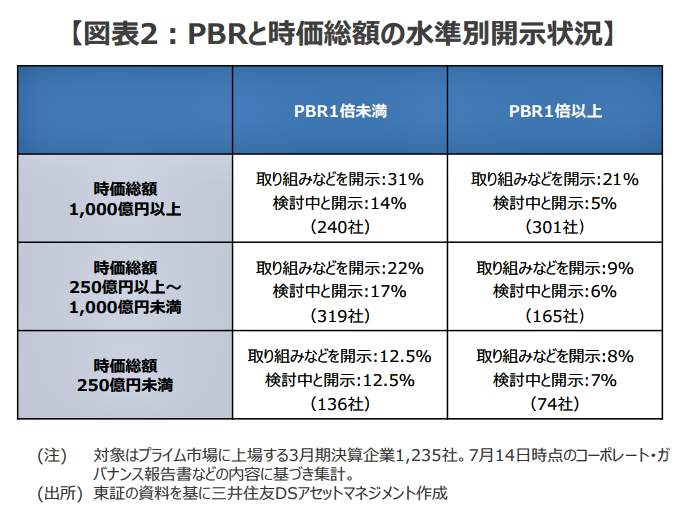

また、東証が進める改革では、前述のとおり、PBR(株価純資産倍率)を1倍以上にすることを求め、特にPBRの1倍割れ企業に改善策の開示と実行を行うように指示した。【図表4】は、PBRと株価時価総額の水準別に開示状況を調べた表だ。市川氏はこう説明する。

「プライム市場に上場する1235社について、株価純資産倍率(PBR)と時価総額の水準別にみたところ、PBRが低く時価総額が大きい企業ほど開示が進展している一方、PBRが高く時価総額が小さい企業ほど開示が進展していないことが確認されました」

こうした集計から、市川氏はこう結んでいる。

「取り組みなどを開示した企業の割合は、プライム市場で20%、スタンダード市場で4%にとどまっており、まだ進展の余地は大きい状況です。この先、開示が増えていけば、海外投資家による日本株の見直し買いは続くと思われますが、それが実現するか否かは企業次第といえます」

海外投資家の厳しい目が注がれていると、警鐘を鳴らしているわけだ。