日本株の躍進が続いている。2023年9月5日まで、TOPIX(東証株価指数)が3営業日連続でバブル後の最高値を更新した。

TOPIXの8月の月間騰落率は、マイナスに沈んだ米欧を尻目に、主要国で唯一のプラスパフォーマンスとなった。独り勝ちの状態が続いている。

日本株はどこまで上がるか? 課題はないのか? エコノミストの分析を読み解くと――。

東証が進める「上場企業改革」が日本株上昇の原動力

日本企業が今後も改革を続ける限り、日本株は強さを発揮していくだろうと指摘するのは、野村アセットマネジメントのシニア・ストラテジスト石黒英之氏。

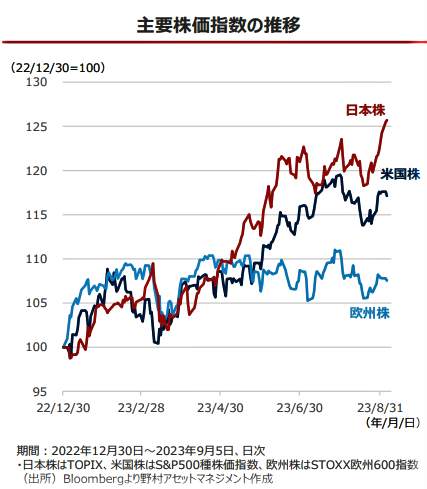

石黒氏はリポート「日本株優位の展開は今後も続くのか?」(9月6日付)のなかで、日本と米国、欧州の主要株価指数の動きを示すグラフを示した【図表1】。

これをみると、8月に入ってからの日本株の伸びが著しく、米国、欧州株を大きく上回っている。石黒氏はこう説明する。

「日本株は8月に入り、中国リスクの台頭や米長期金利上昇への警戒感などから調整する場面もありました。ただ、株価調整は一時的で、売り一巡後は再び買い優勢となり、TOPIXの8月月間の騰落率は主要国で唯一のプラスパフォーマンスとなりました。

年初来でみても、現地通貨ベースでは米欧株をアウトパフォーム(一定期間の収益率が上回ること)する動きが継続しており、日本株の強さが目立ちます【図表1】」

こうした強さの背景にあるのが、今年3月、東京証券取引所(東証)が主導して始めた企業改革だ。東証が上場企業に対し、「資本コストや株価を意識した経営の実現に向けた対応」を要請し、企業改革を促した。ざっと、おさらいをすると――。

背景には、プライム市場で約半数、スタンダード市場では約6割の上場会社が、自己資本利益率(ROE)が8%未満、株価純資産倍率(PBR)1倍割れという状況があった。

「ROE」とは、株主が出資金を元手に、企業がどれだけの利益を上げたかを数値化したもので、「企業の稼ぐ力」を示す財務指標だ。一般的には、10%を上回ると投資価値がある企業とされるから、8%未満では優良企業とは言えない。

一方、「PBR」とは、株価が1株当たり純資産の何倍まで買われているか――つまり、1株当たり純資産の何倍の値段が付けられているかを見る投資尺度だ。PBR=1倍が株価の底値の目安(株価と資産価値が同じ)とされるため、「1倍割れ」というのは、上場企業としては「恥ずかしい」ことになる。

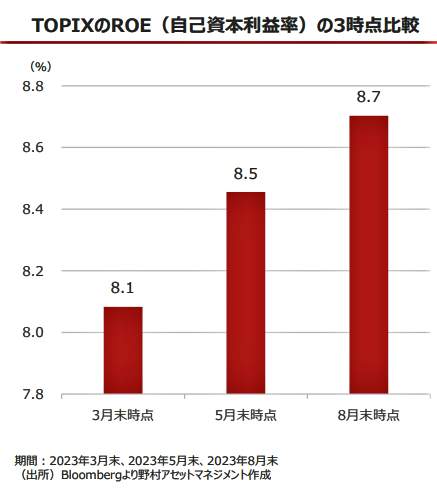

石黒氏は、TOPIXのROEが徐々に増加したグラフ【図表2】を示しながらこう続ける。

「東証が上場企業に改革要請を行なって以降、海外投資家の日本株買いが膨らんだことからわかるように、今の日本株のテーマは企業の改革期待といえ、こうした期待が日本株の強さにつながっていると考えられます。

東証が改革要請を行なった3月末時点のTOPIXのROEは8.1%でしたが、第1四半期決算が出揃った8月末には8.7%と、日本企業のROEは着実に改善しています【図表2】」

そして、こう結んでいる。

「日本では『脱デフレ』への機運が高まりつつあるなか、人件費や原材料費の上昇分の価格転嫁が進むなど、企業の利益率の改善がみられています。また、資本効率改善に向けた余剰資金の有効活用の動きも続くとみられることから、企業改革をテーマとした日本株の上昇は当面続きそうです」