米連邦準備制度理事会(FRB)のパウエル議長は2023年8月25日、米ワイオミング州で開催された経済シンポジウム「ジャクソンホール会議」で講演をした。

世界の金融市場は、米国の金融政策の先行きについて何らかの手掛かりを得るために、パウエル氏の講演内容に注目した。

パウエル氏は何を語り、また、何を語らなかったのか。エコノミストがパウエル発言を深読みすると――。

パウエル議長が素通りした「中立金利」と「自然利子率」とは?

報道をまとめると、パウエル議長は冒頭、「インフレがピークから低下したことは歓迎すべきだが、まだ高すぎる」「適切と判断すれば追加利上げを行う用意があり、インフレが目標に向かって持続的に低下していると確信するまで、政策を引き締め的な水準に据え置く」と述べた。

これが講演の結論であり、「ややタカ派」とはいえ、これまで述べてきたことの繰り返しだった。ほぼ、市場の予想通りの内容で、市場が期待した「サプライズ」はなかった。パウエル氏は「手の内」を明かさなかったのだ。

今回の講演内容とその背景、エコノミストはどう見ているのか。何人かのエコノミストが注目したのは、パウエル氏が市場の関心が非常に高かった「中立金利」と「自然利子率」への言及を、あえて素通りしたことだった。

エコノミストの分析に入る前に、まず、「中立金利」と「自然利子率」のおさらいをしておこう。

非常にザックリいうと、インフレ退治を掲げるFRBが目指すのは、現在の金利を「中立金利にしたい」ということだ。

中立金利とは、緩和でも引き締めでもない政策金利の水準のこと。実際の政策金利が中立金利より低ければ「金融緩和」であり、中立金利より高ければ「金融引き締め」となる。

しかし、中立金利はあくまで理論上の概念で、推計や主観によって決められてきた。米国の中立金利は、FOMC(連邦公開市場委員会)のメンバーが、それぞれ「自分はこう思う」という数字を3か月ごとに出し、現在はメンバーの平均をとって「2.5%」程度になっている。

中立金利が「2.5%」とされる背景には、「自然利子率0.5%」+「物価目標2.0%」=「中立金利2.5%」という認識があるとされる。

ややこしい数式の話になったが、「自然利子率」について説明すると、これは、(景気の影響が、緩和状態にもなく、引き締められた状態にもなく)景気に中立的な状態にある利子率のこと。つまり、「中立金利」の実質的な元になっているものだ。

自然利子率は、潜在成長率など中長期的な「実体経済」の実力で決まる。この自然利子率、現在は何%程度だとFRBは考えているのか――。パウエル議長が考える「自然利子率」がわかれば、「中立金利」の判断もわかり、FRBが目指す今後の政策金利の水準もわかる。ということは、利上げがいつまで続くか、予想できるわけだ。

市場は、パウエル議長が「自然利子率」と「中立金利」について、どんな数字を挙げるか期待したのだが、それがなかったというわけだ。

第一生命経済研究所の主席エコノミスト藤代宏一氏は、リポート「経済の舞台裏:さながら定例記者会見だったジャクソンホール講演」(8月28日付)のなかで、「期待外れ」だった中身についてこう指摘する。

「パウエル議長の講演は、新たな示唆に少なかった。8月9・10日にNY連銀のスタッフが自然利子率について、『推計方法によってはかなり高い数値が得られる』といった趣旨のペーパーを発表し、それがジャクソンホールに向けた一種の布石ではないかとの見方が広がっていたため、やや肩透かしを食らった格好だ」「中立金利に関する言及は1分にも満たず、自然利子率については、その単語すら直接的な言及はなかった」

こうしたことから、藤代氏は「9月FOMCにおける利上げ見送り予想を維持する」と結論付けた。

市場のコンセンサスは、9月追加利上げ見送り...11月に最後の利上げ

野村総合研究所エグゼクティブ・エコノミストの木内登英氏も、リポート「予想通りのタカ派的発言となったジャクソンホールでのパウエル議長講演:中立金利への言及は避ける」(8月28日付)のなかで、中立金利への言及がなかった背景をこう説明した。

「今回の講演で金融市場が注目していたのは、パウエル議長の金利の中立水準への言及だ。直前には、ニューヨーク連銀は金利の中立水準が大きく上昇した可能性を示す分析を示していた。パウエル議長がこの分析結果を追認する場合には、景気を抑制するためにFRBの追加利上げ余地が広がることになることから、金融市場はそれを強く警戒していた。

しかしパウエル議長は、『中立金利を確実に特定することはできないため、金融引き締めの正確な度合いは不確実である』と述べるに留め、中立水準上昇の可能性について明確な判断を示すことを避けた」

「さらにパウエル議長は、『2%の物価目標は変わらない』とも明言し、物価上昇率のトレンドが切り上がったことを受けて物価目標を引き上げるべきとの一部の議論に距離を置く姿勢を強調した」

そして、こう結んだ。

「このように、パウエル議長は理論や分析に基づく政策よりも、実際に出てくる経済指標に応じて柔軟に金融政策を運営する、プラグマティックな政策姿勢を採用することを改めて強調したのである」

木内氏は、この結果、市場では9月の追加利上げ見送りとの見方が高まり、11月に最後の利上げがコンセンサスになったとしている。

緩やかな「経済成長」と「インフレ鈍化」が併存する「適温経済」が続けば...

さて、FRBの今後の金融政策が利上げから高金利政策の維持にシフトした、と指摘するのは、野村アセットマネジメントのシニア・ストラテジスト石黒英之氏だ。

石黒氏はリポート「ジャクソンホール後の米金融政策を展望する」(8月28日付)のなかで、自然利子率とFF金利誘導目標上限値などのグラフを示しながら、現在の実質FF金利が自然利子率を上回っている現状を説明した【図表1】。

「現在の米金融引き締めの度合いをみると、6月時点の実質FF金利は1.15%とインフレ率を目標水準で維持し、経済を完全雇用状態に保つような、緩和的でもなく引き締め的でもない実質金利である自然利子率(直近0.58%)を大きく上回っています【図表1】。

7月にFRBが0.25%の追加利上げを行なったことを踏まえると、実質FF金利はさらに上昇しているとみられ、米国の金融政策は相当程度に引き締め的な水準にあるといえます」

そして、こう結んでいる。

「過去の事例に照らし合わせると、米国の利上げ停止時期は近づきつつあると考えられます。現在のような緩やかな『経済成長』と『インフレ鈍化』が併存する『適温経済』が続くのであれば、FRBの視点は利上げから高金利政策維持にシフトしそうです」

市場が期待する「ソフトランディング」が見えてきた?

では、米国経済は今後どうなるのだろうか。市場が期待する「ソフトランディング」(軟着陸)が見えてきた、と明るい展望を示すのが、三井住友DSアセットマネジメントのチーフマーケットストラテジスト市川雅浩氏だ。

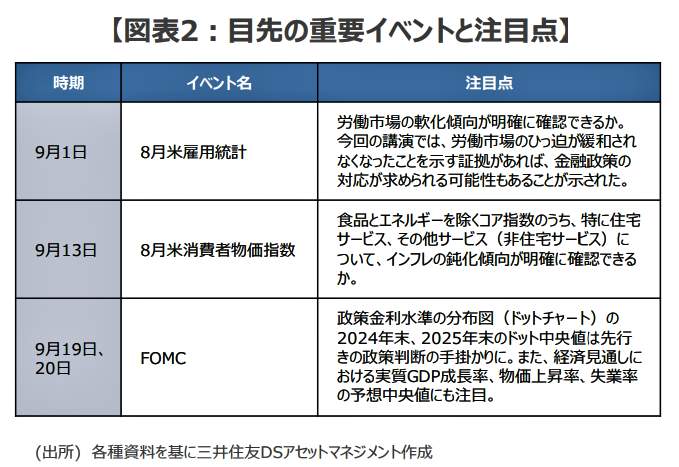

市川氏はリポート「2023年8月ジャクソンホール会議レビュー~パウエル発言の要点整理」(8月28日付)のなかで、今後の経済重要イベントと注目点の【図表2】を紹介しながら、こう説明する。

「パウエル議長は、やはり政策の方向性をあらかじめ示すことはありませんでしたが、ややタカ派的なトーンを交えつつ、追加利上げと据え置きはデータ次第で決める方針が改めて確認されました。

弊社(=三井住友DSアセットマネジメント)は米金融政策について、11月に0.25%の最後の利上げが行われ、来年(2024年)7~9月期に利下げの開始を予想しており、米経済の軟着陸(ソフトランディング)を見込んでいます。

「このシナリオでは、急激な米長期金利の上昇と大幅なドル高・円安の進行は回避され、株式市場にも好ましい環境が期待されます。なお、FRBがデータ次第としている以上、この先、雇用や物価関連の指標に市場が大きく反応することもあり、注意が必要です【図表2】。

また、9月のFOMCでは、最新の経済見通しなどで今回の講演よりも詳細な政策方針が確認できると思われ、いつも以上に注目が集まるとみています」

(福田和郎)