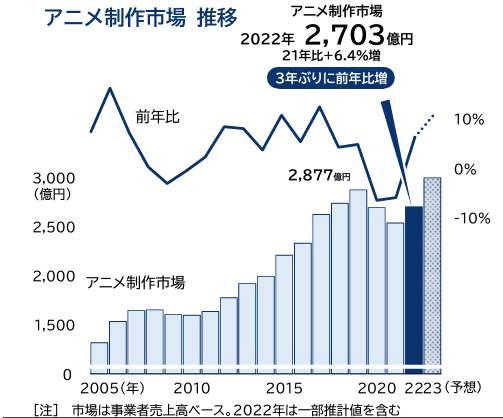

帝国データバンク(東京都港区)が2023年8月10日に発表した「アニメ制作市場」動向調査によると、アニメ制作市場の2022年の市場規模は21年比6.4%増の2703億円となることがわかった。これはおよそ3年ぶりに前年比増を達成したことになる。

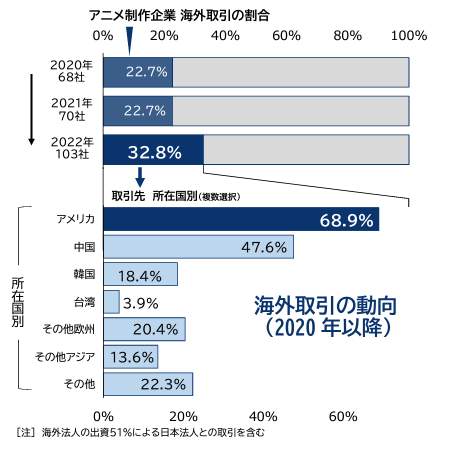

アニメ制作の業界は、変化しつつあるようだ。同社によると、日本アニメ制作会社が海外の動画プラットフォーマー、制作企業と取引を行うケースが増えてきた。

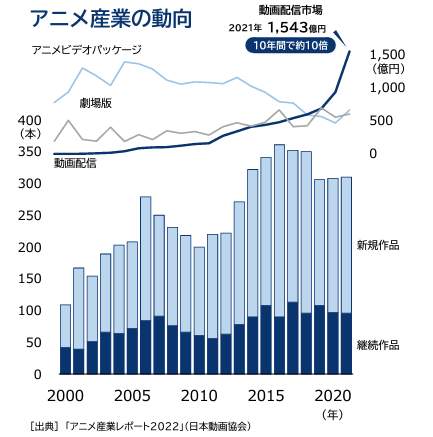

また、これまでのようなテレビ向けだけでなく、動画配信プラットフォーマー向けのオリジナルアニメ制作、ネット配信・視聴市場の拡大によるIP(知的財産)収入などが、中堅の元請制作会社にも徐々に広がっているという。

こうしたことから、同社では「現状の業績ペースで推移した場合、2023年のアニメ制作市場は22年比で10%を超える増加が予想され、制作本数に応じた収入が主体だったコロナ前の水準を上回り、過去初めてとなる3000億円を突破する可能性がある」とも指摘している。

動画プラットフォーマーへのアニメ作品提供や独占配信など、大手から中堅元請企業へと広がる

最近では、日本アニメ制作会社が海外の動画プラットフォーマー、制作企業と取引を行うケースが増えている。同社の調べによると、アニメ制作企業314社のうち、外注や制作請負、作品提供などで海外企業との取引が判明した企業は103社に達した。全体の3社に1社が海外企業と取引しており、取引社数・割合ともに調査開始以降で過去最高だったという。

このうち、米国系企業との取引は前年(26社)から約2倍に増加し、22年に続き取引の拡大が続いている。その背景として、同社は、

「NetflixやAmazonなど、米国系動画プラットフォーマーへのアニメ作品提供や、独占配信などの直接契約・取引といった機会が、大手から中堅元請企業へと広がっていることが要因にあげられる」

とみている。

2022年(1~12月期決算)におけるアニメ制作業界の市場規模(事業者売上高ベース)については、同社によると、前年(2540億4800万円)を6.4%上回る、2703億9200万円となった。2年連続で減少が続いた2021年から一転して、3年ぶりに市場が回復したかたちだ。

その理由については、次のように説明している。

「アニメ制作市場は2011年以降、制作元請を中心に制作本数の増加や配信料などライセンス収入の増加に支えられ、19年まで9年連続で拡大していたが、20~21年はコロナ禍による制作・公開スケジュールの遅延などで納品が翌期へずれ込むといった影響を受け、前年比で減少したケースが多かったものの、23年以降に公開される大型の劇場版映画やアニメ作品などの制作案件が増加したことで、制作市場全体でも持ち直しの動きが広がった」

一方では、アニメ制作会社が手掛けるのは、これまでのようなテレビ向けのほか、動画配信(VOD)プラットフォーマー向けのオリジナルアニメ制作といった案件もあるなど、変化が生じているようだ。さらに、ネット配信・視聴市場の拡大によるIP(知的財産)収入が中堅の元請制作会社にも徐々に広がっているのも、近年の動向となっている。

こうした点を踏まえ、同社では

「アニメの視聴機会がテレビからネット配信へ軸足が移るなか、従前のアニメ制作モデルに囚われない制作モデルなど新たなビジネスチャンスが広がっている。長年の課題だったアニメ制作会社の収益力改善が、大きく前進する可能性を秘めている」

と指摘している。

制作企業1社当たり平均売上高は8億6400万円 「増収」が44%、「減収」が21%

また、2022年の制作企業1社当たり平均売上高は、8億6400万円だった。業績動向では、全体で「増収」が44%、「減収」が21%と、増収が減収を大きく上回ったという。

制作態様別に平均売上高をみると、直接制作を受託・完成させる能力を持つ「元請・グロス請」では、2022年の平均売上高は16億6700万円で、前年(15億5300万円)を約1億1400万円上回って2年ぶりの増加に転じるなど、過去10年では最高を記録したという。

なお、業績動向では、「増収」が過去10年で2番目に大きい54%、「減収」は21年から15ポイント低下した25%。損益面では、「増益」(49%)が過去20年で2番目に大きかった一方で、「赤字」が34%になるなど、元請間における収益力の「二極化」の傾向がある。

このほか、アニメ制作ではこれまで主軸だったテレビ放送からVODへと配信チャネルの多様化が進んでいるのも特長だ。

同社では「VOD運営大手が独自作品の制作に巨額の資金を投じて囲い込みを図るなど、製作委員会の組成が前提だった従前のアニメ制作モデルと異なるケースも出てきた」と指摘している。つづけて、次のような点をメリットにあげている。

「こうした制作モデルは1社が負担するリスクが大きい半面、関連グッズなどIP収入の最大化も期待できる点がメリットとなる。

資金面や制作能力など課題はあるものの、低賃金や過重労働問題の原因となってきた低収益の脱却策として、制作会社が積極的にIPを保有する制作モデルが今後有力な選択肢として広く浸透する可能性がある」

ただし、VOD向け企画作品の増加に関連して同社では、以下の点を懸念としてあげている。

「VOD向け企画作品の単純な増加は、テレビアニメや劇場版向けで既にひっ迫している制作現場の人手不足や過重労働を助長する危険性もある。また、ヒット作やIPの有無、関連収益の動向がVODの会員数に左右される点は、制作力や企業規模によって元請間でも収益格差を広げる可能性がある」

なお、この調査は同社の信用調査報告書ファイル「CCR」(190万社収録)ほか外部情報をもとに、アニメ制作企業を対象とした業界調査を行ったものだ。同様の調査は2022年8月に続き8回目。