中国の空前絶後の不動産不況が、世界金融危機に発展するリスクが高まってきた。経営再建中の中国不動産大手「恒大集団」が2023年8月17日、米ニューヨークで連邦破産法を申請したのだ。

さらに、「恒大集団」よりさらに規模が大きい最大手の「碧桂園」(カントリー・ガーデン)も資金繰りがひっ迫、デフォルト(債務不履行)のリスクが高まっていることが明らかになった。

中国の巨大不動産のドミノ倒産が始まれば、中国発金融危機が現実のものなる可能性が高い。世界経済はどうなるのか。エコノミストの分析を読み解くと――。

「健全経営」だった最大不動産「碧桂園」、デフォルト危機に

報道をまとめると、「恒大集団」は、米連邦破産法第15条の適用を申請した。これにより、米国内での訴訟や強制的な差し押さえを回避することが可能になり、経営再建に向けた債権者との協議を加速させる狙いがあるとされる。しかし、資金繰りが苦しい状況に変わりはない。

それ以上に市場にショックを与えたのは、中国最大とされる不動産デベロッパー「碧桂園」の経営危機発覚だ。同社は「健全経営」と見られていたが、8月6日、期日を迎えた2本のドル建て社債の利払いを実行できなかったと表明、事実上のデフォルト状態に陥った。

続く10日、1~6月期の最終損益が450億~550億元(9000億~1兆1000億円)の赤字に転落したもようだと発表、株価は最安値を更新した。期限の8月末までに自力で過剰債務を返済するのが難しく、もはやデフォルトは「時間の問題」との見方が出ている。

最大手のデベロッパーが本格的なデフォルトに陥れば、業界全体で債務不履行の懸念は高まり、少なくても中国国内の金融危機に発展するのは避けられない。

国有企業を優遇、民営企業を圧迫する政府の愚策が背景に

こうした事態をエコノミストはどう見ているのか。

最悪、中国発世界金融危機の引き金になる可能性があると指摘するのは、大和総研主席研究員の齋藤尚登氏だ。

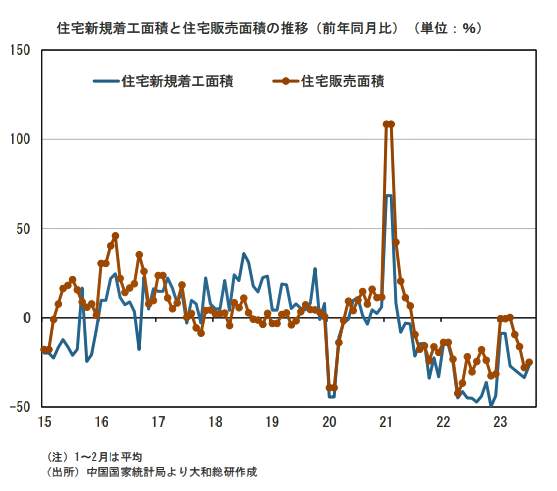

齋藤氏はリポート「中国:最悪ケースは金融危機のトリガーに 『不動産不況』が深刻化、軟着陸の鍵は健全な民営デベロッパーの救済」(8月22日付)のなかで、住宅需要が2021年をピークに下降の一途をたどり、不動産不況が深刻化しているグラフ【図表1】を示しながら、こう述べる。

「最悪のケースとして、景気失速下で住宅価格が暴落し、価格低迷が長期化するようなことがあれば、銀行の不良債権は激増し、中国発の金融危機が発生してもおかしくはない。今後の『不動産不況』の行方には細心の注意を払う必要がある」

齋藤氏によると、2022年以降、中国は「不動産不況」に苦しんでいるが、事態を悪化させたきっかけは、2020年8月の政府による不動産デベロッパーへの規制強化だった。財務状況への監視が強化され、負債状況に応じて資金調達を制限する「3つのレッドライン」(中国版総量規制)が設定された。

財務の健全性の高いデベロッパーを中心に優勝劣敗が進むと期待されたのだが、実際はそうならなかった。中国内外で上場するデベロッパー55社のうち「3つレッドライン」に抵触して、債務不履行(デフォルト)に陥った企業は32社に達した。だが、財務の健全性とデフォルトの発生状況とはあまり関係はなかった。

むしろ、特徴的なのは、デフォルトを起こした32社のうち、民営デベロッパーが実に29社を数えた一方で、国有デベロッパーはわずか3社にとどまったことだ。この過程で恒大集団も一気に経営危機に陥ったわけだが、齋藤氏はこう指摘する。

「中国版総量規制は、デベロッパーの財務の健全性向上が目的ではなく、民営デベロッパーの淘汰が目的とされる所以である。ここにも『国進民退』(政策の恩恵が国有企業に集中し、民営企業は蚊帳の外に置かれる)問題が発露している。多くの民営デベロッパーで資金繰りが悪化し、工事中断問題が社会問題化したのである」

「さらに、この問題には負の連鎖がある。中国では、建設中に物件を購入し、住宅ローンの返済が始まるケースが多いが、引き渡し不能リスクを懸念する市民は、民営デベロッパーの建設というだけで購入をためらう。

本来なら財務的に健全なデベロッパーであっても、容易にデフォルト組に転落していく。大手デベロッパーの碧桂園は、この典型だ。碧桂園は2021年度決算では3つのレッドラインのうち1つしか抵触していない比較的健全なデベロッパーに位置付けられていたが、500億元(約1兆円)前後の赤字になった模様であり、資金繰りの悪化が表面化した」

そこで齋藤氏は、負の連鎖の「不動産不況」からくる中国発金融危機をソフトランディングさせるためにとして、こう訴えている。

「少なくとも2020年8月の中国版総量規制の導入時に、財務の健全性が高いと判断されたものの、その後の銀行の貸し渋りなどでデフォルトを余儀なくされた民営デベロッパーについては、金融面でのサポートをしっかりとするべきであろう。

それが不動産購入者に浸透すれば、少なくとも民営デベロッパー=倒産リスクが高い、という連想が断ち切られ、過去2年分の『実需』のリベンジ購入が期待さ入れることになろう」

「影の銀行」デフォルト連鎖も、不動産不況の火に油

不動産不況と並行して、「シャドーバンキング」(影の銀行)の問題が深刻化していると指摘するのは、野村総合研究所エグゼクティブ・エコノミストの木内登英氏だ。

木内氏はリポート「深まる中国シャドーバンキング(影の銀行)の問題」(8月18日付)のなかで、銀行ではない金融機関「シャドーバンキング」(影の銀行)である中国の信託大手「中融国際信託」が組成した高利回りの信託商品数十本のデフォルト(債務不履行)発生に注目した。

「中融」は中国で9番目に大きな信託会社で、デフォルトは8月11日に発覚した。同社の発表によると、少なくとも30商品の支払いが滞っている。

また、データプロバイダーのユーストラストによると、「中融」には今年満期を迎える総額395億元(約7900億円)の高利回り商品がまだ270本あることから、今後支払いが滞る商品は急速に増えていく可能性が高い。事態はかなり深刻だ。

というのは、不動産セクターが、銀行借り入れが厳しくなったため、信託商品からの資金調達にシフトしており、不動産不況の火に油を注ぐかたちになるからだ。木内氏はこう指摘する。

「政府が不動産デベロッパーへの銀行融資を規制し始めてからは、不動産デベロッパーは規制の緩い信託からの資金調達を増やした可能性がある。一種の規制逃れである。

信託商品に富裕者や金融機関のお金が集まった背景には、『暗黙の保証』という問題がある。多くの信託会社は地方政府や国有企業が株主になっており、一部の融資は地域のインフラ計画を支えている。そのため、信託商品には政府による『暗黙の保証』が付いている、とみなされることが多い。

そのため、信託商品の投資家は、高い運用利回りを享受する一方、投資リスクを十分に把握していないことが考えられる。このことが、信託商品の価格を歪めている面があるだろう。また信託商品の価格が元本割れをし、またデフォルトを起こした際には、それが社会問題化しやすい背景にある」

木内氏は、こう結んでいる。

「景気減速、不動産市場の調整をきっかけに信託商品の価格が大幅に低下すれば、それに投資する金融機関では損失が発生し、金融システムを不安定化させる可能性がある。

また、信託商品の解約が急増し、それに応じきれない信託会社の破綻が相次げば、信託会社からの資金調達に依存する企業の経営が一気に行き詰まり、実体経済に大きな打撃となる事態も生じ得よう」

あらゆる経済指標が総崩れ、中国はデフレに陥った?

7月の経済統計で、輸出や輸入、物価、個人消費などあらゆる指標が総崩れになったことを受け、中国がデフレ危機に入ったのではないかと警鐘を鳴らすのは、野村アセットマネジメントのシニア・ストラテジスト石黒英之だ。

石黒氏はリポート「中国発のリスクイベントに目配りが必要な局面に」(8月21日付)のなかで、中国のCPI(消費者物価指数)とPPI(生産者物価指数)、そして不動産開発投資累計の推移のグラフを紹介している【図表2】。

これを見ると、足元の数字はいずれも下降線を描き、対前年同月比・同期比でマイナスになっていることがわかる。石黒氏はこう指摘する。

「ここにきて、中国経済の先行き不透明感が急速に強まっています。

7月の中国のCPIは前年同月比でマイナスに転じ、PPIも弱く、1~7月のマンション建設など不動産開発投資は前年同期比で、8.5%減少しており、足元の中国経済はデフレ圧力にさらされているようにもみえます【図表2】。

7月の新規融資は14年ぶりの低水準に落ち込み、金融機関の消極的な融資姿勢が目立っているほか、中国の金融大手の信託会社が顧客への一部商品の支払いを停止し、不動産開発大手の公募債が債務不履行に近づきつつあるなど、悪材料が山積しています」

今後はどうなるのだろうか。株式市場を中心に、石黒氏はこう説明する。

「こうした懸念を受けて、香港ハンセン指数は8月18日、年初来安値を更新し、直近高値からの下落率が20%を超えたことで『弱気相場』入りしました。中国の影響が大きい世界の企業で構成される株価指数も8月に入り10%超下落しており、世界の金融市場も中国発のリスクイベントに身構えつつあります。

中国リスクへの警戒が高まる状況下で、中国の中央銀行と金融規制当局は、景気回復を支えるために融資を増やすよう要請したことが、中央銀行の8月20日の声明で判明しました」

そして、こう結んでいる。

「デフレ圧力が強まるなか、多額の債務を抱える不動産業界の救済と低迷する消費を立て直す政策などで中国経済を浮揚させることができるのか、中国当局の政策手腕が問われています」

(福田和郎)