米国経済とともにドル相場も岐路に、7月消費者物価に注目!

一方、8月10日の米7月消費者物価指数(CPI)に注目するのが、ソニーフィナンシャルグループ金融市場調査部長でチーフアナリストの尾河眞樹氏だ。

尾河氏はリポート「底堅い米国経済、今週のCPIが焦点」(8月7日付)のなかで、「米国の労働需給は依然として逼迫しており、賃金インフレが抑制されにくい環境となっている。インフレが高止まりした場合のドルの反応に注目したい」として、こう指摘する。

「米国の消費者のマインドを示す指標はこれまでの大幅な利上げにも関わらず堅調だ。

賃金の上昇に加えて、米国の総合インフレが昨年ピークの9.1%から足下3.0%まで低下し、実質所得が増加していることなどが背景にあると思われる。また、コロナ給付金などによる過剰貯蓄の残存も影響しているようだ。

~6月期の米実質GDP(国内総生産)成長率が前期比年率2.4%と、市場予想の同1.8%を上回ったことなどもあり、市場では『ノーランディング』との声も出始めている」

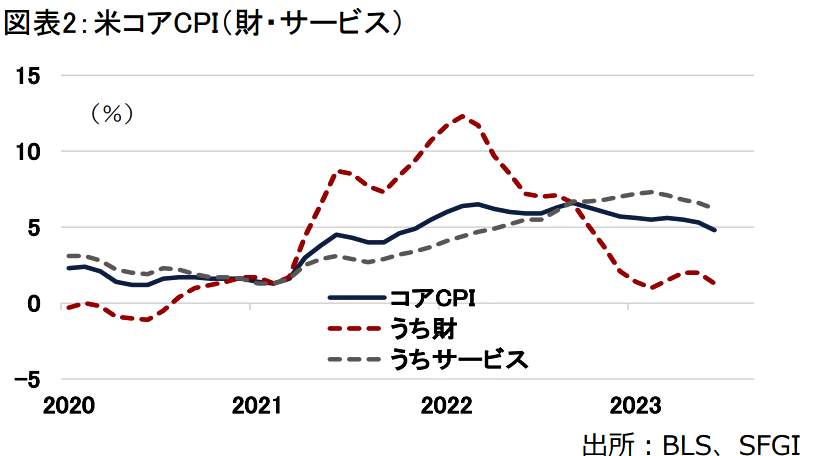

そんな経済指標が強弱混在する難しい局面のなかで、7月の米消費者物価指数(CPI)が発表される。米消費者物価指数(コア)のグラフ【図表】を示しながら、尾河氏が注目するのは次の点だ。

「変動の激しい食品とエネルギーを除くコアCPIは4.8%と、伸び率は前月から横ばいとなることが見込まれている。コアCPIのうち、サービス価格の伸び率は6月が前年比6.2%と、3月以降連続して減速しているものの、依然高水準だ【図表】。

仮に9月の利上げ観測が高まると、これまでであれば市場金利の上昇とともにドル高となりやすかった。しかし、米10年債利回りが米名目潜在成長率(4.0%付近)を上回る傾向は、米景気減速への懸念を高め、先週のように米株価下落やドル安を促す可能性もある。米経済とともに、ドル相場も岐路に立っているように見える」

7月消費者物価指数(CPI)の結果によっては、利上げの観測とともに、景気減速の懸念も高まり、米経済は正念場を迎えるというわけだ。(福田和郎)