格下げ恐れるに足らず、米国債が世界最強の4つの理由

さて、フィッチに格下げされても、米国債にとって「恐れるに足らない」理由が4つあると指摘するのは、フィデリティ投信の首席研究員重見吉徳氏だ。

重見氏はリポート「マーケットを語らず:米国債の格下げ/日銀が利上げしても預金金利は上がらない⇒資産運用がやはり重要」(8月4日付)のなかで、その4つの理由を列挙する。やや、経済学の基本講義の趣(おもむき)があるが、整理して、説明すると――。

(1)フィッチは格下げの理由の1つに「ガバナンスの崩壊」、つまり債務上限をめぐる与野党の瀬戸際のやりとりを挙げた。しかし、債務上限があるからこそ、議会少数派がギリギリまで政府との交渉を深め、譲歩を引き出すことができる。

逆に債務上限がなく、少数派によるけん制が効かなくなると、一部の有権者に偏った恩恵を与える政策が実行される恐れがある。

今回もバイデン政権の財政支出を抑える穏健な政策に落ち着いた。債務上限問題では毎回、結果的に穏健・中道な政策に寄るのが米国政治の常だ。

(2)フィッチはもう1つの理由に、米政府債務の増加を挙げた。しかし、経済の規模と貯蓄意欲が高まれば、政府債務は増えていくのが経済の原則。国民が倹約しようと貯蓄を増やしても、誰かが消費しなくては経済が収縮し、デフレスパイラルに陥っていく。

国民が消費しない「残りの生産」を「国債」発行というかたちで消費するのが政府だ。「政府債務が問題だ」と政府消費を拒否するなら、国民が全生産量を消費しなくてはならないが、貯蓄は不可能になる。

現在、世界的な規模で貯蓄が増えているが、米国以外のわれわれが貯蓄できるために消費しているのが米国政府(および米国企業と家計)なのだ。

言い換えれば、米国以外の世界にいるわれわれが「今後とも貯蓄や貿易黒字、準備通貨を得たい」と願うならば、米国債は増えていく(=米国債を買う)はずだ。

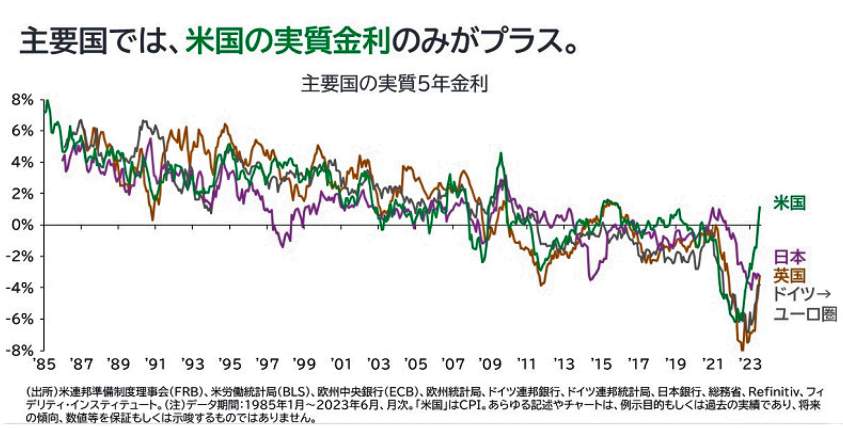

(3)では、足元と今後の米国債を支えているものは何か。【図表4】は主要国の実質5年金利の推移だ。これを見ると、FRB(連邦準備制度理事会)の高金利政策もあって米国の実質金利だけがプラスで、日本、英国、ドイツ、ユーロ圏はマイナスだ。このことが、米国債やドルへの投資を促している。

(4)最後に「米中対立」が、ドルや米国債への資金フローを「長持ち」させている。中国は米国の地位を脅かすほどに台頭しており、米国は中国を封じ込めようとしている。西側諸国も、中国の経済的・軍事的存在の拡大を抑制することで、米国やドルの地位が保たれる可能性があるというわけだ。

(福田和郎)