投資家に極めてわかりにくい、複雑怪奇な運用の真意は?

一方、「債券市場の投資家にとっては極めてわかりにくいYCC運用になった」と疑問を投げかけるが、第一生命経済研究所首席エコノミストの熊野英生氏だ。

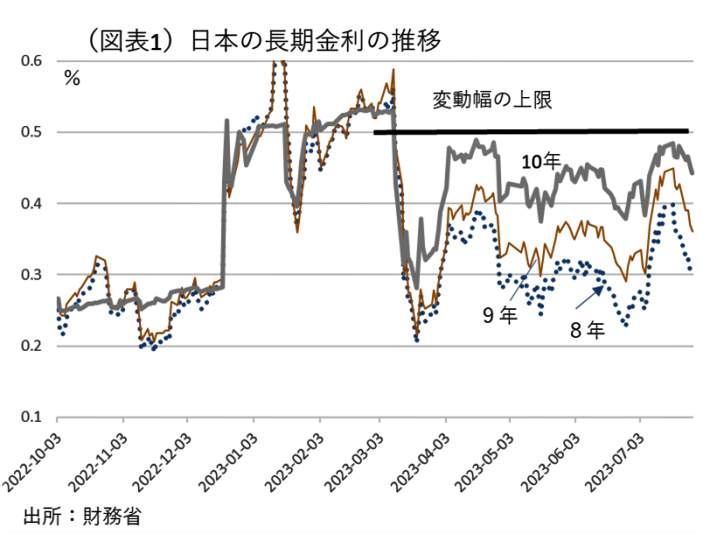

熊野氏はリポート「連続指値オペの発動を見直し~2023年7月の日銀会合~」(7月28日付)のなかで、最近の日本の長期金利推移のグラフ【図表2】を示しながら、こう指摘する。

「0.50%を上回った時に実行していた指値オペを、今後は1.00%以上に変更するというものだ。では、0.50~1.00%の長期金利の変動はどうなるのか。指値オペは打たずに容認するのかという疑問が湧いてくる。

最近の長期金利は、0.50%を超えて上昇してくる流れにある【図表2】。だから、0.50~1.00%の変動幅の時に、日銀がどう振る舞うのかは、すぐに焦点になってくるだろう」

また、こんな疑問も投げかける。

「指値オペの発動ラインを1.00%としてはいるが、本音は指値オペもできるだけ使いたくないという意識がありありとわかる。すると、次なる疑問として、米国の長期金利がさらに上昇してきて、日本の長期金利にも1.00%以上になる圧力が加わったときに、日銀は本当に継続的な指値オペを実行するのかということが考えられる。

本音で指値オペをやりたくないのならば、1.0%をさらに引き上げる可能性がある。そのときは上下0.50%の変動幅は動かすのだろうか。今回の金利操作の柔軟化は、やはりYCCの運用方法を複雑怪奇にする可能性がある」

そして、熊野氏は「複雑怪奇」になった背景は、日本銀行がこれを「出口戦略」と言わないことだとして、こう結んでいる。

「筆者(=熊野氏)は、これは出口戦略のキックオフだとみる。指値オペは、日銀のバランスシートを拡大させる。日銀はそれを止めたかった。将来的にバランスシートを縮小する、いわゆるQT(量的引き締め)をするのならば、それ以前に、バランスシートを拡大させる仕組みを見直す必要がある。

それが今回の柔軟化である。まずは歯止めをかけて、その後で縮小に向けた行動を考えていく」

とりあえず、年内の政策決定会合はこのまま静観の構えだろう、と予想している。(福田和郎)