米国株の上昇が止まらない。2023年7月26日(現地時間)のニューヨーク株式市場で、ダウ平均株価が13営業日続伸した。1987年1月以来、36年半ぶりの記録となる。

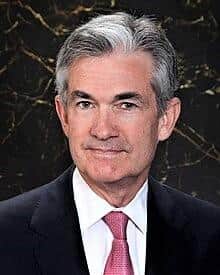

同日、FRB(米連邦準備制度理事会)が市場予想通り、0.25%の利上げを発表したが、その際、パウエルFRB議長が「もはや景気後退は予測していない」と発言したことが大いに好感された。

仮に翌27日もダウ平均株価が値上がりしたら、1897年に記録した126年ぶりの「14連騰」となる。米国経済はどうなるのか。死角はないのか。エコノミストの分析を読み解くと――。

パウエル氏「FRBスタッフはもはや景気後退を予測していない」

FRBは7月25、26日にFOMC(米連邦公開市場委員会)を開き、0.25%の利上げを決めた。これによって政策金利は、5.25%から5.5%の幅となった。

前回6月会合では利上げを見送ったが、今回再開した理由について、パウエル議長は記者会見で、「雇用は依然として引き締まった状態だ。バランスは改善しつつあるが、インフレ率を物価目標の2%に戻すにはまだ長い道のりがある」と述べた。

その一方で、追加利上げについては今後発表される経済指標をみて会合ごとに判断していく考えを強調した。また、「FRBスタッフはもはや景気後退を予測していない」と発言、経済の「軟着陸」に自信をちらつかせたことも市場を喜ばせた。

しかし、ダウ平均株価の「13連騰」が1987年以来の快記録とはいえ、1987年には10月に世界同時株安「ブラックマンデー」が起きている。市場の間では、「連騰記録」が相場の過熱を表すシグナルではないかと警戒する向きもある。

こうした米国株の上昇をエコノミストはどう見ているのか。

日本経済新聞オンライン版(7月27日付)「NYダウ、36年半ぶり13連騰 過度な引き締め不安後退」という記事に付くThink欄の「ひとくち解説コーナー」では、みずほ証券チーフマーケットエコノミストの上野安泰也氏が、

「1987年の年初以来となるダウ工業株30種平均の13連騰が実現。米国株の地合いの強さの背景は、(1)FRBの利上げは終わりが近く、インフレが沈静すれば先行きは利下げが期待できること、(2)米国の景気は底堅く、リセッション(後退局面)入りは回避できそうなことの2点。FRBスタッフもリセッションをもはや予想していないというパウエル議長の発言は上記(2)を補強した」

と説明。しかし、

「(1)(2)のいずれかがぐらつかない限り、米国株の地合いは基本的に強い。とはいえ、26日の米国株市況をロイターは『ほぼ変わらず、ダウは13連騰』というタイトルで報じた。ナスダックとS&P500種はこの日、下落した」

と、必ずしも米国株が全面高ではないことを指摘した。

こんなに早いコロナからの回復? 楽観過ぎてザワザワする

同欄では、ベンチャーキャピタルのリブライトパートナーズ代表パートナーの蛯原健氏も、

「『FRB全スタッフ景気後退予想撤回』はかなり踏み込んだ発言で、大きなインパクト。各種株価指数も史上最高値近辺まで戻している。だが、コロナバブル崩壊からの回復がたかだか1年半ほどで終了し、再び上げ潮ムードというのも楽観に過ぎる気がし、少しざわざわもする。もっとも、実態経済は昨日今日のアルファベットとメタによる広告売上が揃い踏みで完全復調しているなど、米国景気の復調が明確であることは事実ではある」

と、慎重な見方を示した。

また、同欄では、楽天証券チーフ・ストラテジストの窪田真之氏が、

「今回の利上げで長短金利の逆ざや(10年金利とFF金利誘導水準の中間値の差)は2.5%まで拡大した。米国景気には、長短金利が逆転してから1年くらい後にリセッション入りするという経験則がある。ただし、それはあくまでも経験則で、そうならないこともある。

今回、米景気は減速してきているものの雇用は強いまま。来年にかけてAI(人工知能)や半導体への投資が盛り上がり、米景気が持ち直すとの期待もある。今回パウエル議長が景気後退の見通しを撤回したことによって、ソフトランディングの楽観を強めた面がある」

と、パウエル発言効果が大きいことを強調した。

日銀も批判浴びずに金融緩和維持ができると、ホッとした?

ところで同欄で、米大統領選への影響に注目したのが笹川平和財団 上席研究員の渡部恒雄氏だ。

「バイデン大統領の支持率低下の2つの大きな理由は、高齢不安と経済政策への不満です。この2つの点で、世論調査では、バイデン大統領よりもトランプ前大統領への期待のほうが大きい、というのが米国の有権者の認識のようです。経済政策の不満の理由は、失業率は歴史的にみて低水準にもかかわらず、賃金上昇率よりも物価上昇率が高いということです」

と指摘。そのうえで、

「つまりFRBが軟着陸に成功すれば、もし来年の大統領選挙がバイデン氏対トランプ氏になった場合に、バイデン大統領の高齢化によほどの懸念が生じなければ、バイデン氏が有利になる重要な要素ということになります。市場関係者だけでなく、政治関係者もとても注目していることでしょう」

と強調した。

最後に同欄で、日本銀行の金融政策へ影響を取りあげたのが日本経済新聞社特任編集委員滝田洋一氏だ。

「株式市場が安心したわけは、過度な金融引き締めの不安後退とともに、景気後退の見通しの解消でした。パウエル議長は会見で、一層の『データ重視』を語るとともに、『FRBスタッフの景気後退見通し撤回』を披露しました。

ダウの13連騰は、議長がしつらえた景気軟着陸ムードに、投資家が肩の荷を降ろしたからでしょう。(恐怖指数の)VIXの低下にそんな市場心理がクッキリと」

と述べたうえで、

「同時に米国債利回りが低下し、ドル・円相場も1ドル=140円近辺とドル高が一服しました。日銀は7月27~28日に金融政策決定会合。今回は金融緩和を維持しても、市場にやいのやいの言われることはないでしょう」

と、日本銀行が肩の荷を下ろしたであろうと推測した。

ちなみに、日本銀行の金融政策に対しては、国際通貨基金(IMF)のピエールオリビエ・グランシャ調査局長が7月25日の記者会見で、日本でも物価上昇(インフレ)が続くとして、「日本銀行も金融引き締めを始める必要性に備えるべきだ」と指摘したばかりだった

軟着陸は楽観的、米国経済の本当のリスクはこれから高まる

さて、金融市場では9月のFOMCで利上げがあるかどうかに注目が集まっているが、今後のFRBの動きをエコノミストはどう見ているのか。

ヤフーニュースコメント欄では、第一生命経済研究所主席エコノミストの藤代宏一氏が、

「前回6月のFOMCは利上げを休止し、既往の金融引き締め効果を見極める構えを示しました。しかしながら、この1か月に発表された経済指標は堅調なものが目立ちました。インフレ沈静化を最優先課題とするFRBは、インフレ再燃のリスクを回避するために、利上げ再開を決定した形です。

景気の粘り強さを印象付ける指標としては、金利上昇に脆弱であるはずの住宅市場データが反転上昇したことなどが挙げられます」

と説明。今後については、

「もっとも、インフレ関連指標は消費者物価指数(CPI)が前年比プラス3.0%(これは日本よりも低い上昇率)に低下するなど、インフレは着実に沈静化に向かっています。これらを踏まえると、次回の9月FOMCは利上げが見送られる可能性が高いでしょう」

と、予測した。

一方、年内にあと1回利上げがあるのではないかと見るのが、野村総合研究所エグゼクティブ・エコノミストの木内登英氏だ。

木内氏はリポート「サプライズなしのFRB利上げ再開(7月FOMC):注目は9月FOMCでのFF金利見通しに」(7月27日付)のなかで、こう述べている。

「FF金先市場は次回9月を中心に、年内1回の追加利上げを予想している。さらに、年内の利下げはなく、来年に合計1.5%の利下げを予想している。筆者(=木内氏)は、9月の追加利上げについてはなお不確実ながらも、年内にあと1回の利上げが実施された後、政策金利は据え置かれ、来年には利下げが実施されると予想する」

ただし、金融市場は来年以降の利下げがFF金利が4%台程度に下がる小幅なものと予想するが、木内氏は3%程度に下がる大幅な利下げに発展すると見る。それは、こういう事情からだ。

「金融市場で、FRBの利上げ打ち止めに近いとの期待を高めるとともに、米国経済がソフトランディングに向かう、との楽観論を強めている。

しかし、米国経済については、物価上昇率の落ち着きが見られ始めてから、むしろリスクが高まるという面があるのではないか。物価上昇率が低下してきていること自体が、金融引き締めによる景気減速の表れとも言える。

また、FRBが物価高に対する警戒を容易に解かない中で、景気の減速が明確になれば、金融市場、企業、家計の中長期のインフレ期待はさらに低下していく。その結果、実質金利(名目金利―インフレ期待)は上昇し、それが経済活動を抑制する」

つまり、FRBの利上げが最終局面に近づくなかで、実質金利が上昇して事実上の金融引き締め効果が強化されてしまう。となると、FRBも逆に大幅な金融緩和を行なわなくてはならなくなる?

「少なくとも来年には米国経済が景気後退に陥り、金融市場が現在想定しているよりも本格的な金融緩和が実施されると見ておきたい。それは米国の長期金利を大きく押し下げるとともに、急速な円高ドル安の巻き戻しを生じさせるだろう」

急激な円高に見舞われれば、現在、円安の恩恵もあって株高を謳歌している日本経済はどうなるのか。(福田和郎)