物価上昇が止まらない。生活に直結する食品値上げが記録的水準に達した

2023年7月21日に総務省が発表した6月の消費者物価指数(2020年=100)は、値動きの大きい生鮮食品を除いた総合(コア)指数が前年同月比で3.3%上昇した。伸び率は2か月ぶりに拡大した。これで、22か月連続の上昇だ。

日本銀行の物価目標である「2%」を上回る状況が続いている。日本銀行は7月27日~28日に金融政策会議を開くが、大規模金融緩和政策の修正はあるのか。エコノミストの分析で読み解くと――。

高インフレの米国より高止まりの日本、消費者物価指数が逆転

総務省が公開した「消費者物価指数 全国 2023年(令和5年)6月分」(7月21日付)や報道をまとめると、コア指数の上昇率は5月の3.2%から0.1ポイント上がった。このうち、「生鮮食品を除く食料」は9.2%の上昇率で、1975年10月以来47年7か月ぶりの高い水準となった5月から横ばいとなった。

具体的には、鶏卵が35.7%、炭酸飲料が17.4%、外食のハンバーガー17.1%、食用油が16.5%、アイスクリームが12.0%、からあげが10.4%の上昇といった案配だ。ほかにも、キャットフードが28.5%、携帯電話機が19.3%、洗濯用洗剤が18.4%上がっている。

一方、電気代の上昇率はマイナス12.4%と、マイナス幅は5月より4.7ポイント縮小した。政府による負担軽減策や燃料価格が落ち着いたことで上昇は抑えられたが、大手電力各社が6月から電気料金を値上げしたことが響いたかたちだ。

今回、注目されるのは、高インフレが続く米国の消費者物価指数(コア)が6月は3.0%増にとどまり、日本(3.3%増)と米国が8年ぶりに逆転したことだ。日本では物価上昇の高止まりが続く一方で、米国では記録的なインフレの低下傾向が示されたかたちだ。

個人消費の回復の動きに、水を差す物価高

こうした状況をエコノミストはどう見ているのだろうか。

ヤフーニュースコメント欄では、三菱UFJリサーチ&コンサルティング調査部主席研究員の小林真一郎氏が、

「6月の生鮮食品を除く総合は前年比3.3%上昇と、5月の同3.2%上昇から伸び率が拡大しました。政策による押し下げ効果を除けば4.3%の上昇であり、物価上昇の勢いに衰えは見られません。エネルギーは前年比6.6%低下と5か月連続でのマイナスですが、先月の同8.2%低下からは落ち込み幅が縮小しました。一部電力会社の値上げを反映して電気代のマイナス幅が縮小したためで、これが全体の伸び率拡大につながりました」

と説明。今後については、

「また、鶏卵、炭酸飲料、ハンバーガーなどを中心に『生鮮食品を除く食料』の上昇ペースが5月と同じ9.2%上昇と高止まっていることも、物価安定を妨げる要因となっています。

今後は、円安を受けてエネルギー価格が下げ渋ってくるほか、人件費上昇などを背景にサービス価格の上昇幅が拡大する可能性があり、しばらく高い伸びが続きそうで、コロナ禍の終息に向けた個人消費の回復の動きに水を差すことが懸念されます」

と、さらなる物価上昇が懸念されるとした。

さて、大規模な金融緩和を続ける日本銀行への影響はどうか。

日本経済新聞(7月21日付)「消費者物価指数、6月3.3%上昇 2か月ぶり伸び率拡大」という記事につくThink欄の「ひとくち解説コーナー」で、みずほ証券チーフマーケットエコノミストの上野泰也氏が、

「日銀動向を見ていくうえでも注目度が高い消費者物価指数(CPI)の6月分は、市場予想に沿う結果になった。生鮮食品を除く総合(コア)は22か月連続で上昇し、前年同月比プラス幅は『電気代』値上げを主因に5月から0.1%ポイント拡大した。だが、『電気代』や『都市ガス代』はこの先下落方向。また、生鮮食品とエネルギーを除く総合(日銀版コア)は前年同月比プラス4.2%になり、5月から0.1%ポイント鈍化した」

と指摘。つづけて、

「コアコアとも呼ばれるこのカテゴリーでプラス幅が縮小したのは2022年1月以来。物価の基調が強まっているのかに疑念を抱かせる数字と言える。7月金融政策決定会合といった早い段階での異次元緩和修正観測には逆風である」

として、日本銀行の政策修正の可能性は低いという見方を示した。

同欄では、第一生命経済研究所首席エコノミストの永濱利廣氏は、

「なお、日銀が国債貸出制限を厳格化して以降、国債の空売り仕掛けはやりにくくなっていますから、イールドカーブの歪みも生じにくくなっています。むしろ、金融政策の出口を占ううえでより重要なのは、来週改定される日銀の25年度物価見通しでしょう。

日銀は安定的な2%の物価上昇を目指しているわけですから、これまでプラス1.6%の見通しとなっている2025年度のインフレ率が2%に近づかないと、出口には向かえないと思います。ただ、出口に向かわなくても、フォワードガイダンス(日本銀行が金融政策の先行きを示す指針)の強化などとセットでYCCの修正はあるかもしれませんが」

と、政策修正の可能性に言及した。

個人と株式市場で、将来のインフレ予測が大きく違う日本

一方、今回の消費者物価指数の結果から日本銀行が7月27日・28日の政策会合で修正に動く可能性は低いとみるのは、野村総合研究所エグゼクティブ・エコノミストの木内登英氏だ。

木内氏はリポート「物価上昇率の低下ペースは海外よりも緩やかに(6月CPI):日銀YCC見直しは物価よりも市場動向で決まる」(7月21日付)のなかで、その理由について、こう説明する。

「金融市場ではいずれイールドカーブ・コントロール(YCC、長短金利操作)の見直しが実施されるとの観測が強い。ただし、YCCの見直しは、物価動向よりも金融市場の動向、特に長期金利が上昇し、日本銀行が大量の国債買い入れの実施を強いられるどうかかで決まる面が強いのではないか。そのため、物価動向や物価見通しの変化が、日本銀行のYCCの見直し時期に直接与える影響は小さいと考える」

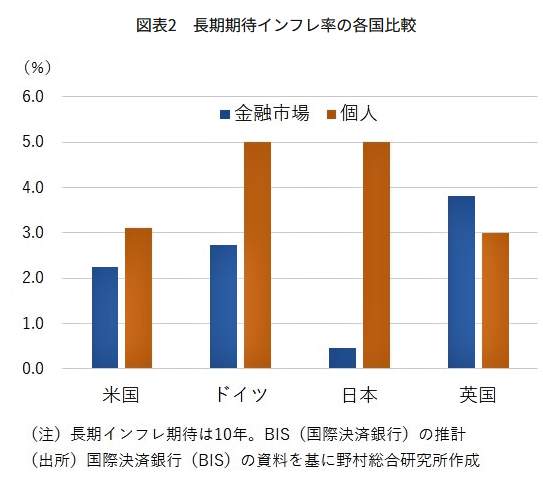

こうしたなか、新たな難問が発生していると、木内氏は指摘する。【図表1】は、国際決済銀行(BIS)が今年(2023年)6月時点で発表した主要国(米国、ドイツ、日本、英国)の金融市場と個人の「10年後の期待インフレ率」のグラフだ。

期待インフレ率とは、予想インフレ率とも呼ばれ、実際に起こった物価上昇率ではない。消費者(個人)や企業、市場が〇〇年後にこれだけ物価が上がるだろうと予想する数値のこと。個人の期待インフレ率が高いと、今後も物価上昇が続くと予想し、買いだめや消費を抑える経済行動をとるようになる。

【図表1】を見ると、日本は他国と比較し、金融市場の期待インフレ率が0.5%以下なのに対して個人が5.0%と、両者の差が異常に開いていることがわかる。日本銀行の物価目標である「2%」に対して、金融市場の物価予想は4分の1に過ぎない一方、個人の物価予想は2倍以上と、非常にアンバランスである。

木内氏はこう指摘する。

「米国での金融市場の長期インフレ期待は、米連邦準備制度理事会(FRB)の物価目標値に近い年平均プラス2.3%、個人(家計)についてはプラス3.1%と比較的安定した水準を維持している。

他方、金融市場の長期インフレ期待には大きな変化は見られないものの、個人の長期インフレ期待が最も大幅に上昇したのが、日本である。2020年末から2023年6月時点までの間に3.0%ポイント上昇し、プラス5.0%にまで達している。日本銀行の物価目標値であるプラス2%を大幅に上回る水準だ。

欧米の中央銀行とは異なり、物価上昇率が上振れる中でも日本銀行が物価の安定確保のために金融政策を修正せず、長期インフレ期待の上振れを容認してきたことが、影響しているのではないか」

そして、こう結んでいる。

「そうした金融政策姿勢が足元での円安、株高進行を後押ししている面があり、短期的には経済にはプラスの影響を与えるだろう。しかしこの先、上振れた長期インフレ期待に対して、賃金上昇率が思ったほど高まらず、実質賃金の下落が長期化するとの懸念が高まれば、個人は消費を控えるようになっていくリスクがある。

今後、欧米の物価上昇率は比較的迅速に低下する可能性がある一方、物価上昇率の水準は欧米よりも低い日本では、物価上昇率の低下が遅れるリスクが考えられる。その過程で、個人消費への逆風が欧米よりも高くなる可能性に留意しておきたい」

日本銀行の緩和政策継続によって、株高でウハウハ喜び続けたい株式市場と、将来に不安を抱く個人との違いが、「期待インフレ率」の大きな差に表れているわけだ。

日銀のYCC修正ナシ、「円独歩安」で再び145円に向かう?

さて、7月下旬には日本銀行の金融政策会合とともに、FRBの金融政策会合であるFOMC(米連邦公開市場委員会、7月25日・26日)も開かれる。両者はどんな決定を下し、ドル円相場にどんな影響を与えるのだろうか。

それを、メインシナリオとサブシナリオで示したのが三井住友DSアセットマネジメントのチーフマーケットストラテジスト市川雅浩氏だ。

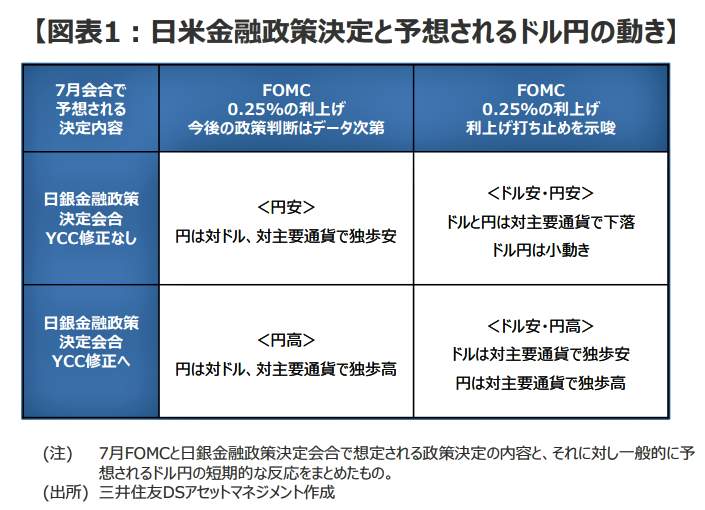

市川氏はリポート「FOMCと日銀会合後のドル円は円安か円高か」(7月21日付)のなかで、日本銀行とFRBの政策決定のメインシナリオとサブシナリオを、【図表2】の4パターンに示した。

(1)日本銀行ではYCC修正なし(メイン)。FOMCでは0.25%の利上げ、今後の政策判断はデータ次第(メイン)=円安。円は対ドル、対主要通貨で独歩安になる。

(2)日本銀行ではYCC修正へ(サブ)。FOMCでは0.25%の利上げ、今後の政策判断はデータ次第(メイン)=円高。円は対ドル、対主要通貨で独歩高になる。

(3)日本銀行ではYCC修正なし(メイン)。FOMCでは0.25%の利上げ、利上げ打ち止めを示唆(サブ)=ドル安・円安。ドルと円は対主要通貨で下落。ドル円は小動きになる。

(4)日本銀行ではYCC修正へ(サブ)。FOMCでは0.25%の利上げ、利上げ打ち止めを示唆(サブ)=ドル安・円高。ドルは対主要通貨で独歩安。円は対主要通貨で独歩高になる。

なお、市川氏が「日本銀行のYCC修正なし」と判断したのは、植田和男総裁が7月18日、インドで開かれた20カ国・地域(G20)財務相・中央銀行総裁会議の終了後に記者会見して、「(緩和姿勢の)前提が変わらない限りは全体のストーリーは不変」と明確に述べたことを重視したという。

市川氏はこう結んでいる。

「YCCの修正は予想しておらず、展望レポートの物価見通しも大きな変更はないと思われることから、異次元緩和継続の再確認により、相応に円安要因になる可能性が高いと考えています。ドル円は主に円安が進む形で、再び145円方向を目指す展開が想定されます。

ドル円は、市場が織り込む来年の米利下げ回数との連動性が高まっており、市場の関心はすでに、『年内の米利上げ終了時期』から『来年の米利下げ回数』に移っているとみられます」

(福田和郎)