個人と株式市場で、将来のインフレ予測が大きく違う日本

一方、今回の消費者物価指数の結果から日本銀行が7月27日・28日の政策会合で修正に動く可能性は低いとみるのは、野村総合研究所エグゼクティブ・エコノミストの木内登英氏だ。

木内氏はリポート「物価上昇率の低下ペースは海外よりも緩やかに(6月CPI):日銀YCC見直しは物価よりも市場動向で決まる」(7月21日付)のなかで、その理由について、こう説明する。

「金融市場ではいずれイールドカーブ・コントロール(YCC、長短金利操作)の見直しが実施されるとの観測が強い。ただし、YCCの見直しは、物価動向よりも金融市場の動向、特に長期金利が上昇し、日本銀行が大量の国債買い入れの実施を強いられるどうかかで決まる面が強いのではないか。そのため、物価動向や物価見通しの変化が、日本銀行のYCCの見直し時期に直接与える影響は小さいと考える」

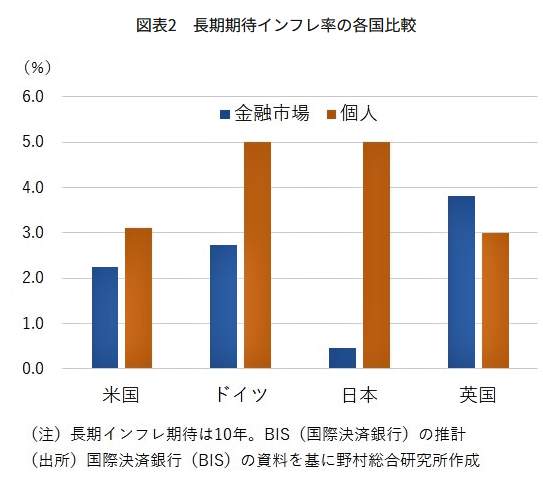

こうしたなか、新たな難問が発生していると、木内氏は指摘する。【図表1】は、国際決済銀行(BIS)が今年(2023年)6月時点で発表した主要国(米国、ドイツ、日本、英国)の金融市場と個人の「10年後の期待インフレ率」のグラフだ。

期待インフレ率とは、予想インフレ率とも呼ばれ、実際に起こった物価上昇率ではない。消費者(個人)や企業、市場が〇〇年後にこれだけ物価が上がるだろうと予想する数値のこと。個人の期待インフレ率が高いと、今後も物価上昇が続くと予想し、買いだめや消費を抑える経済行動をとるようになる。

【図表1】を見ると、日本は他国と比較し、金融市場の期待インフレ率が0.5%以下なのに対して個人が5.0%と、両者の差が異常に開いていることがわかる。日本銀行の物価目標である「2%」に対して、金融市場の物価予想は4分の1に過ぎない一方、個人の物価予想は2倍以上と、非常にアンバランスである。

木内氏はこう指摘する。

「米国での金融市場の長期インフレ期待は、米連邦準備制度理事会(FRB)の物価目標値に近い年平均プラス2.3%、個人(家計)についてはプラス3.1%と比較的安定した水準を維持している。

他方、金融市場の長期インフレ期待には大きな変化は見られないものの、個人の長期インフレ期待が最も大幅に上昇したのが、日本である。2020年末から2023年6月時点までの間に3.0%ポイント上昇し、プラス5.0%にまで達している。日本銀行の物価目標値であるプラス2%を大幅に上回る水準だ。

欧米の中央銀行とは異なり、物価上昇率が上振れる中でも日本銀行が物価の安定確保のために金融政策を修正せず、長期インフレ期待の上振れを容認してきたことが、影響しているのではないか」

そして、こう結んでいる。

「そうした金融政策姿勢が足元での円安、株高進行を後押ししている面があり、短期的には経済にはプラスの影響を与えるだろう。しかしこの先、上振れた長期インフレ期待に対して、賃金上昇率が思ったほど高まらず、実質賃金の下落が長期化するとの懸念が高まれば、個人は消費を控えるようになっていくリスクがある。

今後、欧米の物価上昇率は比較的迅速に低下する可能性がある一方、物価上昇率の水準は欧米よりも低い日本では、物価上昇率の低下が遅れるリスクが考えられる。その過程で、個人消費への逆風が欧米よりも高くなる可能性に留意しておきたい」

日本銀行の緩和政策継続によって、株高でウハウハ喜び続けたい株式市場と、将来に不安を抱く個人との違いが、「期待インフレ率」の大きな差に表れているわけだ。