景気急減速のソフトランディング、できるかも

では、その利上げ停止はいつごろになるのだろうか。2024年になってからで、景気減速の「軟着陸」も見えてきた、と指摘するのは、第一生命経済研究所主席エコノミストの藤代宏一氏だ。

藤代氏はリポート「高インフレから中インフレへ(6月米CPI)」(7月13日付)のなかで、こう述べている。

「6月米CPIはインフレ終息に自信を持たせる結果であった。7月FOMC(米連邦公開市場委員会)における利上げ再開に待ったをかけるほどではなかったが、9月以降の追加利上げを促すものではなかった。ヘッドラインの数値はもはや高インフレと呼ぶに相応しくない水準へ低下した」

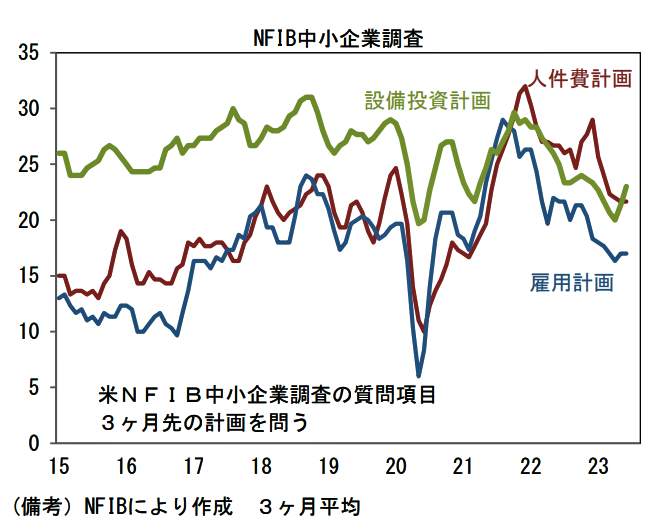

そこで今後、カギとなるのが賃金インフレの鈍化だ。藤代氏は、労働コスト増加を起点とする現在のインフレがどう終息していくのかを見極めるために、「米NFIB中小企業調査」に注目した【図表2】。

「NFIB中小企業調査」とは、全米独立企業連盟(NFIB)が発表する中小企業の経済指数。傘下の中小企業は米国の個人労働人口の約50%を占めており、雇用やインフレ率、設備投資などの動向を探るうえで、重要な統計なのだ。

藤代氏は【図表2】を示しながらこう説明する。

「6月の楽観指数は91.0へと2か月連続で改善し、中小企業の景況感が持ち堪えていることを示すと同時に、個別の調査項目では設備投資計画が上向き、反対に人件費計画、雇用計画は下向き基調が継続し、企業が人手不足を省力化投資によって切り抜けようとする様子が透けて見えた。

仮にこうした傾向がマクロ的なものになれば、景気の急減速をしつつ賃金インフレ終息に成功する、いわゆる軟着陸シナリオが現実味を帯びる」

「これらを踏まえると、Fed(米連邦準備制度)は7月FOMCにおける0.25%利上げをもって利上げを停止すると思われる。利下げ開始は2024年央以降にずれ込む可能性が高まっているように思えるが、このまま順調にインフレ率が低下すれば、2024年1~3月の可能性が高まると判断している」