「バッドニュース」がウォール街をかけめぐった。米労働省が2023年7月7日に発表した6月の米雇用統計は、景気動向を反映しやすい非農業部門雇用者数が前月より20万9000人増えた。

市場予想(同23万人増)を下回ったとはいえ、失業率は3.6%と歴史的な低水準が続き、雇用の底堅さを保っている。平均時給も前年同月より4.4%増と市場予想(同4.2%増)を上回り、賃金インフレのしつこさを示す内容となった。

こうした米雇用統計を受け、FRB(米連邦準備制度理事会)の高金利政策の長期化への警戒が高まり、米主要3株価指数はそろって下落した。米国経済はどうなるのか。エコノミストの分析を読み解くと――。

FRBのタカ派化懸念が強まり、オーバーキルのリスクを招く

今回の6月米雇用統計、エコノミストはどう見ているのだろうか。

ヤフーニュースコメント欄では、ソニーフィナンシャルグループのシニアエコノミスト渡辺浩志氏が、

「失業率の低下や平均時給の加速などがみられ、債券市場が年内2回の利上げ織り込みに傾くなかで、米国債金利は上昇。米長期金利の4%超え(名目潜在成長率超え)は企業の『投資環境』としては危険水域です。また、逆イールドも過去30年来の最大幅となっており、資金繰りなどの企業の『金融環境』も切迫しています」

と指摘。そのうえで、今後については、

「家計部門(雇用・賃金・個人消費)が強いほどインフレの長期化やFRBのタカ派化懸念が強まり、金利上昇を通じて企業部門を圧迫する構図。株式市場も従来のような景気の強さを好感する流れから、金利上昇を嫌気する流れに転じつつあります。足元の家計関連指標の強さは、景気後退入りの時期を後ずれさせ得る反面、追加利上げを通じて来年以降により深いマイナス成長(オーバーキル)を招くリスクを高めます」

と、オーバーキル(過剰な景気引締め)への懸念を示した。

「賃金インフレのしつこさを示す結果で、FRBが7月FOMC(連邦市場公開委員会)で0.25%の利上げを決める公算が高まった」と指摘するのは、第一生命経済研究所主席エコノミストの藤代宏一氏だ。

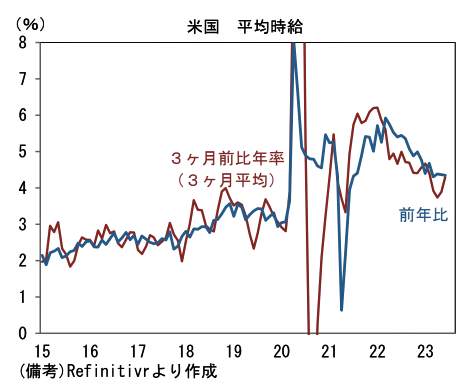

藤代氏はリポート「経済の舞台裏:良くも悪くも冷めない米労働市場」(7月10日付)のなかで、特に労働者の平均時給のグラフ【図表1】に注目しながら、こう説明する。

「賃金インフレの帰趨を読むうえで、重要な平均時給は前月比プラス0.36%、前年比プラス4.35%となった。瞬間風速を示す3か月前比年率はプラス4.66%、同3か月平均の伸びはプラス4.30%へと再加速。

賃金インフレ沈静化を示すデータは存在するものの、企業の人手不足感はなお強く、そうしたもとで企業が高い人件費を許容しているとみられる。この結果はFed(米連邦準備制度)を苛立たせた可能性が高く、利上げ再開の根拠となろう」

藤代氏は、今後についてはこう予測する。

「6月雇用統計の結果から判断すると、Fed(米連邦準備制度)は7月FOMCにおいて利上げ再開に踏み切る公算が大きい。次々回の9月FOMCまでには相当な時間的距離があるため、現時点で正確な予想は難しいが、インフレ再加速が明確化しなければ、利上げは見送り、政策金利を『高く長く』据え置く戦略を採用すると判断される」

米銀行の貸出態度が厳しくなると、賃金インフレを冷ますが...

今後の株価にはどんな影響を与えるのだろうか。「米金融市場の調整は最終局面に入っている」と指摘するのは、野村アセットマネジメントのシニア・ストラテジスト石黒英之氏だ。

石黒氏は「米賃金上昇圧力の緩和が米金融政策の焦点に」(7月10日付)のなかで、米銀行貸出態度の厳格化の動きと米求人件数の推移に注目した。

【図表2】が、その関連を示すグラフだが、銀行の貸出態度が厳しくなると、求人件数が減る傾向にあることがわかる。石黒氏はこう述べている。

「昨年(2022年)後半から米商業銀行の貸出態度が急速に厳しくなってきたところに、今年(2023年)の3月以降、米金融システム不安への警戒が加わったことで、こうした点が今後の米賃金上昇圧力の緩和につながる可能性があります。

過去を振り返ると、米商業銀行の貸出態度が厳しくなると、米景気の先行きに対する不透明感などから、米求人件数が大きく減少する傾向が確認できます【図表2】。米求人件数の減少は米雇用環境の軟化を通じ、米賃金上昇圧力を和らげることにつながります」

求人件数が減れば、雇用市場を実質的に冷ますことになるため、賃金圧力を低減させることになるわけだ。石黒氏はこう結んでいる。

「求人検索サイトを運営するIndeedの6月30日時点のデータでも、米求人件数の一段の減少が示されています。こうした点を踏まえると、FRBの利上げは最終局面にあるといえ、米金融市場の調整は短期的なものにとどまりそうです」

雇用統計を過大評価、過少評価するFRBの危険性

ところで、そもそも米雇用統計は正確に米国経済の実情を反映しているだろうかと、基本的な疑問を投げかけるのが野村総合研究所エグゼクティブ・エコノミストの木内登英氏だ。

木内氏はリポート「米雇用統計は景気を過大評価しているか?(6月米雇用統計)」(7月10日付)のなかで、ほかの経済指標に弱さがみられるのに、雇用統計だけが予想外の堅調を維持していることに対し、民間エコノミストの間で、「雇用統計の雇用者増加数が過大評価されている」という見方が広がっていると指摘する。

それは、5月雇用統計では「事業所調査」の雇用者数が前月比で約34万人増加する一方、「家計調査」の就業者数が同31万人も減少し、両者の乖離が大きく広がったからだ。この「家計調査」の就業者数のほうが、より実態を表しているのではという疑問だ。

実は、米国の雇用統計は「事業所」に対する調査(何人雇用し、いくら賃金を払っているかなど)と、「家計」に対する調査(就業しているか、失業しているかなど)の両方を合わせて公表される。

ところが、両者は大きく食い違うことが多い。理由の1つに、就業者の対象の違いがある。自営業者は事業所調査に含まれないが、家計調査には含まれる。また、兼業者の場合は、事業所調査では二重計上される可能性がある。

通常はサンプル数が圧倒的に多い「事業所調査」のほうに注目が集まる。しかし、「事業所調査」には新たに生まれた企業による新規雇用や、事業閉鎖に伴う雇用者減少が、納税データが手に入る数か月後の「確定値」にならないと反映されない、という問題点がある。

木内氏はこう危惧する。

「しかし、経済の転換点においては、事業所調査での雇用者数の精度が低下し、家計調査のほうが信頼性は高まる時期がある。現在がそれに当たるかもしれない。

金融引き締めの影響で、経営環境が悪化する現局面では、新規の企業設立による雇用者増加数の推計値は過大評価、事業所閉鎖による雇用喪失数の推計値は、過小評価されている可能性がある。その場合、創廃業に伴う雇用の純増数の推計値で調整した雇用者増加数は、実態よりも上振れることになる」

「家計調査」の雇用者数に注目すれば、米国経済が弱り始めていることになる。木内氏はこう結んでいる。

「FRBは来年(2024年)2月に確定値が発表されるまで、実態よりも強い雇用統計に基づいて金融政策を決定するのだとすれば、景気を過剰に悪化させてしまうオーバーキルのリスクが高まるのではないか」

ここでも、オーバーキルのリスクが懸念されているのだ。7月12日には米国6月消費者物価指数が発表される。その数字にも注目だ。(福田和郎)