欧州経済減速ショック、日本株4日続落! エコノミストが指摘「ユーロ圏が回復するのは、よくて2年後」「悪いシナリオは、欧州発の世界金融危機」

欧州経済が、景気後退に入った。ショックを受けた米国株式市場は、2023年6月22日の先週末から続落を続け、日経平均株価も6月27日現在、4営業日連続で下落した。

しかし、米国を上回る高いインフレが収まらず、欧州の中央銀行が相次いで利上げを加速させ、経済減速に拍車をかけている。

世界経済はどうなるのか。欧州発世界金融危機が危惧される事態になった。エコノミストの分析を読み解くと――。

-

ユーロ圏発世界金融危機が迫る?(写真はイメージ)

ユーロ圏発世界金融危機が迫る?(写真はイメージ)

マイナスに沈んだ製造業に続き、支えだったサービス業まで...

報道をまとめると、世界的な格付会社「S&Pグローバル」(本社米国)が6月22日(現地時間)に発表した6月のユーロ圏の総合購買担当者景気指数(PMI)速報値が、世界の市場に衝撃を与えた。

PMIは50.3で、前月の52.8から低下し、5か月ぶりの低水準となった。好不況の分岐点である50をかろうじて上回ったものの、市場予想の52.5を大きく下回った。昨年7月以来、50割れが続いている製造業PMIは、5月の44.8から43.6に低下した。これは新型コロナが世界的に拡大していた2020年5月以来の低水準だ。

一方、落ち込んだ製造業に代わり、経済を下支えしてきたサービス業にもブレーキがかかってきた。サービス業PMIが55.1から52.4へと一気に下落。製造業の悪化を牽引したのはドイツ、フランスだが、サービス業でもドイツ、フランス、その他ユーロ圏がそろって下押しするありさまとなった。

同じ日に「S&Pグローバル」が発表した英国のPMIも、構図は同じだった。

製造業PMIは47.1から46.2へと50割れが加速した。サービス業PMIも55.2から53.7へと下落。ユーロ圏・英国ともに製造業はすでに景気後退圏に入っており、サービス業の踏ん張りで持ちこたえていたが、いよいよ全体でも景気後退圏に近づいてきた。

ちなみに、実質GDP成長率では、ユーロ圏は2022年10~12月に前期比マイナス0.1%、2023年1~3月に同マイナス0.1%と、2四半期連続のマイナスを記録、「テクニカル・リセッション」(機械的判定に基づく景気後退)入りしている。

停滞する経済に打撃覚悟で、大幅利上げに踏み切った英中銀

こうしたなか、英イングランド銀行(中央銀行)は6月22日に突然、政策金利を0.5%引き上げ、5.0%にすると発表した。高止まりするインフレの抑制に向け、通常の2倍に当たる大幅利上げで金融引き締めを加速させる決断に踏み切った。

この「サプライズ利上げ」に米ウォール街は衝撃を受け、株価が大きく下落した。

厳しい金融引締めは、英国経済をさらに悪化させることは確実だ。世界の金融市場がユーロ圏と英国の景気後退を強く意識することとなった。

こうした事態をエコノミストはどう見ているのか。

ヤフーニュースコメント欄では、ニッセイ基礎研究所研究理事の伊藤さゆり氏が、英国中央銀行の「サプライズ利上げ」について、

「今回は経済・物価見通しの改定や総裁会見がない会合であり、3会合ぶりとなる0.5%の利上げは異例の決定と言えるだろう。

背景には、現時点で最新となる5月時点の英中銀の見通しが、CPI(消費者物価指数)も、サービス価格も、賃金上昇率も、実績値よりも0.5%も低く、予測の誤りと政策対応の遅れへの批判が高まっていたことがある」

と説明。そのうえで、

「昨日(6月21日)公表のCPIは、前年同月比8.7%%、食品価格に至っては同18.4%も上昇しており、生活費危機は深刻化している。

スナク政権は、年初にインフレ率半減を優先課題に掲げながらも、有効な手立てを打てず、低支持率が続く。BOE(英イングランド銀行)への信頼感も、先週公表されたサーベイ調査によって、大きく損なわれていることが確認されている。

停滞する経済に打撃を及ぼすことを覚悟のうえで、大幅利上げに踏み込まざるを得ないところまで、政権も中銀も追い込まれている」

と、英国経済の深刻さを指摘した。

ユーロ圏経済のけん引役ドイツが、衝撃的な落ち込み

しかし、ユーロ圏はまだ「小幅な景気後退」であるため、ECB(欧州中央銀行)は、目標である「2%」を大幅に上回る物価上昇率の抑制を優先、6月の理事会で0.25%の利上げを決めた。さらに、ラガルド総裁は「(利上げの)旅は終わっていない」として7月の利上げも示唆している。

こうしたECBの「タカ派」姿勢が、景気後退を加速させるのではないかと懸念を示すのは、住友商事グローバルリサーチのシニアエコノミスト鈴木将之氏だ。

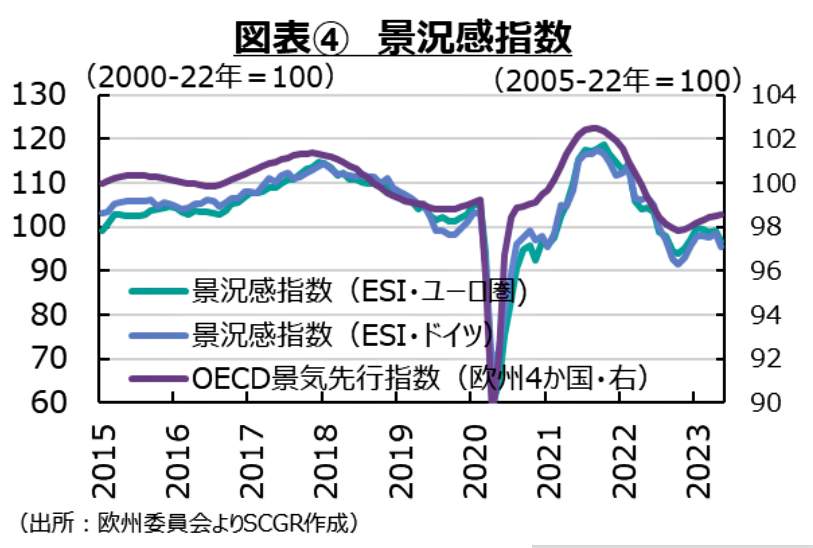

鈴木氏はリポート「景気後退でも利上げを継続するユーロ圏経済」(6月23日付)のなかで、ユーロ圏の景況感指数の悪化を示すグラフ【図表1】を紹介しながら、こう述べている。

「ユーロ圏経済のけん引役であるドイツは2023年Q1(第1四半期)まで2四半期連続でマイナス成長になっており、先行きの回復に期待を持ちにくい状況が続いている。

例えば、ドイツのIfo経済研究所の企業景況感指数(2015年=100)は4月の93.4から5月の91.7へと低下した。また、シンクタンクbrugelによると、ドイツはエネルギー対策として2021年9月以降、2650億ユーロの資金を投じてきた(3月23日時点)。

それでも、2023年Q1にかけてドイツ経済が景気後退局面入りした、という事実は重い。エネルギー価格が落ち着かなければ、景気の足取りは重いものになるだろう」

一方、ECBの経済見通し(2023年6月)によると、ユーロ圏の消費者物価指数は、2025年にようやくプラス2.2%を示し、2年後にならないと、目標である2%が視野に入らない。その間、実質GDP成長率は2023年のプラス0.9%から2025年にプラス1.6%と、潜在成長率並みに回復する姿が想定されている。

ただし、このように回復する前提条件がかなり「甘い期待」なのだ。

2023年第2四半期Q2以降に、エネルギー価格が緩和し海外需要が力強く発展、さらに企業が受注残をこなすことができること。また、堅調な労働市場を背景に、実質所得が改善することなどが挙げられている。

鈴木氏はこう懸念を示している。

「米中の景気減速や、物価上昇の高止まりに伴う購買力の回復の遅れなどを踏まえると、すでに上記の前提条件の一部が崩れているようにも見える。ユーロ圏経済は、ECBの想定に比べて厳しい道のりを歩むのかもしれない」

ユーロ圏の悪いシナリオ...不動産が引き金の「金融危機」

今後のユーロ圏のリスク要因として、米の銀行破綻が欧州に飛び火し、依然燻(くす)り続ける「金融不安」を挙げるのは、三井物産戦略研究所国際情報部の平石隆司氏だ。

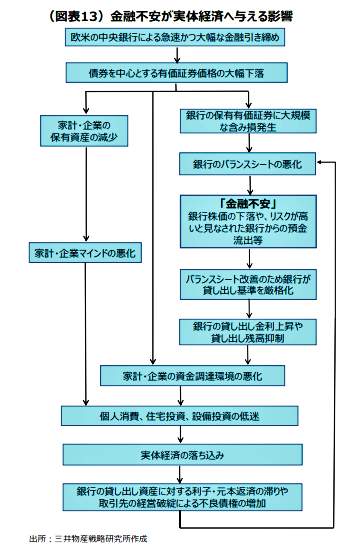

平石氏のリポート「燻(くすぶ)る金融不安とユーロ圏経済の行方~リスクは貸し渋りと実体経済悪化の悪循環~」(6月20日付)は、10ページにわたる詳細な報告だが、そのなかで金融不安が実体経済に与える影響を示した【図表2】を紹介。

そして、今後ユーロ圏がたどる「メインシナリオ」と「リスクシナリオ」の2つの道を説明している。順を追って整理すると、以下のようになる。

(1)メインシナリオ=金融不安は燻り続けるが、金融危機は回避。インフレ圧力が根強く、ECBが利下げに転じるのは消費者物価上昇率が目標である2%程度に落ち着いてから。2024年半ば以降にずれ込む。

一方景気は、利上げ効果の浸透によって、内需の低迷が続き、成長率は年率ゼロ%台の底ばいが続く。ECBの金融引き締めと銀行の収益環境の悪化が続くため、金融不安は燻り続ける。

しかし、金融機関個社の問題が表面化しても、金融当局の迅速かつ柔軟な対応が維持される限り、「金融危機」へ発展する蓋然性は小さい。

(2)ここで、シナリオを左右するファクターが登場する。特に注意すべきは、バランスシート改善のための銀行の貸し渋りを通じた実体経済の悪化だ【再び図表2】。足下で急速に銀行の貸し出し基準が厳格化しており、今後の動向次第では以下のリスクシナリオが実現する恐れもある。

(3)リスクシナリオ=貸し渋りと実体経済悪化の悪循環が激化して、金融危機発生。貸し渋りの深刻化から実体経済がさらに悪化し、不良債権増加、そして金融不安の悪化を招き、それが一層の貸し渋りを招くという悪循環が激しくなると、金融危機が引き起こされる。

現状程度で貸し出し基準の厳格化に歯止めがかかれば、危機は回避されるが、リーマンショック時の水準に厳格化が続くと、リスクシナリオが実現する恐れがある。

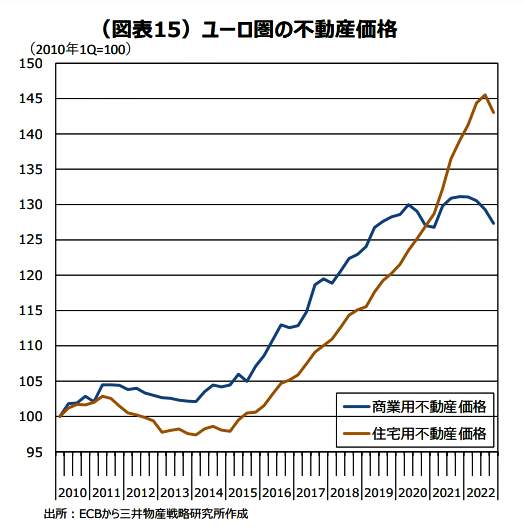

銀行による貸し渋りの悪影響を受けやすい「弱い環」として、金融緩和期に大量の資金が流入した不動産セクターに注意が必要だ【図表3】。

特に商業用不動産は、パンデミックで盛んとなった在宅勤務によってオフィス需要が減る構造的変化に直面している。現状では価格下落は限定的だが、この動向を注視しておく必要がある。

たしかに【図表3】を見ると、商業用不動産価格は2021年以降、下落を続けている。これが、大量の不良債権増加につながると、一気に「金融危機」が広がるというわけだ。(福田和郎)