日本株上昇が止まらない。ついに日経平均3万2000円台を楽々と突破した。

2023年6月6日の東京株式市場で、日経平均終値は前日比289円35銭高の3万2506円78銭。1990年7月以来の水準を付け、バブル崩壊後の最高値を3営業日連続で更新した。

ただ、「加熱感」への警戒と利益確定の動きから、翌6月6日には売りが先行、終値は3万1913円74銭に下落した。このお祭り騒ぎ、いつピークを迎えるのか。落し穴はないのか。エコノミストの分析で読み解くと――。

熱狂というより、米国株や為替を見ながら恐る恐る買っている

過熱する日本株、エコノミストはどう見ているのか。

ヤフーニュースコメント欄では、日本総合研究所上席主任研究員の石川智久氏が、市場の空気をこう伝えた。

「これまでの上昇があまりにもピッチが早かったことや、日経平均のPER(株価収益率)が1つの節目である15倍弱まで上昇しており、当面の上値余地は限られるとの見方も出てきています。市場の空気も、熱狂と言うよりは、米国株や為替の動向を見ながら買っていると言うような状況です。

こうした状況を踏まえると、しばらくは上値を試す展開が続きそうです。買いを進めるのか、利食いをするのか、非常に判断に悩むところです」

恐る恐る株を買っている雰囲気だというのだ。

同欄では、ニッセイ基礎研究所研究理事の伊藤さゆり氏は、

「毎週木曜日に東証が公表する投資部門別売買動向で、5月第4週まで実に9週連続で外国投資家が買い越していることが確認された。外国マネーの流入が日本株高の原動力だ。 円安も手伝った日本株の割安感ばかりでなく、日本企業のガバナンスの改善、長期にわたる低賃金・低インフレからの脱却の兆候、中国に代替する投資先としての日本への関心の高まりなどを背景とする株高が、慎重姿勢の欧州の長期投資マネーなども動かし始めている」

と解説。そのうえで、

「日本経済の下振れリスクは、短期的には、ここ1年で高速利上げに動いた欧米に比べて限定的でもある。来週は、日米欧の3中銀が揃って金融政策決定会合を開催する中銀ウィーク。変わり始めた基調に、日銀が金融政策を柔軟に調整して行けるかが、今後の焦点ではないだろうか」

と、今後の日本銀行の動きに注目した。

日本銀行の6月政策決定会合が、潮目の転換点になる?

同じくヤフーニュースコメント欄では、時事通信社解説委員の窪園博俊記者も、「植田日銀が緩和姿勢を堅持していることも追い風となっています」としたうえで、

「このうち、金融政策に関しては、円安が進み過ぎると、植田日銀も緩和修正を余儀なくされる恐れがあることです。先週前半、財務省・金融庁・日銀は『三者会合』を開催し、最近の円安をけん制しました。仮に円安がさらに進むと、円安をもたらす大規模緩和の修正観測が浮上しやすく、株高の修正要因となる可能性があることには注意が必要です」

と、日本銀行の動向がカギを握るとした。

今後の動向として、その日本銀行の政策修正の兆候と円高の流れに注意せよ、と指摘するのは第一生命経済研究所主席エコノミストの藤代宏一氏だ。

藤代氏はリポート「経済の舞台裏:日本株快進撃 円高に注意 潮目変化は金融政策決定会合?」(6月7日付)のなかで、日本株快進撃の背景に「米国経済の下振れリスク後退」があると指摘する。

「米国の5月雇用統計が投資家に安心感をもたらす結果であった。景気後退を回避しつつインフレが終息に向かうという最良の展開に期待が持てるようになった。言わずもがな、これは日本株の支援材料となる。これらを踏まえ、筆者(=藤代氏)は日経平均の先行き見通しを3万1500円へと引き上げる」

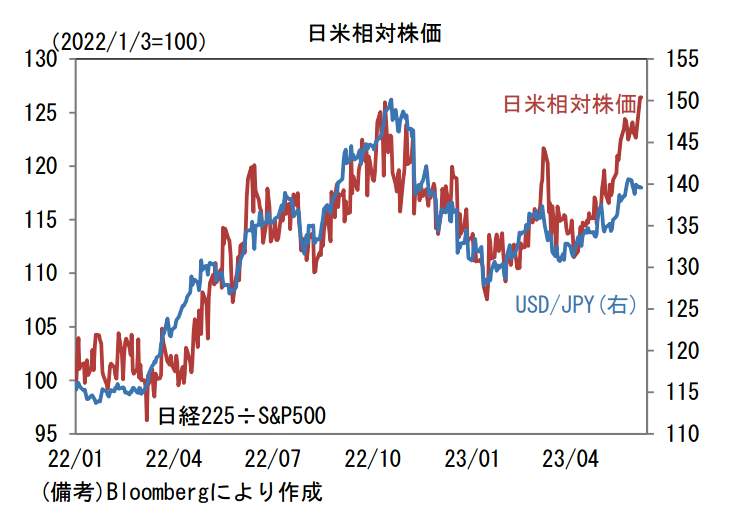

そんななか、日本株の下押し要因として留意したいのが円安の加速だ。ドル円相場と日米相対株価のグラフ【図表1】を示しながら、こう指摘する。

「USD/JPY(ドル円レート)が140を超えてくると、日銀が緩和修正を検討あるいは実施に踏み切ることで、USD/JPYが反転下落する可能性は考えられる。6月の金融政策決定会合では金融政策の現状維持を予想するが、将来の緩和修正を示唆するなど円買いを促すような情報発信があれば、相場の潮目が変化するのではないか」

数学の分析上、過去最高値の3万8915円も夢ではないが...

ところで、日本株はどこまで上昇するのだろうか。

数学的分析から「過去最高値の3万8915円87銭への戻りが視野に入ってきた」と指摘するのは、三井住友DSアセットマネジメントのチーフマーケットストラテジスト市川雅浩氏だ。

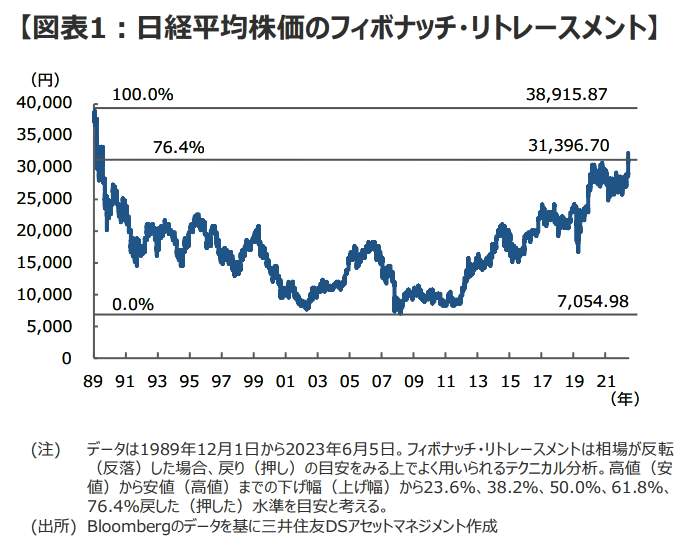

市川氏がリポート「テクニカル分析上は過去最高値までの戻りが視野に入った日経平均株価」(6月6日付)のなかで用いた分析手法は「フィボナッチ・リトレースメント」と呼ばれるものだ。

株式相場では、直線的に上昇や下落を続けるわけではない。上昇中に反落したり、下降中に反発したりを繰り返しながらトレンドを形成する。

そこで、相場が反転(反落)した場合、戻り(押し)の目安を見るうえで、どの水準が価格の転換点になるかを数学で分析するのが、「フィボナッチ・リトレースメント」だ。

高校の数学で勉強した、自然界で最も安定した比率である「フィボナッチ比率(黄金比)」を覚えている人もいるだろう。高値(安値)から安値(高値)までの下げ幅(上げ幅)から、「フィボナッチ比率」の23.6%、38.2%、50.0%、61.8%、76.4%戻した(押した)水準を転換の目安と考える。

今回、重要なのはそのうち「76.4%」の比率だ。

実は、日経平均株価では過去最高の「戻り」(61.8%)である2万6745円を2020年12月に達成している。残る目標は「76.4%」の3万1396円だったからだ。

市川氏は日経平均株価のフィナボッチ・リトレースメントのグラフ【図表2】を示しながら、こう説明する。

「日経平均の過去最高値は1989年12月29日の3万8915円87銭、過去最安値は2009年3月10日の7054円98銭です。この下げ幅(3万1860円89銭)から、『フィボナッチ・リトレースメント』で目安とされる『76.4%戻し』は3万1396円70銭で、ここが1つの上値目途でした」

「ただ、日経平均は6月2日の終値(3万1524円22銭)で、この水準を超えたため【図表2】、過去最高値までの『100%戻し』(全値戻し)が視野に入りました」

ということは、過去最高値である3万8915円87銭までいくということか。市川氏によると、計算上、そこに到達する時期は2026年6月末~2028年3月末あたりになる。かなり先だ。そして、こう結んでいる。

「これは長期上昇トレンドの継続を仮定した1つの目安ですが、長期上昇トレンドは日銀の異次元緩和に起因する『金融相場』に支えられている面も大きいため、日銀の政策変更時には特に注意が必要です。

ただ、ここから先、国内企業の資本効率改善と稼ぐ力が高まっていけば、金融相場にかわって『業績相場』が長期上昇トレンドを支え、日経平均の過去最高値までの全値戻しに対する期待が続くことも想定されます」

やはり、ここでも日本銀行がカギを握っているようだ。(福田和郎)