6月にピークの株主総会、9月中間決算に危険な落とし穴が...

一方、「お祭り騒ぎ」に浮かれて「死角」はないのだろうか。

現在の日本株上昇の流れを「長期」「中期」「短期」の変化から分析、警鐘を鳴らしているのが、りそなアセットマネジメントのチーフ・エコノミスト/チーフ・ストラテジスト黒瀬浩一氏だ。

黒瀬氏はリポート「鳥瞰の眼 虫瞰の眼:日本株上昇の背景にある長期の構造変化、中期の循環的変化、短期の2つの期待を解剖する」(5月29日付)のなかで、(1)長期の構造変化、(2)中期の循環的変化、(3)短期の期待の3つに分けて、こう「解剖」している。

(1)長期の構造変化:米中競合が激化する世界で、日本は米中の間に立つことで「位置取り」に成功した。経営学では、たとえば駅前立地なら何をやろうとビジネスが成り立つというように「位置取り」を重視する。

近年の半導体分野での対日直接投資の活発化に見られるように、日本は経済安全保障を理由とするサプライチェーンの組み換えで、半導体産業復活という非常に優位な「位置」を取った。

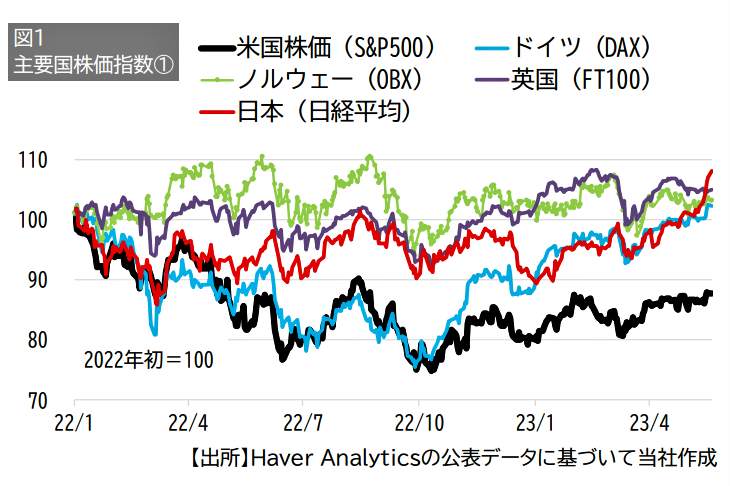

(2)中期の循環的変化:米国の景気後退への警戒感が世界にあり、2022年以降の世界の株式相場を見ると、米国だけが不振だ【図表3】。これまで日本は、米国が景気後退になると、それ以上に深刻な景気後退に陥った。

しかし、経済再開、インバウンド、自動車の挽回生産などで、日本が道連れにならない可能性が高まっており、外国人投資家の間で「This time is different」(今度は違うぞ)と言われている。

(3)短期的な2つの期待が株価を支えている:1つは、高い賃上げが実現したことで、賃金と物価の好循環が実現する可能性が高いという期待を背景に、日本株に資金流入した。しかし、賃上げが生産性上昇に結びつかなければ、賃上げによるコスト増加で2024年3月期決算は減益となる。そうなると、海外投資家は賃下げを要求するだろう。

もう1つは、東証のPBR(株価純資産倍率)改善要請から来る自社株買いなど株主還元への期待だ。株主還元への期待は、株主総会が集中する5、6月にかけてピークを迎える。しかし、脱炭素、経済安全保障への備えなど多大な費用が必要な現在、PBR引き上げのための株主還元が正しい選択なのか甚だ疑問だ。

脱炭素だけでも官民で150兆円の投資が必要だ。相当数の短期筋の外国人投資家は、株主還元の発表で株価が吹き上げた局面で売却するだろう。短期筋の投資家を儲けさせたところで、会社そのものは何も変わらない。

そして、黒瀬氏は今後の日本株の動きについてこう警告している。

「中期的な景気動向には米国の来るべき景気後退の深さと長さに関して不確実性が残り、短期的には9月中間決算と6月の株主総会までの株主還元で、2つの期待が実現するのか、期待外れになるのかが見えてくる。短期筋の資金は逃げ足が速い。株価が急騰した後だけに、注意が必要だろう」

(福田和郎)