「債務上限問題」で米国政府がデフォルト(債務不履行)に陥る6月1日「Xデー」が迫るなか、2023年5月16日(=米国時間、日本時間17日未明)、バイデン大統領と野党共和党幹部らとの会談が再び平行線に終わった。

共和党側はデフォルトを回避する条件に、厳しい歳出削減を求めているが、バイデン政権は歳出削減を伴わない無条件を主張、大統領選を控え、両者一歩も引かない構えだ。

過去、米国がデフォルトに陥った例はないが、ギリギリまで難航した結果、金融危機を引き起こしたケースはある。どうなる世界経済? エコノミストの分析を読み解くと――。

イエレン財務長官「800万人失業、株価40%下落、世界経済に大惨事」

5月16日、バイデン大統領と野党・共和党のマッカーシー下院議長らがホワイトハウスで協議を行ったが、1時間余り終わった。マッカーシー下院議長は協議のあと、記者団に対して「生産的な話し合いだったがまだやるべきことがたくさんある」と述べた。

一方、バイデン大統領は、G7広島サミットの後に予定していたオーストラリア訪問の中止を発表した。難航している議会対策に専念するためだ。

イエレン米財務長官は同日の講演で、

「米政府がデフォルに陥った場合、800万人以上の米国人が職を失い、株価は45%下落し、家計の貯蓄も大打撃を受ける。多くの金融市場が崩壊し、世界の経済と金融に大惨事をもたらす」

と警告、共和党側を牽制した。

また、同日、ファイザーやゴールドマン・サックスなど米大手企業経営者ら約140人が、バイデン大統領と民主・共和両党の議会リーダー宛てに問題の早期解決を求める書簡を連名で送った。

この交渉難航の事態をエコノミストはどう見ているのか。

過去の多くのケースを引き合いに、ギリギリで決着するのではないか、とみるのは三井住友DSアセットマネジメントのチーフマーケットストラテジスト市川雅浩氏だ。

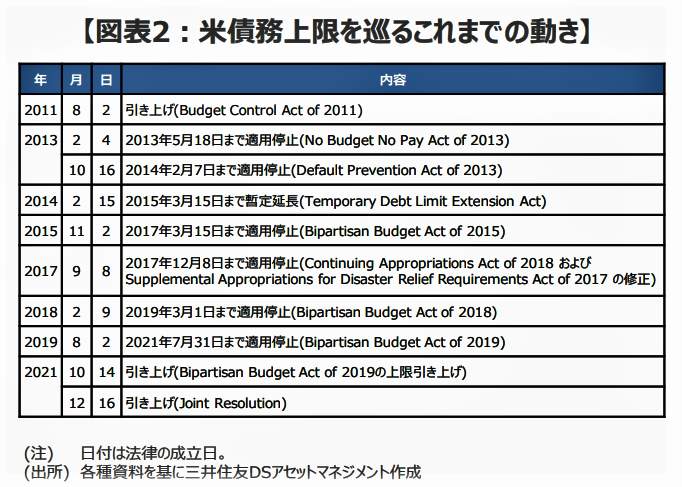

市川氏のリポート「米債務上限問題のアップデート」(5月10日付)によると、債務上限問題は2011年以降だけでも10回起こっている【図表1】。

そのうち、2011年8月(オバマ政権)の事態が一番深刻だった。債務上限引き上げてデフォルト(債務不履行)を避けられた直後、米格付け会社スタンダード・アンド・プアーズ(S&P)が米国債の格下げを発表したのだ。これを受け、ダウ工業株30種平均が約17%下落、回復するまでに半年かかった。

こうしたことから、市川氏はこう述べている。

「米国では過去、何度も債務上限の引き上げが政治問題となりましたが、そのたびに債務上限の引き上げか、適用停止で乗り切ってきました【図表1】」

「『Xデー』が近づくにつれ、市場で警戒が強まる恐れがあります。仮に米国がデフォルトに陥り、それが長期化した場合、金融市場に甚大な影響が及ぶことになります。そのため、議会は最終的に、債務上限の引き上げか、適用停止で合意すると思われますが、デフォルトが迫るギリギリの合意になることも十分考えられます」

債務上限問題は投資家にとって、長い目で見ればチャンス?

また、債務上限問題は投資家にとっては、チャンスかもしれないという見方を示すのは野村アセットマネジメントのシニア・ストラテジスト石黒英之氏だ。

石黒氏はリポート「米債務上限問題と米金融市場の行方」(5月16日付)のなかで、米国市場の緊張感に欠ける動きをこう指摘する。

「米国債のデフォルトリスクを警戒し、米1か月国債利回りは直近で大きく上昇しています。また、米国債市場でデフォルトリスクを織り込んで取引されるCDS(クレジット・デフォルト・スワップ)の保証料率がリーマン・ショック以来の水準にまで上昇するなど、米国債のデフォルトに備える動きも一部でみられます」

「投資家の不安心理を表す米VIX(ボラティリティ・インデックス、いわゆる恐怖指数)は17.12(5月15日時点)と、楽観・悲観の分かれ目である20を下回っており、米債務上限問題に対する米国株市場の警戒は低いといえます【図表2】」

恐怖指数「VIX」は「20」以下が安定、「30」だと警戒領域、「40」以上になるとパニック状態といわれる。たしかに、【図表2】をみると、VIX指数は、2011年の混乱時や、2020年のコロナショック時などに比べると、はるかに安定している。

そこで、石黒氏は長い目で見ればチャンスだとして、こう述べる。

「債務負債問題が難航の末決着した後、格付会社による米国債の格下げが行なわれた2011年には、米国株は大きく下落し、安全資産である米国債が買われる などリスクオフの流れとなりました」

「ただ、2011年の市場の混乱は一時的で、後で振り返れば、そこが米国株のエントリーポイントとなりました【図表2】。交渉難航が続けば、リスクオフの流れが一時的に強まる場面もありそうですが、米大統領選を来年に控えるなかで、米債務上限の交渉が何らかの形で妥結する可能性が現時点では高いといえるのではないでしょうか」

「トリプル安」が迫るなか、市場と世論の危機意識低すぎ!

一方、「どうせ妥結するだろう」と楽観的すぎるため、市場が動揺しないとギリギリまで合意に至らないところが、問題を深刻に、かつ危険にしていると懸念を示すのが、野村総合研究所エグゼクティブ・エコノミストの木内登英氏だ。

木内氏はリポート「なお遠い米国債務上限・デフォルト問題の解決:金融市場の動揺が問題解決の鍵であり懸念でもある構図」(5月17日付)のなかで、「合意に至るためには、まず株価の大幅下落など金融市場が大きく動揺し、それを受けて国民の危機意識が高まることが必要となる」と指摘する。

「そのうえで、国民の間で、この問題で民主、共和両党のどちらにより責任があるのか、についてコンセンサスが成立していけば、より責任があるとされる政党が、来年の大統領選挙への悪影響を警戒して、より譲歩する形で合意が成立するだろう」

ところが、まだ市場と国民の危機意識は薄い。というのも、過去の米債務上限問題は、実は米国より世界に与える被害のほうが大きかった面があるからだ。

「2011年の時には、『Xデー』前後の約10日間に米国株(S&P500)は17%下落したが、欧州株(ユーロストック)は約22%、日経平均も約10%下落している。海外市場に与えた影響も大きかったのである」

「他方、同時期にドル円は2%下落し、米国10年国債利回りは0.9%程度下落した。国債が格下げされて信用リスクが高まったものの、金融市場がリスク回避傾向を強めると、米国債は安全資産として買われ、価格は上昇、金利は低下したのである。

同様に、金融市場がリスク回避傾向を強めると、事実上の基軸通貨であるドルを確保しようとする動きが一部で生じるため、大きめの株安にも関わらずドルはそれほど下落しなかった、というのが2011年の総括である」

つまり、米国はそれほど打撃を受けなかったというわけだ。しかし、今回は違うと木内氏は警告する。

「今回はデフォルトリスクが高まり、あるいは国債の再度の格下げとなれば、信用リスクの高まりがリスク回避傾向の影響を上回って、米国債が下がり、長期金利が上昇する可能性もあるだろう。それは、債券含み損をさらに拡大させることで、足元の米銀不安を増幅させる可能性が考えられる」

「その場合には、ドルの下落幅もより大きくなり、米国は『トリプル安』の傾向を強める。そうなれば、海外金融市場への影響も2011年の時よりも大きくなり、より急速な円高株安進行で、日本経済が大きな打撃を受ける可能性も出てくる」

どうするバイデン大統領、米国議会、米金融市場、そして米国民、と問いかけているわけだ。(福田和郎)