金融庁の「睨み」が利いた!? 地銀の「仕組み債」販売、22年3月末から3割に減少

デリバティブ(金融派生商品)を組み込んだ複雑な金融商品「仕組み債」を販売する地方銀行の数が、2022年の3月末から11月末までの8か月間で、3割強に急減したことがわかった。金融庁が2023年4月11日に発表した。

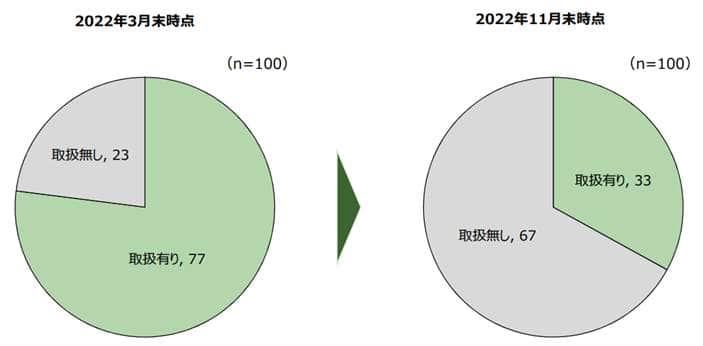

地域銀行100行(埼玉りそな銀行を含む)を対象に、「リスク性金融商品の販売・管理態勢の現状等」を調査したところ、昨年3月末時点で仕組み債を販売していた地銀は77行。これが、11月末には33行に減少した。

仕組み債は、安定的な資産形成には適さない

仕組み債は、高い利回りが狙える半面、損失も大きくなりやすいハイリスク・ハイリターンの金融商品だ。

企業が発行する株式や社債、国が発行する国債などに、日経平均株価などの株価指数や為替相場といった変動に応じて、利回りが変化するオプション取引などのデリバティブを組み込んでいるので、元本割れのリスクがある。

一方で、銀行や証券会社にとって仕組み債の販売手数料は重要な収入源で、手数料を稼ぎやすく、うまみは大きい。

金融庁によると、仕組み債に含まれる平均コストは推計で年8~10%程度で、「実質的な手数料は高い」と指摘した(2022年5月27日公表)。しかも、こうした手数料は組成した商品に「含まれて」おり、「顧客の目に見えない」ことが問題視(組成コストの開示の必要性)されていた。

一般的に、債券は「借金」なので国や企業が破たんしない限り元本は確保されるが、仕組債は価格変動によって大きな損失が発生しかねない。こうした特性から、そもそもプロの機関投資家向けに開発された。

そのため安定的な資産形成には適さないが、異次元の金融緩和が長く続くなか、超低金利で思うように資産を増やせない年金受給者や、金融知識の乏しい投資初心者に販路が広がったことで、販売した銀行や証券会社への苦情やトラブルが続出していた。

金融庁によると、苦情や相談は2019年度に672件、20年度は461件、21年度も341件と少なくない。仕組み債の販売をめぐって、同庁は監視の目を強めると同時に販売態勢の見直しを含め、実態調査に乗り出していた。

そうしたなか、仕組み債を販売する地域銀行の数が、2022年3月時点では77行だったが、8か月後の11月時点には33行まで減った。【図1参照】

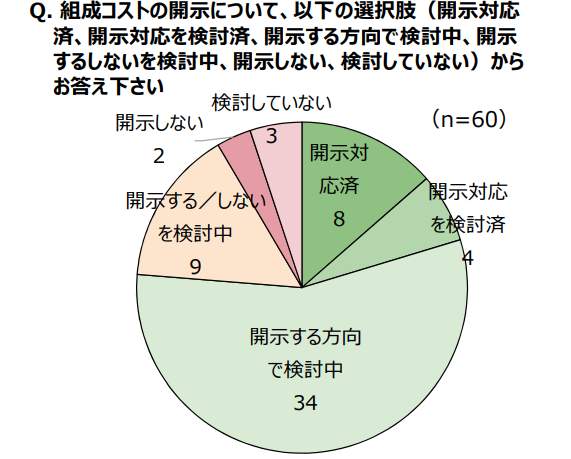

また、仕組み債の組成コストの開示について聞いたところ、「開示する方向で検討中」の銀行は34行で最も多かった。

「開示を対応済み」は8行、「開示対応を検討済み」が4行と、8割弱で「開示する方向」と答えていた。「開示する/しないを検討中」は9行。「開示しない」と答えていた銀行は2行、「検討していない」銀行も3行あった。【図2参照】

個人向け「個別株価連動型」公募仕組み債の販売は「ゼロ」

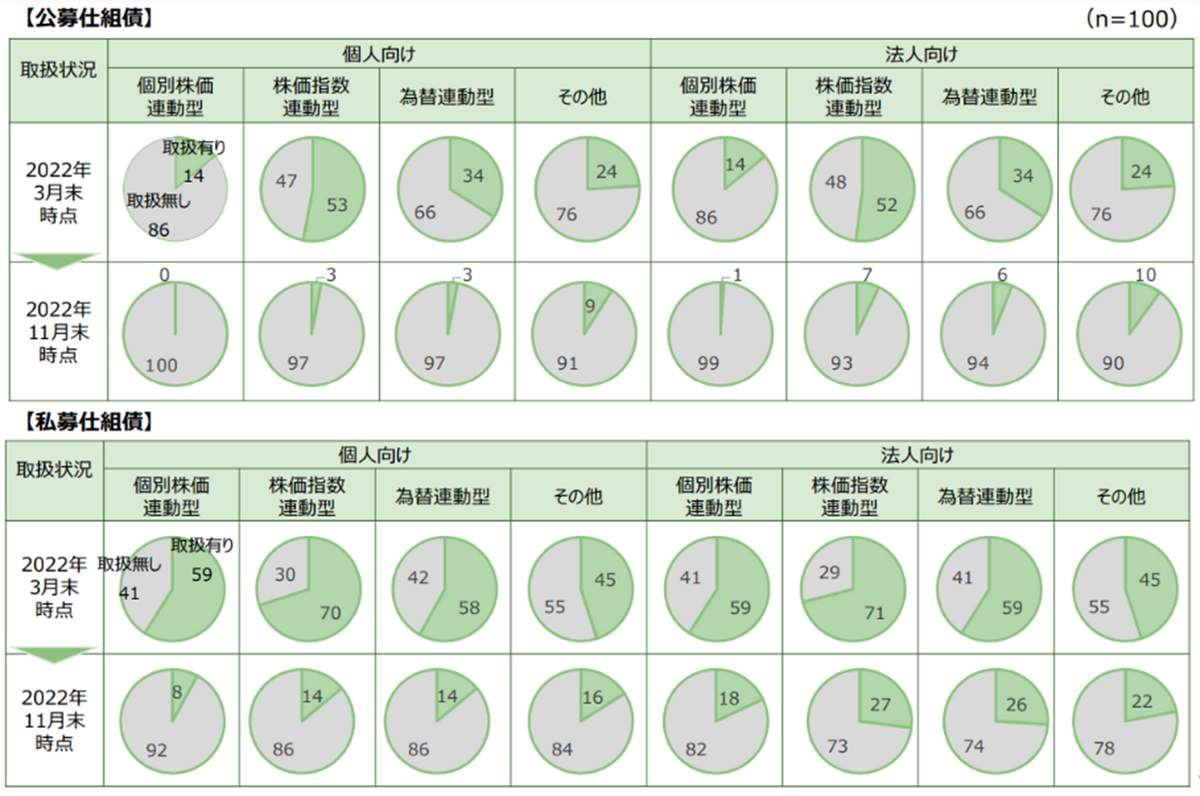

仕組み債の販売状況を種類別にみると、公募仕組み債の個人向けは、「個別株価連動型」が2022年3月末時点に14行が取り扱っていたが、同11月末では「ゼロ」。「株価指数連動型」では53行から3行に大きく減少。「為替連動型」も34行から、わずか3行に減少した。

私募仕組み債の個人向けをみても、「個別株価連動型」は22年3月末には59行もの地銀が取り扱っていたが、それが8行まで減少。「株価指数連動型」は70行から14行に減らし、「為替連動型」も58行から14行に減った。

法人向けについても、【図3】のように、多くの地銀が販売を停止したことがわかった。

さらに金融庁は、行融商品の販売態勢の向上に向けた工夫についても聞いた。

「顧客の最善の利益の追求」や「顧客の資産形成」に関し、経営陣や本部は「どのような顧客に対し、どのような行融商品・サービスを提供し、どのような付加価値を提供することが行融機関の役割である」との明確な考えがあるか(n=100)との問いに、「明確な考えがある」と答えた地銀は95行、「明確な考えがない」は5行だった。

営業現場が「顧客の最善の利益の追求」等に向けて行動するに当たって、金融庁は

「中期経営計画のリテールビジネス戦略と取り組み方針などとを整合させるなど、経営・本部・営業職員の間で考えを一致させることが重要である」

としている。

また、証券会社と提携もしくは傘下に証券会社を有する持株会社・銀行に、足もとの状況を踏まえて、証券会社の投資勧誘方針やビジネスモデルなどの見直しの検討・議論を行っている(行う予定である)か(n=74)と聞いたところ、「検討・議論している」と答えた地銀は68行、「検討・議論していない」は6行だった。

もっとも、組み債の販売停止や市況などの影響から、グループ証券会社の収益が減少。金融庁は「顧客本位の業務運営を実践する観点から、証券会社を含めた銀行グループ全体の持続可能なビジネスモデルの再構築が必要である」と指摘している。調査結果を今後の取り組み方針の策定や見直しに役立て、顧客本位の業務運営に取り組むように促している。

なお、調査は地域銀行100行(埼玉りそな銀行含む)を対象に、「リスク性金融商品の販売・管理態勢の現状等」を聞いた。2022年12月5日~23年1月13日に実施。

◆参考記事

「高リスク金融商品『仕組み債』 トラブル相次ぐ...金融庁が問題視、金融機関は相次ぎ販売停止 問い直される『顧客本位』」(J-CAST 会社ウォッチ 2023年1月31日付)