ノンバンクが金融不安を第2ステージにする「4つの理由」

さて今後、米国経済はどうなるのか。FOMCの議事録ではFRB執行部は「年内に緩やかな景気後退が始まる」との予想を示しているが...。

「銀行の貸し渋りを加速化によって、米国銀行不安の第2ラウンドが始まる」と警告するのが、野村総合研究所エグゼクティブ・エコノミストの木内登英氏だ。

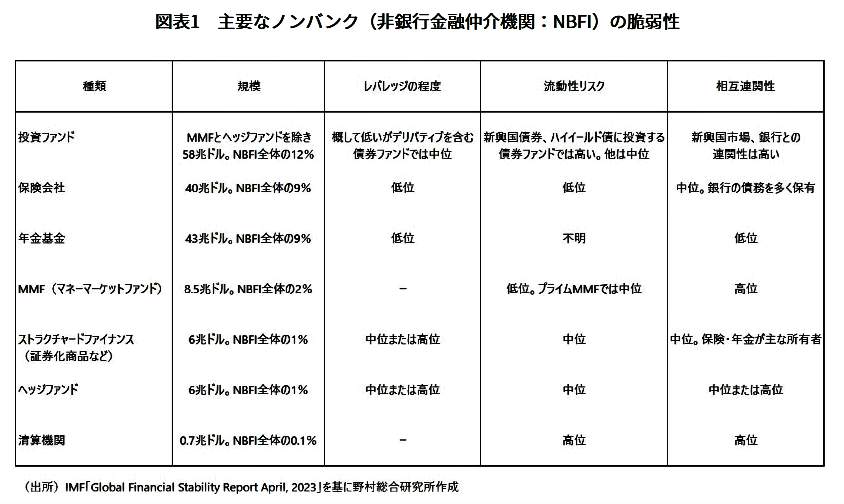

木内氏のリポート「投資ファンドなどノンバンク(非銀行金融仲介機関)の金融リスクに注目」(4月13日付)によると、銀行の貸し渋りは投資ファンドなどノンバンクに多大な悪影響を与えるという。【図表2】は、主なノンバンクの脆弱性と金融リスクをまとめた一覧表だ。

木内氏はこう指摘する。

「貸出抑制は、リスク資産を圧縮することで銀行が財務環境の健全性を高め、顧客や金融市場からの信頼性を回復しようとする試みである。そうした信用収縮的な状況は、経済活動を悪化させ、結局は銀行の貸出資産を劣化させて、不良債権問題を生じさせてしまう。銀行不安への銀行の対応が、次の銀行不安のリスクを高めることになってしまう」

そして、次の4つのリスクを生むという。

(1)第1のリスクは「流動性のミスマッチ」だ。オープン型投資ファンドはいつでも解約できることから、金融環境が悪化し、ファンドのパフォーマンスが低下すると、顧客は解約を急ぐ。ハイイールド債や新興国債券を中心に、流動性が低いものが多く、ファンドがそうした商品を換金売りすると、価格が大きく下がるため、顧客は損を拡大させないように、我先へと解約に動く。

(2)第2のリスクは「流動性のスパイラル」だ。ヘッジファンドは、ストレス時に流動性が一気に低下しやすいデリバティブのような金融商品を用いて資金調達を行い、それで投資を行う。いわゆるレバレッジ(てこの作用)だ。現在、ヘッジファンドのレバレッジ比率が高まっている。

こうした状況では、金融資産価格が下落する際に、デリバティブを通じた資金調達も同時に困難となる。そのため、金融資産の換金売りが加速して、金融資産の価格がさらに下落する「流動性のスパイラル」が起きやすくなる。これは、昨年(2022年)英国の年金基金危機で見られた現象だ。

(3)第3のリスクが「投資対象の類似性」だ。ノンバンクの投資対象がそれぞれ大きく異なっていれば、金融市場が混乱しても、ノンバンクの運用パフォーマンスにばらつきが生じ、損失リスクが全体として分散される。

しかし実際には、ノンバンクは同じ金融資産に投資する傾向が強まっている。金融市場の混乱時には、多くのノンバンクが同時に損失を拡大させ、混乱を増幅させることになる。

(4)第4のリスクは「各国の金融政策対応の不確実性」だ。ノンバンクを通じた金融市場の混乱は、国境を越えて伝播する。特に、新興国債券ファンドのリスクが大きい。投資ファンドが、新興国市場のリスクを高め、先進国と新興国との間の資金の流れを大きくかく乱するからだ。

木内氏はこう結んでいる。

「かつてであれば、経済、金融に大きなショックが生じる際には、FRBなど中央銀行が大幅な利下げを実施して、経済、金融の安定回復に貢献してきた。しかし現在は、中央銀行は物価高騰という課題を抱えているため、積極的な金融緩和策の実施に慎重となる可能性がある」

「こうした金融政策対応の不確実性が、銀行不安やノンバンク危機などといった金融ショックが生じた際に、金融市場の混乱が深まるリスクを強く意識させ、結果として金融市場の安定性をより損ねることにもなるのである」

(福田和郎)