金融市場の動揺が続いている。米国で起こった3つの銀行の破綻が世界的な金融危機に発展しないか警戒しているのだ。

そんななか、注目の2月米国消費者物価指数(CPI)が2023年3月14日、発表された。インフレの根強さを見せつける数字で、米連邦準備制度理事会(FRB)は物価高を抑え込むか、さらなる銀行の連鎖破綻を防ぐか、難しい舵取りを迫られることになった。

どうするFRB? 世界経済などうなるのか? エコノミストの分析を読み解くと――。

インフレは根強い、FRBは0.25%の利上げに踏み切るだろう

米労働省が3月14日発表した2月消費者物価指数(CPI)は、前年同月比で6.0%上昇した。市場の事前予想通りだった。伸びは昨年6月をピークに8か月連続で鈍化したが、依然として高い水準だ。

FRBはインフレの抑え込みをめざし、3月21、22日のFOMC(連邦公開市場委員会)で利上げを決める構えだが、10日にシリコンバレーバンク(SVB)など米銀3行の連続経営破綻があったばかりで思い切った手を打つのは難しい情勢だ。

FRBのパウエル議長は3月7日、インフレ圧力の強さや好調すぎる労働市場を理由に、「利上げペースを加速させる用意がある」と米議会で証言。市場では、FOMCで再び0.5%幅の利上げが決まるとの見方が強まっていた。

だが、3銀行の破綻により、ここ数日で信用不安が急速に広がったことから、市場の一部からFRBの利上げ見送りの観測も強まっていた。そこに、インフレの根強さを示す消費者物価指数の発表である。FRBはどう出るのか――。

こうした事態をエコノミストはどう見ているのか。次回のFOMCでは、0.25%の利上げに踏み切るだろうと見るエコノミストが少なくない。

ヤフーニュースコメント欄では、ソニーフィナンシャルグループのシニアエコノミスト渡辺浩志氏は、その理由をこう説明する。

「FRBは金融安定化とインフレ抑制の取り組みを峻別し、個別行の流動性問題に対しては、預金の全額保護と新たな資金供給策で対処しようとしているところ。一方、金融政策の焦点はインフレとの闘いにあります。賃金上昇を背景とするサービスインフレの粘着は看過できず、ここで早々と利上げの停止や利下げに転じれば、仮に金融不安が早期に収束した場合にインフレ再燃を引き起こす恐れがあります」

と指摘。そのうえで、

「金融安定化はマクロプルーデンス政策(中央銀行による『最後の貸し手』機能など、金融システム全般の安定を目的とした政策)で対処しつつ、来週のFOMCではインフレ抑止に向け0.25%の利上げが実施されると見ておくべきでしょう」

と予想した。

米金融不安のリスク、欧州で警戒が急上昇

野村アセットマネジメントのシニア・ストラテジスト石黒英之氏もリポート「米インフレ圧力依然強くFRBは3月利上げ実施へ」(3月15日付)のなかで、市場の一部の「甘い希望」をこう批判した。

「市場の一部では来週のFOMCでFRBが利上げ見送りや利下げを行なうとの見方もあります。ただ、拙速な金融政策の転換は米金融機関が抱える問題が根深いのではとの見方を投資家に与える可能性もあり、FRBは予定通り利上げを実施するとみられます」

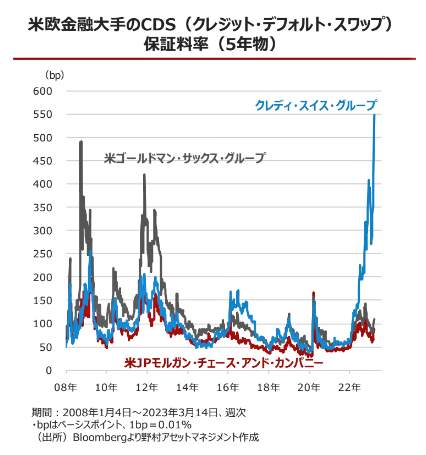

ただし、石黒氏は米国の金融不安のリスクに対して、欧州では警戒が急速に高まっているとして、米欧金融大手3社のCDS(クレジット・デフォルト・スワップ)保証料率(5年物)のグラフを示した【図表1】。

CDSは、企業のデフォルトのリスクを取引するデリバティブ(金融派生商品)だ。伝統的なデリバティブが、株価や為替の変動である市場リスクを取引するのに対して、CDSは、対象となる企業が破綻し金融債権や社債などの支払いができなくなった場合、金利や元本に相当する支払いを受け取る仕組みだ。

いわば、取引先の倒産に備える保険のようなものだ。一般的な保険と同様、信用力が低い企業ほど保証料が高くなる。

【図表1】を見ると、企業のデフォルトリスクを織り込んで取引されるCDS市場では、欧州の金融大手であるクレディ・スイス・グループの保証料率が急上昇しているのがわかる。これは、2008年のリーマンショック時を2倍以上も上回る勢いだ。だが、米金融大手のゴールドマン・サックス・グループとJPモルガン・チェイス・アンド・カンパニーの2社は、さほどでもない。

このことから、石黒氏は金融不安についてこう指摘する。

「米金融大手2社のCDS保証料率は過去の金融危機時ほど上昇しておらず、米当局の安全措置が市場の不安を和らげているとみられます。複雑な金融商品が火種となったリーマンショック時と異なり、今回は保有する米国債などの金利上昇が金融不安の背景とみられ、当局の管理が可能といえます。FRBは次回FOMCでも利上げ継続姿勢を維持しそうです」

3つのシナリオ、最悪はリーマンショック級だが

米国の銀行破綻ショックはどこまで広がるのだろうか。3つのシナリオを予想して分析するのが、三井住友DSアセットマネジメントのチーフマーケットストラテジスト市川雅浩氏だ。

市川氏のリポート「米SVBショックはどこまで広がりいつまで続くか」(3月15日付)によると、シナリオは次の3つだ。

(1)米金融当局が3月12日に発表した施策(SVBなどの預金の全額保護など)が奏功し、数日から数週間で動揺がおさまる。

(2)動揺がおさまらず、破綻する銀行が相次ぐ。FRBが、流動性供給の対象拡大、供給手法の多様化、一時的な金融緩和をするなど、米金融当局がもう一段の対応を迫られる。期間は数か月と想定される。

(3)破綻する銀行が米国内で一段と広がり、他国にも飛び火して、リーマンショック並みの世界的な金融危機に発展する。米国では銀行の再編が進み、公的資金の注入の事態も考えられる。また、他国でも流動性供給や金融緩和が行われ、中央銀行同士、通貨スワップで米ドルを融通し合う展開が予想される。金融市場の混乱が収束するまで数年を要する。

ただし、市川氏はリーマンショックの背景とSVBショックとは明らかに原因が異なるため、3つ目のケースの恐れは小さいとして、こう結んでいる。

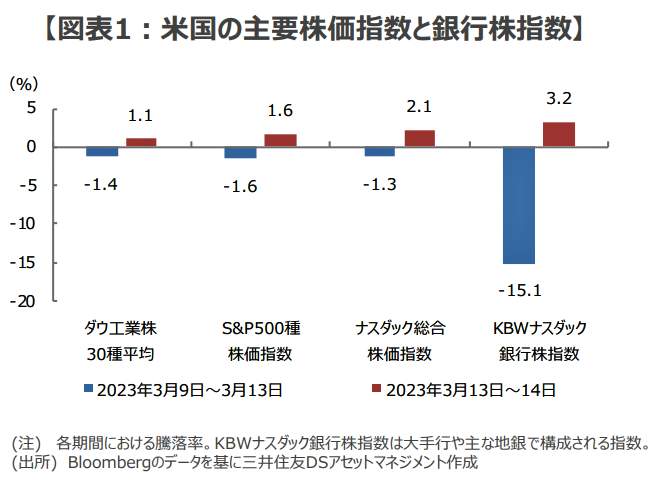

「事態は1つ目のケースでおさまるか、2つ目のケースに至るか、ということになりますが、1つのカギを握るのは、やはり銀行株の動向です。米国では昨晩(3月13日)、いったん反発しており【図表2】、これが底入れにつながるか注目されます。(中略)目先は銀行株中心に、慎重な見極めが必要と思われます」

今後の3つのステージ、最後に来る「三重苦」とは

世界の金融危機に発展するリスクをはらむ今後の展開を、3つのステージで説明するのが、野村総合研究所のエグゼクティブ・エコノミストの木内登英氏だ。

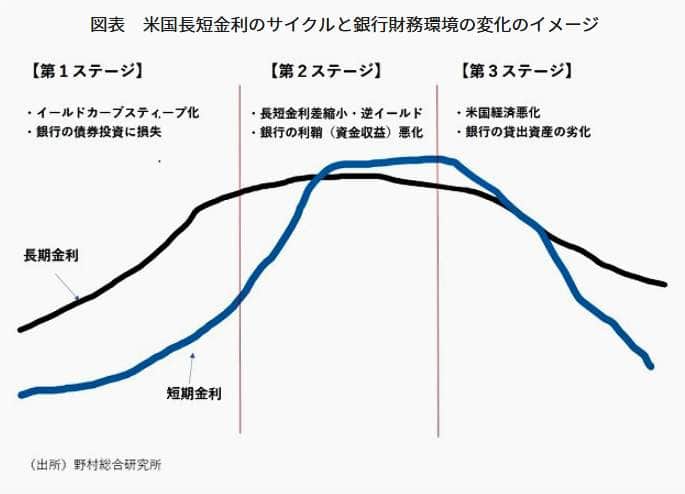

木内氏はリポート「景気が悪化すれば米国信用不安は次のステージに」(3月15日付)のなかで、SVBの破綻の背景の裏には、FRBによる急速な利上げによって長短金利差が逆転する「逆イールド」が生じて、米国の銀行は軒並み収益が悪化している、と指摘する。

金利と債券の価格はシーソー関係にあり、金利が上昇すれば銀行が保有する債券の価格が下落するからだ。

そして、米国と長期金利と短期金利のサイクルのグラフと、今後の3つのステージを表わす【図表3】を示しながら、こう説明する。

「(FRBの利上げの結果)銀行が保有する国債、政府機関債などの債券に大きな含み損が発生してしまった。そうした債券を売却すれば実現損となり、含み損を抱えたままでも大手行では規制上の自己資本が毀損される、などの財務上の問題が発生したのである。この局面を【第1ステージ】としよう」

「やがて短期金利の急速な引き上げによって、長短金利差は縮小し、さらに長短金利が逆転する逆イールドが生じる。短期で資金を調達し、貸出や長期債への投資など長期で運用するビジネスモデルを持つ銀行にとって、逆イールドは利鞘を縮小させ、資金収益を悪化させる」

「【第1ステージ】から銀行の財務環境が一段と厳しさを増すのが、この【第2ステージ】である。現在は、この【第2ステージ】にあると考えられる。このように、長期金利上昇による債券損失の拡大と逆イールドによる資金収益の悪化のいわば『二重苦』が、銀行全体の財務を圧迫する局面で今回のSVB破綻が生じたのである」

SVBにとって「二重苦」はとりわけ大きかったが、苦しみはすべての米国の銀行に共通している。今後はこれまでの大幅値上げによって、米国経済が悪化するという「三重苦」が加わる【第2ステージ】が待っているというのだ【再び図表3】。

「局面がこの【第3ステージ】に進めば、信用不安、市場の動揺の第2弾が生じる可能性があるのではないか。金融市場が懸念しているのは、経済、金融のショックが生じる際に、リーマンショックやコロナショックでFRBが見せたように、政策金利を一気にゼロにまで引き下げるといった積極的な措置を、今回は見せないということだろう」

それは、歴史的なインフレを定着させないという至上命題がFRBにあるからだ。木内氏はこう結んでいる。

「【第3ステージ】に至れば、米国の銀行不安と証券市場の動揺が重なる、新たな信用不安となり、それがグローバルに波及していく可能性が考えられる。米国経済の動向を注視しておく必要があるだろう」

(福田和郎)