米国発金融危機が起こるのか? ハイテク企業が集まるシリコンバレーで、テック関連のベンチャー企業を支援していた銀行が破綻したことが2023年3月10日発表された。

同銀をふくめ米国では5日間で3つの銀行が破綻し、金融市場には動揺が走っている。折しも、FRB(米連邦準備制度理事会)は3月下旬のFOMC(連邦公開市場委員会)で利上げ幅を高めると見られていた。

これ以上利上げしたら、金融機関の首を絞めることにならないか。銀行の連続破綻は米国経済悪化の前兆なのか。エコノミストの分析を読み解くと――。

シリコンバレーで、ベンチャー企業融資の銀行が破綻に

報道をまとめると、米連邦預金保険公社(FDIC)は2023年3月10日、米銀行シリコンバレーバンク(SVB)が経営破綻したと発表した。SVBはテクノロジー関連のスタートアップ企業向け融資で知られており、SVBの総資産は約2090億ドル(約28兆円)、資産規模は全米で16位だ。米銀の破綻としては、史上2番目の規模になる。

これを受けて同日のニューヨーク株式市場は、ダウ工業平均、ナスダック、S&P500種の3指数とも大幅に下落。ドル売り円買いが進み、ドル円相場は一時1ドル133円台にまで円高が進んだ。

さらに3月12日、ニューヨーク州金融監督当局が暗号資産関連企業との取引で知られる米銀行シグネチャー・バンクの破綻を発表した。同銀の総資産は約1100億ドル(約15兆円)で、全米29位。米国では3月8日にも暗号資産取引が多いシルバーゲート・バンクが破綻しており、5日間で3銀行が破綻したことになる。

銀行の連鎖破綻を防ごうと、イエレン米財務長官は3月12日、FRB(米連邦準備制度理事会)とFDICの幹部と緊急協議、シリコンバレーバンクとシグネチャー・バンクをFDICの管理下に置き、預金者を完全に救済する措置を講じるよう命じた。ただ、預金者に預金が全額戻るかどうかは不透明だ。

今回の事態をエコノミストはどう見ているのか。

日本経済新聞オンライン版(3月13日付)「米財務省などシリコンバレー銀行の預金、完全保護」という記事に付くThink欄の「ひと口解説コーナー」では、日本経済新聞社特任編集委員の滝田洋一記者は、FRBの対応について、

「金融引き締めの強化を語っていたはずなのに、今や金融システム危機対応の例外措置に大わらわ。インフレ到来も読み誤り、銀行の連鎖破綻リスクも読めずでは、金融のヤブ医者です。破綻を防げなかった不始末を棚上げにして、対応が素早かったというわけにはいかないでしょう」

と厳しく批判。そのうえで、

「銀行破綻が相次ぐ中で、3月のFOMC(連邦公開市場委員会)はどう対処するのでしょう。金融の弱い鎖が預金の取り付けに怯えるなか、0.5%の利上げどころか0.25%の利上げでさえ金融システムには逆噴射のはず。FRBは2007年8月のパリバ・ショックの後でさえ利上げモードでしたから、あまり良いトラックレコード(過去の運用実績)を残しているとはいえませんが」

と、3月23、24日に予定されているFOMCの行方に注目した。

ちなみに「パリバ・ショック」とは、2008年のリーマンショックの発端となった金融事件のこと。2007年8月、仏大手銀行BNPパリバが投資ファンドの解約を凍結した。購入した住宅ローン証券の損失が大きかったためだが、これにより市場でサブプライムローン商品の買い手がつかなくなり、世界同時株価急落に発展。金融危機が世界に広がった。

リーマンショック時の右往左往に比べ、当局の対応は早かったが...

同欄では、みずほ証券チーフマーケットエコノミストの上野泰也氏が、

「金融システム不安への対応は、迅速に、かつ十分すぎるほど行うのが良策。FRBの非公式会合は一部で3月13日開催と報じられていたが、預金取り付け騒ぎが広がらないよう、12日に前倒しして動いたのは適切な対応だと筆者(=上野泰也氏)も考える。とはいえ、これで金融システム不安がどこまで沈静化するかには、実際に状況を見きわめなければ分からない面がある」

と、今後に懸念を示した。

また、同欄では丸紅経済研究所の今村卓所長が、今回の米当局の対応とリーマンショック時の大騒動と比較した。

「金曜日に経営が破綻した金融機関を当局が保護、東京市場が開く直前の米国の日曜夕方に当局が緊急対策を公表する展開は、リーマンショック前後の2008年夏から秋にも頻発。イエレン財務長官も当時はサンフランシスコ連銀総裁で当局者。既視感があります」

と説明。

「違いは、当時は未経験で手探り、後追い、不十分な対応を繰り返したのに、今回は当時を教訓に規模は過大に近いが、保護対象は限定する政治にも配慮した規律ある対策が講じられたことでしょうか。とはいえスタートアップと伝統的な金融の接点となった金融機関の破綻は新たな問題。スタートアップの金融面の脆弱さが意外に大きな影響をもたらすことも分かり、しばらく警戒が必要だと思います」

と、やはり今後に注視すべきだとした。

市場の利上げ見通しは、一気に下がった

一方、今回、米財務省、FRB、FDIC(米連邦預金保険公社)など米当局者が一致して素早い措置を取ったことを評価するのが、三井住友DSアセットマネジメントのチーフマーケットストラテジスト市川雅浩氏だ。

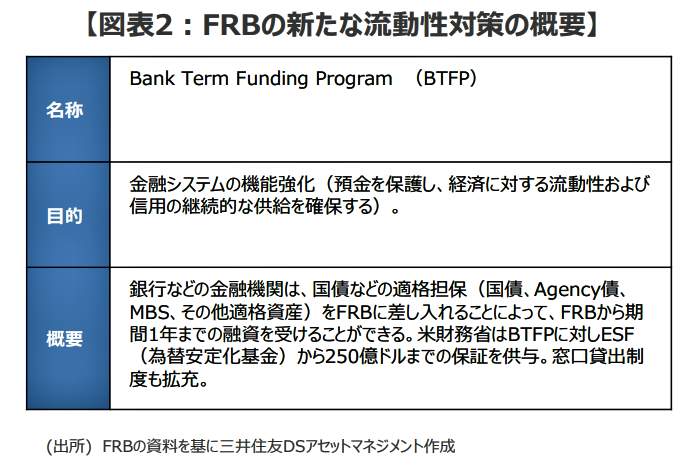

市川氏はリポート「米シリコンバレー銀行の破綻が金融市場に与える影響について」(3月13日付) の中で、特にFRBが取った新しい流動性対策を表で紹介しながら、こう指摘した【図表1】。

「今回のSVBの破綻は、流動性管理や金利リスクの管理に問題があったSVB固有の事情が主因であることから、他行も同じ状況と考えるのは行き過ぎた懸念との声も聞かれます。ただ、長期金利上昇による保有有価証券への影響は、広く金融機関に共通します。なお、ニューヨーク州金融監督当局は3月12日、暗号資産関連企業との取引で知られる米銀シグネチャー・バンクの破綻を発表しました」

「このような状況下、米財務省、FRB、FDICは3月12日、SVBとシグネチャー・バンクの預金を全額保護する例外措置を発表しました。また、FRBは同日、SVBの破綻を機に金融システム全体が機能不全に陥る『システミックリスク』を抑制するため、新たな流動性対策(Bank Term Funding Program、BTFP)を発表しました【図表1】。これらの施策は、市場の混乱を鎮静化させるのに大きく貢献すると思われます」

また、SVBの破綻によって、市場の利上げ見通しが大きく後退したと指摘するのは、野村アセットマネジメントのシニア・ストラテジスト石黒英之氏だ。

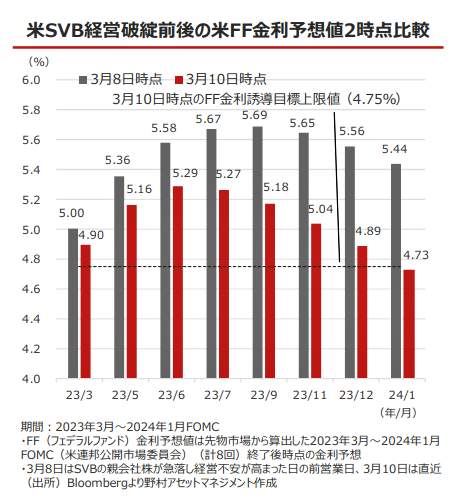

石黒氏は「SVB破綻で市場の利上げ見通しに大きな変化」の中で、SVB経営破綻前後で米FF(フェデラル・ファンド)金利予想値が大きく変わったグラフを示した【図表2】。

これを見ると、破綻直前の3月8日時点でのFF金利誘導目標上限値(2024年1月)は5.44%だったのに、破綻直後の3月10日時点では4.73%にまで急落している。石黒氏はこう説明する。

「SVB破綻による米金融不安の高まりを受けて、市場の米利上げ見通しは大きく変化しました【図表2】。米国債投資などでの損失が膨らんだことが今回のSVBの破綻につながったとみられています」

「FRBによる利上げが続けば、今後他の金融機関に同様の痛みがもたらされるとの懸念もあり、市場はFRBが金融不安への発展を回避すべく、利上げ再加速には動かないと、見方を変えたようです。市場はSVB問題の余波を巡り不安定な展開が想定されます。ただ、米当局がSVB問題の解決や他の金融機関への波及回避に向け協議を重ねており、米金融不安への市場の警戒感の行方が目先のポイントとなりそうです」

SVB1社だけではない、多くの銀行が抱える債券投資の損失

ところで、SVBの破綻は1社だけの問題とどまるのか、それとも米国経済悪化の前兆なのだろうか。

「米国の信用不安がグローバルに波及していくリスクをはらんでいる」と指摘するのは、野村総合研究所のエグゼクティブ・エコノミスト木内登英氏だ。 木内氏は「シリコンバレーバンク破綻に見る米国信用不安の拡大リスクと金融政策への影響」のなかで、銀行株がグローバルに下落している現状をこう説明する。

「シリコンバレーバンクの経営破綻を受けて、金融市場は他の銀行の経営環境に対する不信も強めている。米国では主要銀行の株価が大きく下落したが、10日には欧州でも銀行株が下落し、さらに同日には日本でも銀行株が大きく下落したのである。米国発のグローバルな信用不安に発展するリスクも垣間見られる」

「この経営破綻を個社要因だけで片づけることはできないのではないか。FRBによる急速な利上げによって、多くの銀行では債券投資の損失(含み損)が広がっている。金利上昇で預金流出は広く起こっているだろう。また、逆イールド化の進展は、すべての銀行の収益基盤を損ねている。さらに、コロナ問題後のテクノロジーバブルの反動の影響は、不良債権の増加など、多くの銀行の打撃となっているはずである」

また、経済悪化につながる兆候が、3月10日に発表された2月分米国雇用統計に見られるという。

「失業率は3.6%と、市場予想の3.4%よりかなり悪化している。また時間当たり賃金は前月比プラス0.2%と、やはり市場予想のプラス0.4%を下回った。チャレンジャー・グレイ・クリスマス社によると1~2月の米企業の人員削減は18万1000人と前年同期の5.3倍にまで膨らんだ。これは、リーマンショック時の2009年以来14年ぶりの水準である。雇用統計での雇用者増加数は事前予想を上回ったが、テクノロジー企業の大量の人員削減の動きが、この先雇用情勢の悪化につながってくる可能性があるだろう」

そして、木内氏はこう結んでいる。

「FRBの大幅利上げの影響が遅れて顕在化し、米国経済を大きく悪化させる、いわゆるオーバーキルへの不安は金融市場で根強いだろう」

「シリコンバレーバンクの経営破綻の影響がこの先どの程度グローバルに波及していくかについては、まだ慎重に見極める必要がある。しかし、米国経済・物価情勢だけでなく、信用不安といった金融面の要因が、FRBの金融政策の見通しと金融市場に大きな影響を与える、新しい局面に入ってきたと言えるのではないか」

(福田和郎)