パウエル米連邦準備制度理事会(FRB)議長は2023年3月7日、米上院での議会証言で、前月とは打って変わって、タカ派に豹変した。

ひと月前は「ディスインフレ」(インフレ収束の始まり)という言葉まで使ったのに、「インフレ圧力が予想以上に高まっている」として「利上げペースを加速する用意がある」と発言したのだ。

ショックを受けたのはウォール街だ。ニューヨーク株式市場ではダウ工業平均株価が574ドルも下落。日米金利差が意識されて円安が加速、1ドル=137円台後半につけた。

米国経済はどうなるのか。エコノミストの分析を読み解くと――。

米国インフレのしつこさ、経済指標ばらつきにFRBも困惑

パウエル議長は3月7日、上院銀行委員会で証言した。冒頭発言で、「インフレ圧力が従来の想定を上回っている」と説明。今後のデータ次第では「利上げのペースを加速する用意がある」と踏み込んだ。

さらに、「最終的な政策金利の水準が従来の予想よりも高くなる可能性がある」とも言及。FOMC(連邦公開市場委員会)参加者による2022年12月時点の経済見通しでは、利上げの到達点は中央値で5.1%だったが、もっと高まる可能性が出てきたかっこうだ。

次回のFOMCは3月21、22日に予定されている。これまでの市場予想は0.25%の追加利上げ幅だったが、0.5%に引き上げられるのか。また、FOMC参加者が予想する利上げの到達点がどれほど引き上げられるかに関心が集まっている。

こうした事態をエコノミストはどう見ているのか。

日本経済新聞オンライン(3月8日付)「パウエルFRB議長『利上げペース加速も』 議会証言で」につくThink欄の「ひと口解説コーナー」で、日本経済新聞社特任編集委員の滝田洋一記者は、

「予想以上のタカ派ぶりにマーケットもビックリ。3月のFOMC(米連邦公開市場委員会)での利上げ幅が0.25%でなく、0.5%となるのではないか。市場参加者はそう身構え始めました。何しろ今回の証言は、2月のFOMC後の記者会見で述べた『ディスインフレ』発言を、議長自らが打ち消す結果となったからです」

と指摘。そのうえで、

「米長期金利が再び4%近辺に上昇したことは、日本の長期金利にも上昇圧力となります。黒田東彦総裁から植田和男次期総裁へのバトンタッチの時期に当たる日銀にとっても、米国のインフレ圧力のしつこさは悩ましい問題でしょう」

と、日本銀行の金融政策修正への影響に懸念を示した。

同欄では、みずほ証券チーフマーケットエコノミストの上野泰也氏が、パウエル発言の背景をこう読み解いた。

「パウエル議長の証言をつぶさに見ると、強い数字が多かった1月の経済指標を根拠に利上げペースを引き上げるといった短絡的な政策運営はしないという、自己抑制がきいた部分もあった。入手されるデータについては『全体性(totality)』を見るという。暖冬を背景とする季節調整のゆがみから1月の統計が強く出過ぎたことの反動を予期しているのだろう。利上げ効果が経済に影響するまでには時間差もある」

ヤフコメニュースコメント欄では、ソニーフィナンシャルグループのシニアエコノミストの渡辺浩志氏が、

「米経済指標のばらつきが拡大しています。景況感や市場関連の指標を集めた先行指数は大きく悪化し、景気後退を織り込む動き。一方、雇用・賃金・物価等の一致・遅行指数は過熱しており、利上げの効果がまだ顕在化していません。遅行指数の過熱は金融引き締めが後手に回っていることを象徴しており、FRBをタカ派に傾斜させています」

と、バラバラの経済指標がFRBの判断を迷わせていると指摘。今後については、

「3月のFOMCではターミナルレートが現在の5.1%から5.4%か、それ以上へ引き上げられる公算。もっとも政策金利は既に4.6%と、米国が耐えうる金利水準(名目潜在成長率、4%)を超過。銀行も貸出態度を厳格化しており、米国は年内にマイナス成長に入る公算。

ただし、人手不足が続き、失業率が大きく悪化しないなら、実感の薄い景気後退となりそうです。リスクは、浅い景気後退ではインフレが再燃する恐れがあること。その場合、FRBは6%超の利上げに追い込まれ、米国はハードランディングに陥る恐れがあります」

と、深刻な経済悪化に懸念を示した。

本当にデータ次第だったパウエル議長

タカ派に豹変したかに見えるパウエル発言の裏には「データ重視」の姿勢がある、と指摘するのは第一生命経済研究所主任エコノミストの藤代宏一氏だ。

藤代氏はリポート「本当にデータ次第だったパウエル議長」(3月8日付)のなかで、パウエル氏が明確にタカ派に傾斜した背景をこう説明した。

「2月FOMC後に発表された経済指標は、雇用統計が50万人超と記録的増加となったのに続いてISM非製造業景況指数が驚くほど強かった。その後もCPI(消費者物価指数)が前月比で明確に加速し、小売売上高が個人消費の強さを印象付けるなど、総じてみれば景気が粘り強さをみせる中で、インフレが再加速する構図であった。

『データ次第』であると繰り返してきたパウエル議長は、その言葉どおり一連のデータを受けて金融引き締めを強化する方針を示した。『データ全体が引き締めペースの加速を正当化すれば、必要であれば利上げペース加速の用意』、『最新の経済データは予想以上に強く、利上げの到達水準は想定より高くなる可能性が高い』などと発言した」

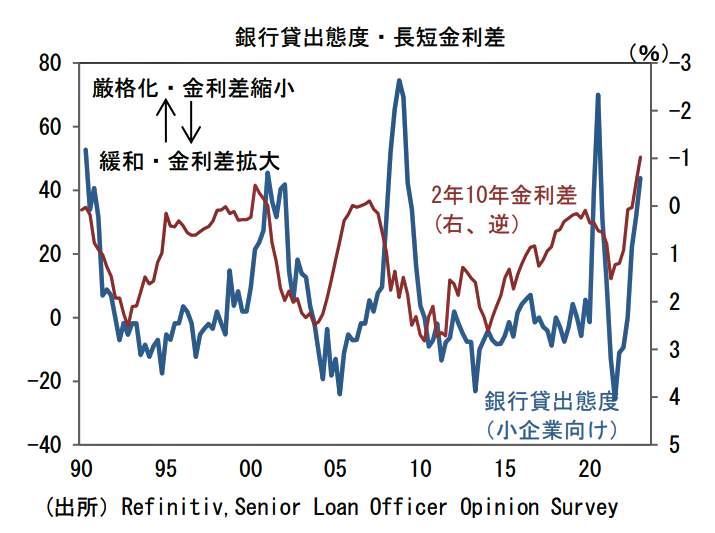

そして、今回のパウエル発言によって、金利が上昇して2年金利が5%に到達したことで、短期金利が長期金利を上回る逆イールドカーブ(利回り曲線)が深化したことが要注意だと指摘する。

長短金利差の逆転現象は、長短金利差で利ザヤを稼ぐ銀行の収益を悪化させるため、銀行の貸出態度が厳格になるからだ【図表1】。

藤代氏は、こう結んでいる。

「貸出態度の厳格は、企業の信用コスト増加(一例として社債利回り上昇)、および資金繰り悪化を招くことで倒産・失業を増加させてきた。最近の銀行貸出厳格化に鑑みると、ハイイールド債(高利回りで格付が低い債券)利回りは楽観的過ぎるようにみえ、失業率は急上昇する可能性がある。

言わずもがな金融引き締めが一段と強化されるのであれば、経済・金融市場への打撃は大きくなる。当面、米国株には慎重姿勢が要求される」

市場はパニックに陥っていないが、米国株は一進一退

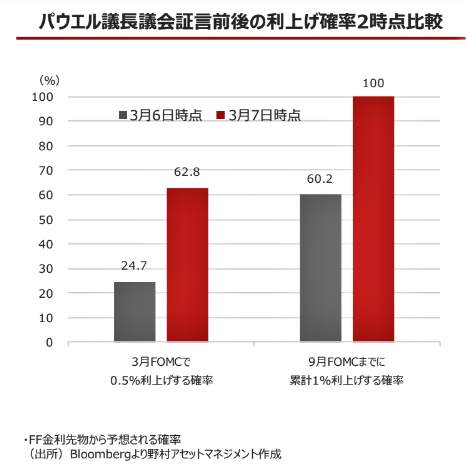

パウエル発言を受けて、「市場では積極的な金融引き締めへの織り込みが加速した」と指摘するのは野村アセットマネジメントのシニア・ストラテジスト石黒英之氏だ。

石黒氏はリポート「パウエルFRB議長の議会証言はタカ派的な内容」(3月8日付)のなかで、わずか1日で今後の利上げ予想を変えた「FF(フェデラル・ファンド)金利先物市場が予想する3月FOMCの利上げ確率」予想のグラフを示した【図表2】。

これを見ると、3月6日時点で、3月FOMCで0.5%の利上げを予想する割合は24.7%だったが、パウエル発言があった3月76日時点では62.8%に増えた。

また、9月FOMCまでに累計で1%利上げする確率は100%となり【再び図表2】、同1.25%利上げする確率も19.8%(前日は0%)となるなど、FF金利の到達地点が6%に達する可能性も出ている。

しかし、石黒氏は「市場はパニックには陥っていない」と指摘する。

「2023年末のFF金利先物が5.5%超となるなど、昨年12月のFOMCで示された同5.125%(中央値)よりもさらに引き締めが進む可能性を織り込む動きとなっていますが、市場のリスク選好姿勢は衰えていないようにみえます。3月7日の米国市場では2年国債利回りが上昇(価格は下落)し、米国株は総じて軟調でしたが、パニック的な動きにはなっていません。

今後はFRBの利上げの累積効果が徐々に物価抑制に効き始めると予想されるほか、現在の米経済は高金利に耐えられる状況にあるとみられ、当面はインフレ指標をにらみながら米国株は一進一退の動きとなりそうです」

10日の雇用統計、14日の消費者物価指数に注目!

一方、「FRBの金融政策は回り回って振り出しに戻った」と指摘するのは、野村総合研究所エグゼクティブ・エコノミストの木内登英氏だ。

木内氏はリポート「パウエルFRB議長の利上げ再加速示唆で米国経済のハードランディング懸念が再燃か」(3月8日付)のなかで、こう分析する。

「昨年(2022年)はFRBによる大幅利上げを受けて、米国経済が景気後退局面に陥る『ハードランディングシナリオ』が相応に支持されていた。しかし、年末には、物価上昇率が鈍化し、FRBが利上げ幅を縮小させたことから、米国経済の本格的な後退は回避されるといった『ソフトランディング(軟着陸)シナリオ』が広まった。

その後、予想外に経済指標が強かったことを受けて、米国経済は拡大を続けるとの『ノーランディング(無着陸)シナリオ』が、年明け後は浮上したのである。

しかし、FRBの利上げ幅再拡大の観測が出てきたことで、回り回って『ハードランディングシナリオ』が金融市場に再び意識され始めたのである。7日のダウ平均株価がマイナス574ドルの大幅下落となったのは、その表れだろう」

今後はどうなるのだろうか。

「FF金利のピークの水準が5.50%~5.75%程度まで上昇すると、金融市場の10年予想物価上昇率から計算した実質FF金利は、この夏から秋にかけて3.5%程度に達する計算だ。これはリーマンショック(2008年)直前の3%程度をさらに上回る水準である。

それを踏まえると、FRBの利上げは最終的には米国経済に大きな打撃を与えることが予想され、金融市場が再び意識し始めたように、米国経済が景気後退に陥る可能性は相応にあるのではないか。

今年の秋から年末にかけては、経済、物価の下振れを受けて、FRBの利下げ観測が金融市場で強まり、米国長期金利の低下とドル安傾向を促すものと見ておきたい」

いずれにしろ、「ハードランディング」(景気後退)を受けて、FRBは今年後半、利下げに動かざるを得ないというわけだ。そして、3月FOMCでの利上げ幅に関しては3月10日の米雇用統計、14日の消費者物価指数の数字が重要な決め手になる、というのが木内氏の見立てだ。(福田和郎)