日興アセットマネジメントが、低コスト・ノーロードのファンドシリーズ「Tracers」の第4弾として、「Tracers グローバル3分法(おとなのバランス)」を2023年2月10日に運用を開始した。

「こんなの欲しかった」というアイデアを商品設計に取り入れ、事前に定めた「ルール」に沿って運用(トレース)する、ネットチャネル専用の投資信託シリーズだ。

今回のファンドは世界の株式、REIT(不動産投資信託)、債券の3資産に、日興アセットマネジメント独自の比率で分散投資するバランスファンドで、ミドル層の投資家の声に着想を得て開発した。

ゆったりと投資したいと考えているおとなの投資家を意識し、これまでのTracersシリーズのファンドに比べて、リスク設定をおだやかにしており、落ち着いたスタンスで投資できるファンドを目指している。

そして、最大の注目点は「つみたてNISA適格」ファンドであることだ。もちろん2024年から始まる「新NISA」制度も利用できる。新NISA制度ではつみたてNISAの投資枠の上限が引き上げられるので、まとまったおカネの投資を考えている、おとなの投資家の選択肢になり得るところだろう。

商品開発を担当した同社の商品開発部バイスプレジデント金澤拓也さんとマーケティング部長の小林望美さんのお二人に、商品の特長や狙いを聞いた。

-

日興アセットマネジメント マーケティング部長 小林望美さん、商品開発部 バイスプレジデント 金澤拓也さん(左から)

日興アセットマネジメント マーケティング部長 小林望美さん、商品開発部 バイスプレジデント 金澤拓也さん(左から) -

日興アセットマネジメント マーケティング部長 小林望美さん

日興アセットマネジメント マーケティング部長 小林望美さん -

日興アセットマネジメント 商品開発部 バイスプレジデント 金澤拓也さん

日興アセットマネジメント 商品開発部 バイスプレジデント 金澤拓也さん

オンラインセミナーで得た投資家の切実な声から発想

日興アセットマネジメントでは、2021年2月から毎月、投資信託の初心者を対象にオンラインセミナーを開いてきた。そのなかで、ある程度まとまったおカネはもっているが、リスクが比較的ある商品に投資してよいものかどうか......。そんな迷いを持つ40~50代の人たちが、少なからずいることがわかってきた。

一般的な長期の投資では、途中の価格変動に耐えて最後は大きなリターンを得るというものが多いが、こういった投資のスタイルに躊躇する人たちが少なくないという。

小林さんはオンラインセミナーでの投資家のみなさんとの質疑応答のやりとりが、今回の商品開発の出発点だったと話す。

「だいたい、参加者は二分されます。ひとつは、個別の商品でどれがいいのか、ストレートに尋ねてくる方ですね。また特に最近は米国株式や世界株式のインデックスファンドが人気で、そういった株式100%のファンドを『つみたてNISA』の枠内で始めている方も多いと思います。

一方で、実はまとまったお金はあるけれど、これをそっくりそのままリスクの高い商品に託してもよいのかと迷われる人も少なくないんです。40、50代の方に特に多い声でした。このまとまった資金は運用すべきか。20代や30代の方のように、長期投資をする時間的余裕はあまりないし、減らしたくもない、と考えている方々です。そうした人たちに向けて、株式100%の投信だけではない、"攻めすぎない"商品があってもいいのではないか、というところから議論が始まりました」

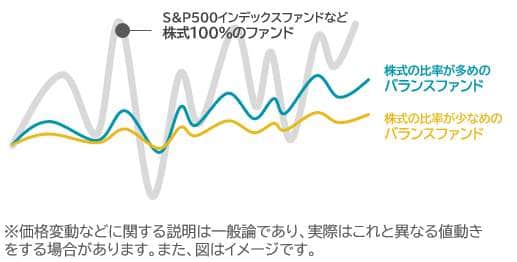

今回開発された「Tracersグローバル3分法(おとなのバランス)」は、バランスファンドに分類されるわけだが、一般に、「バランスファンド」とは、株式やREIT、債券などの複数の資産に分散投資した投資信託を指し、単一の資産に投資するよりリスクが軽減されるのが特徴の一つとして知られている。

【図1】にあるように、米国株のS&P500インデックスファンドなど、株式のみに投資するファンドでは値動きが大きいが、バランスファンドは比較的値動きが穏やかだ。しかしながらバランスファンドといえども、株式の割合が多めのファンドは、株式の値動きの影響を強く受けてしまい、投資成果が大きく変動しやすくなる。

【図1】バランスファンドについて

「Tracersシリーズ4本目は、『リスク・パリティ(※1)』に着目しました。各資産のリスクの大きさが等しくなるように分配するという考え方です。リスクを考慮して定めた基本資産配分比率を維持することで、特定の資産の影響を受けにくくし、ファンド全体のリスクを相対的に低く抑えることを目指しました。

緩やかな値動きをめざすスタイルであれば、ゆったりと落ち着いたスタンスで投資に臨むことができるのではないか。それであれば、長期の積み立てをする時間がないと感じている方や、ある程度まとまった資金の投資先に迷われている方の選択肢になるのではないかと考えました」(金澤さん)

為替のリスクまで考えて、独自の投資配分比を計算

これは年金運用などの考え方に似ているが、株式とREIT、債券の3つの資産のリスクを均等にすると、相対的にリスクが低い債券の投資比率が高まり、株式やREITの比率は小さくなる。また、債券は、株式やREITと違った値動きをすることがある。したがって、ファンド全体の値動きも穏やかとなるのだ。

それに加え、今回のファンドではもう一歩踏み込んだリスクへの対応が組み込まれている。株式にしてもREITにしても、また債券でも、海外への投資を組み入れると為替変動のリスクが伴う。この商品では為替リスクも各資産のリスクと同等に捉え、3資産+為替の「4つのリスク」でリスク・パリティとなる基本資産配分を決定する、新しい発想を取り入れている。

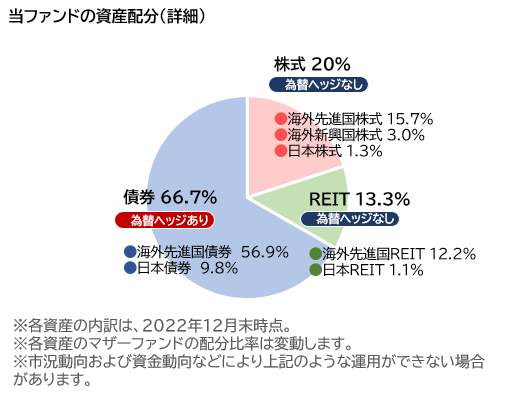

日興アセットマネジメントではそのリスクを均等にする配分を独自の計算で算出した。過去15年以上のデータを分析し、配分比率を「債券66.7%、株式20%、REIT13.3%(※2)」とした。この比率をルールとして定め、トレースしていくのが、今回の商品である。【図2】

【図2】「Tracers グローバル3分法(おとなのバランス)」 資産配分について

「昨今の急激な円相場の変動を経験し、為替リスクに関しても不安を抱いた方は少なくなかったように感じています。この商品では、7割近くの配分比率のある債券分だけに為替ヘッジをかけ、リスクを均等に4等分することを目指しました」(金澤さん)

この商品を何年もてばいいのか? シミュレーションの結果は?

ところで、40~50代を中心とするミドル層を考えた場合、仮にこのファンドに投資したら、いったい何年くらいもっていれば、満足できる成果を得られるだろうか。

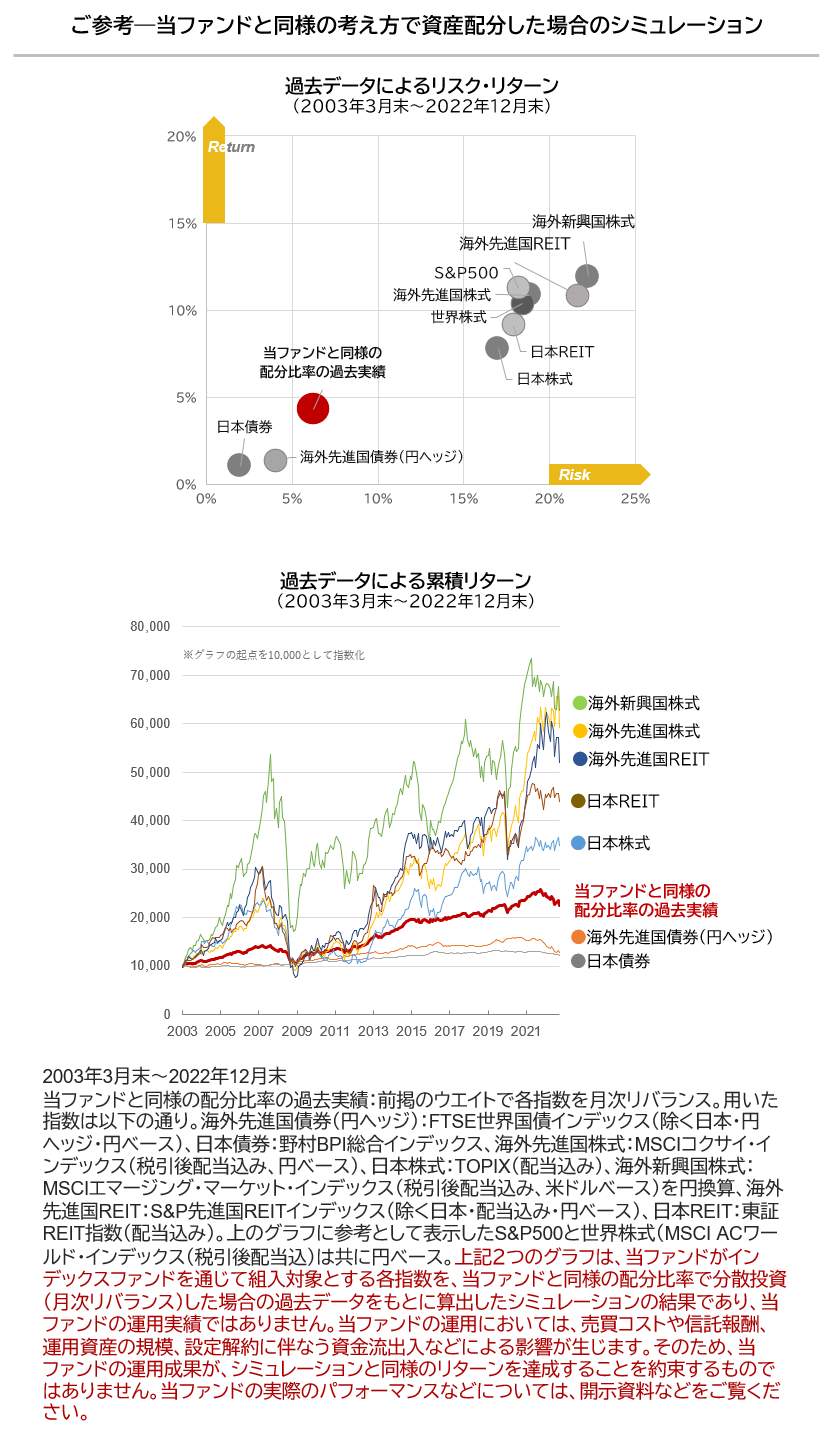

試しに、2003年3月末から2022年12月末までの19年9か月間を対象に、「Tracersグローバル3分法(おとなのバランス)」の配分比率での運用をシミュレーションしてみたところ、【図3】のような結果に。値動きが穏やかで緩やかに上昇し、累積リターンは元本の2倍以上の結果となっている。株式に100%投資した場合のように大きな成果は得られていないが、債券に100%投資した場合に比べれば高い成果が得られているのがわかる。

これはあくまで過去のシミュレーション結果のひとつであり、将来のパフォーマンスを保証するものではないが、大きな変動をヒヤヒヤしながら耐えて大きなリターンを期待するよりは、落ち着いた気分で穏やかな推移をみながら、ほどよいリターンを期待したい人ならば、選択肢の一つとして検討してみる余地はありそうだ。

【図3】「Tracers グローバル3分法(おとなのバランス)」 シミュレーション

まとまった資金の投資でも、新NISAなら十分活用できる

しかも、もうひとつ、この商品の注目ポイントは、「つみたてNISA」の対象ファンドであるという点だろう。小林さんは、

「NISAを利用して上手に投資したいと考えている人の声も意識し、ファンドを設計しました。来年から始まる新NISAは、投資できる金額が異なってきます。現行のつみたてNISAでは、年40万円が限度ですが、新NISAになれば、つみたて投資枠では年120万、成長投資枠では240万円、計360万円まで投資が可能になります。おとなのバランスはつみたて・成長のどちらの枠でも購入可能ですので、まとまった資金をNISAで投資したいと考えられている方にもご活用いただけるのではと思います」

と説明する。

Tracersは購入時手数料なしのノーロード商品だが、低コストで提供することにもこだわりがある。金澤さんは

「ネットで投資をする方々は、コストをできるだけ抑え投資効率を上げたいと考えていらっしゃる方が多いと思っています。今回はインデックスファンドですので、できるだけ低コストになる仕組みを追求しました」

と話す。

そうして出した結論は、年率税込みで0.1089%(税抜き0.099%)。バランスファンドの業界最低水準(※3)という。

「Tracersシリーズ」第4弾となる「Tracers グローバル3分法(おとなのバランス)」――。ぜひ、「こんなの欲しかった」を実感してほしい。

(※1)リスク・パリティを概ね実現するために、各資産の価格変動リスクおよび外貨建て資産の為替変動リスクについて、ファンド設定時点における過去長期間のデータを基に、日興アセットマネジメントが独自に各資産の組入比率を決定しました。なお、設定後の価格変動リスクおよび為替変動リスクの変化に応じた基本資産配分比率の変更は、原則として行いません。

(※2)ファンド設定時に決定した基本資産配分比率

(※3)日興アセット調べ(2月末現在)

(会社ウォッチ編集部)

■「Tracers グローバル3分法(おとなのバランス)」について

ファンドの詳細はこちら / リスク・費用はこちら

■その他の留意事項

当資料は、投資者の皆様に「Tracers グローバル3分法(おとなのバランス)」へのご理解を高めていただくことを目的として、日興アセットマネジメントが作成した販売用資料です。

当ファンドをお申込みの際には、投資信託説明書(交付目論見書)などを販売会社よりお渡ししますので、内容を必ずご確認の上、お客様ご自身でご判断ください。

日興アセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第368号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会