こんにちは、ブロックチェーン関連の技術やプロジェクトを調査しています、ブロックスタです!

私は数年間、仮想通貨へ投資家として携わってきました。しかし、技術的な知見を深めることで、「利益を得やすくなる」と感じ、今ではより技術的な側面から仮想通貨に携わっています。

当コラム【仮想通貨通信】では、最先端のちょっととっつきづらかったり、英語のデータしかなかったりするような内容をわかりやすく解説していきます!

さて、前回の記事【仮想通貨通信vol.3】では、YomiSwap(ヨミスワップ)やsudoswap(スドースワップ)という取引所を例に、NFT AMM(という、ようするに、所取引自動化の仕組み)について紹介しました。

今回は、前回の続編的な内容です。NFTを持っているだけで収益ゲット!? NFT AMMを活用した収益化のやり方について解説していきます。

NFT AMMとはなにか?~おさらい

あらためて、NFT AMMとは、「需要と供給から適切な取引価格を導き出してくれ、いつでもNFTを売れる便利な取引所」でした。

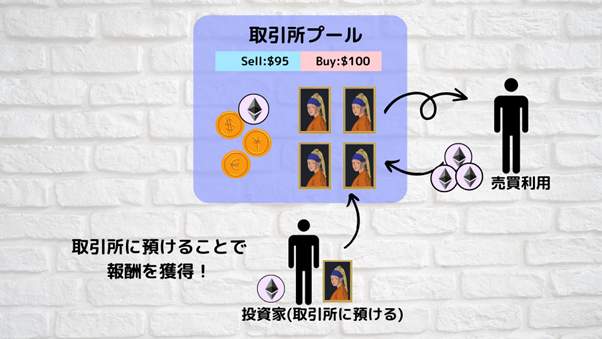

上の図のように、取引所は、NFT(=Non-Fungible Token=非代替性トークン)やFT(仮想通貨)が大量に入ったプールを用意し、ユーザーはプールの需給から導かれた価格で売買を行うことができます。

それではいったい、取引所プールに入っている「大量のNFTや仮想通貨」は誰が用意しているのか不思議に思いませんか? そうです。この「大量のNFTや仮想通貨」を用意して、プールに入れ、放置しておくことこそが、NFT AMMによって収益をゲットする仕組みです。

こうして収益を得ることができる取引所は現在、YomiSwapとsudoswapの2つがあります。実は、この2つの取引所では少しずつ特徴が違っていて、収益を得るために準備しておくべきものが異なっています。それでは、実際にどのように準備すればよいのかご紹介していきます

収益を得るには、どんな準備が必要?

どちらの取引所の場合であっても、収益を得るために準備しておくものは、NFTとイーサリアムなどの仮想通貨。

投資家は、上の図のように、取引所に対し、持っているNFTや仮想通貨を預けることで、取引所のプールを満たす役割をします。預けた金額に応じて報酬の分配が決まりますが、ここはリスクと相談しながら、適切な塩梅を探っていくものとなるでしょう。

どちらの取引所でも、NFTと仮想通貨を用意すべきという点では同じなのですが、NFTの量や難易度などが若干変わってきます。

YomiSwapとsudoswap、いったいどう違うのか?

YomiSwapは、NFT1枚のステーキング(=特定の仮想通貨を保持することで、リターンとして仮想通貨を得ることができる仕組み)でも、収益をゲットすることが可能です。なぜなら、流動性プールを他の投資家と共有できるうえ、かつ、仮想通貨とペアでなく、NFTのみでのステーキングが可能だからです。

YomiSwapの場合、流動性プールを他の投資家と共有できる、というのは、どういうことか――。順を追って説明すると、まず比較対象のsudoswapの場合は基本的に、価格や値動きなどを全て設定したうえで、自分専用のプールを、自分で作成する必要があります。

もちろん自分専用のプールのため、全て意のままにプールを調整したり、独占したりして運用できるというメリットはあります。しかし、1枚、2枚ほどの少量のプールを作成したとしても、それはAMMを活用しているというより、ただ単にOpensea(オープンシー=NFTの作成や購入、出品ができるNFTマーケットプレイス)でNFTを販売しているのと同じような状況になってしまいます。

ところが、YomiSwapの流動性プールは、他の投資家との共有が可能です。

どういうことかというと、たとえば、名のある投資家が詳細な設定を行って作成したプールに対して、全く同じ戦略を利用したい時、その投資家が作ったプールに自分のNFTを預けることができる、ということ。そうしたら、すごく楽ですよね。

sudoswapでは、AMMによって収益を得るためには、仮想通貨とNFTをペアでステーキングする必要があります。市況やプールの設定によっても異なりますが、たとえば、5ETH(イーサリアム)の価値のあるNFTであれば、おおよそ5ETHの仮想通貨とペアにして、流動性を提供する必要があります。

口座のなかで余っているNFTがあっても、それに相当する額の仮想通貨も、同時にステーキングしなければならない、となるとちょっとハードルが高いですよね。

しかし、YomiSwapでは、NFTのみの流動性提供が可能なので、余っているNFTを入れるだけで収益を得る準備が完了します。

ところで、「収益を得ることができる」とはいうものの、いったいどのくらい稼げるものなのでしょうか。結局、NFTがプール内でどれだけ取引されたかによるので一概には言えませんが、今回は簡単にシミュレーションをしてみましょう。

では、いったいどのくらい稼げるのか?

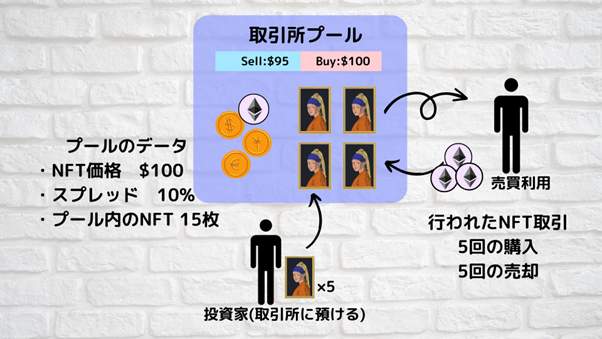

シミュレーションの条件は、以下の通りです。

~シミュレーション条件~

・ステーキングするNFT

-5枚(500ドル分)

・取引所のプール

-現在のNFT価格は1枚100ドル

-売買スプレッドは10ドル

-既に15枚のNFTが存在(5枚預け入れると20枚)

・プール内で行われた取引

-5回のNFT購入(需要の増加で価格上昇)

-5回のNFT売却(供給の増加で価格下落)

→結局価格は変わらず

このプールでは、10回の取引が行われましたが、5回の購入と5回の売却により、価格変動は相殺され、引き出す時のNFTの価格は預ける前と同じ100ドルと決まったようです。

収益は以下の計算式から収益を求めることができます。

((売買スプレッド×取引されたNFTの枚数)÷プール内のNFT枚数)×預け入れた枚数=収益

この計算式をシミュレーション条件で当てはめてみると、こうなります。

((10ドル×10枚)÷20枚)×5枚=25ドル

シミュレーションの結果、このような条件だと、25ドルの収益が発生するということがわかりました。たしかに10倍、100倍などと、爆発的な収益はうまないのかもしれません。しかし、長期投資目当てで売るつもりのないNFTを持っている際にはピッタリでしょう。

◆ウォレットに眠るNFTの新たな活用方法として注目

ここまでYomiSwapやsudoswapを例に、NFT AMMに関して仕組みやどのようなものが必要になってくるのか解説してきました。

アートを中心に活用されてきたNFTですが、今後AMMを搭載した取引所が活発に活用されることで、会員権NFTや電子チケットの発行が行いやすくなるでしょう。

また、ウォレットに眠るNFTの新たな活用方法として注目されることも考えられるので、今後も注目ですね!(ブロックスタ)