またもパウエル米連邦準備理事会(FRB)議長の発言が、ウォール街にショックを与えた――。

2022年12月14日(現地時間)に開かれた米連邦公開市場委員会(FOMC)で、政策金利の0.5%の利上げを決め、これは市場の予想通りだった。だが、高金利の長期化が予想外だった。さらに、「来年中には利下げをしない」というパウエル議長の「タカ派」発言が、来年後半の利下げを期待していた市場にショックを与えた。

株価は急落。そのうえ、「景気後退も辞さない」とするパウエル氏の発言に、米国経済の減速が現実を帯びてきた。米国経済、いや世界経済はどうなるのか。エコノミストの分析を読み解くと――。

利上げ幅は小さく、しかし期間は長く、目標も高く...

FRBは、政策金利の0.5%の利上げを決めた。今年3月以降、利上げ幅は4連続で0.75%だったから、利上げの縮小は初めてとなる。その一方で、参加者による2023年末の政策金利見通しは、中央値が9月時点の4.6%から5.1%に引き上げられた。

ということは、2023年中に少なくともさらに0.75%の利上げが必要になるわけだ。利上げ幅は小さく、しかし期間は長く、目標も高く、と市場にとっては痛みを伴う結果となった。

縮小を決めた背景には、記録的だったインフレが落ち着く兆しが出ていることがあるとみられる。12月13日に発表された11月の消費者物価指数は前年同月より7.1%の上昇となったものの、上昇率が鈍化の兆しを見せていたからだ。このため、13日のニューヨーク証券取引所の株価が大幅に上がった。

ところが今回、市場にとってインフレが落ち着くことで、FRBが利上げペースを緩めるとみて、「0.5%」の利上げが予想の範囲内だった。しかし、利上げの頂点である政策金利見通しが引き上げられたことで、FRBの引締めが長引くとみて嫌気になり、一転、14日のニューヨーク証券取引所の株価は下落した。

FOMC後の記者会見では、パウエルFRB議長の発言も「タカ派」の連発だった。

「消費者物価指数のデータは歓迎すべきだが、インフレが継続的に低下しているかどうかはさらに根拠が必要だ」

「物価安定を取り戻すには長い道のりが必要だ。来年中の利下げはない」

「景気後退が起こるかどうかは誰にも分からない。もしそうなったとしても、深刻になるかどうかも分からないし、知りようがない」

などと述べ、景気後退も辞さない覚悟を示したかたちだった。

米経済メディアのブルームバーグ(12月15日付)は「パウエル議長が高金利長期化を警告も、ウォール街の投資家は半信半疑か」「市場は自分たちが聞きたことだけをえり好み」などと、困惑するウォール街の反応を伝えた。

「タカ派」発言の背景...市場が緩むと、引締め効果がなくなる

今回のFOMCの決定をエコノミストはどう見ているのだろうか。利上げ幅については「ほぼ予想どおりだった」という人が多い。

日本経済新聞オンライン版(12月15日付)「FRB、利上げ0.5%に減速 23年末見通し5.1%に引き上げ」という記事に付くThink欄の「ひと口解説コーナー」では、みずほ証券チーフマーケットエコノミストの上野泰也氏は、

「市場が十分予想していた利上げ『ペースダウン』である。パウエル議長は記者会見で、現在の政策金利水準は『まだ十分に景気抑制的ではない』と述べ、利上げを続ける意向を強調した。市場金利低下や株高で金融環境が早い段階で緩んでしまうと、引き締め効果が不十分となる恐れがある」

と、パウエル議長の「タカ派」発言の背景を説明。そのうえで、

「このため『インフレ率が持続的に下向くと確信できる』まで、タカ派姿勢をFRB当局者は前面に出し続けるだろう。パウエル議長は『ピーク金利はデータが悪ければ引き上げられるが、インフレ指標が軟化すれば引き下げられる』と、記者会見で認めていた。インフレ率鈍化が順調に進めば、利上げの天井はFRBの現時点の想定(5.1%)よりも切り下がることになる」

と、金利の最終地点が今後、低くなる可能性を示唆した。

同欄では慶應義塾大学総合政策学部の白井さゆり教授(国際金融論)も、予想どおりの決定だったことを強調した。

「今回の利上げ幅も来年末までの利上げ幅も私の予想と同じだった。インフレ率は低下傾向にあるが、賃金上昇率が高く、企業利益もまだ良好なので、求人数が多いことからみても、2%に向けて着実に下がっていくか不透明だからだ」

と、インフレが続いていると指摘。ただし、今後については、

「消費も食品などの実質消費は停滞しているが、耐久財やサービスの需要が強くサービスを中心に雇用の伸びは堅調だ。住宅市場は販売が年初から低迷しているが、住宅購入から賃貸を選択している人が増えているとみられ、その結果、家賃の伸び率は上昇を続けインフレの押し上げに寄与している。やはり来年2月3月頃にあと0.75%程度引き上げて上限を5.25%程度にして、来年末までは維持するというのが現時点では適切な判断だ」

と、FRBの強い引締め姿勢が続くと予想する。

景気後退は容認しても、スタグフレーションは断固阻止

ヤフニュースコメント欄では、ソニーフィナンシャルグループのシニアエコノミスト渡辺浩志氏も、インフレの高止まりが問題だとした。

「米国のインフレは鈍化しつつあるものの、人手不足の賃金上昇でサービスインフレは粘着的。この点に配慮し、FRBは利上げペースを減速させつつも早期の利下げを否定しました。利上げのピーク(ターミナルレート)を5.125%へ引き上げ、それを長く維持する方針です。

今回の利上げで政策金利は4.375%となり、米国経済が耐え得る金利水準(=名目潜在成長率、4%)を超えました。また、利上げを受けて短期金利が長期金利を上回る逆イールドが拡大。これは銀行の預貸収益を悪化させ、貸し渋りを招きます。金融引き締めとは景気を悪化させてインフレを退治しようとするもの。今年3月以降の急速な利上げで米国の『投資環境(利ざや)』も『金融環境(資金繰り)』も悪化しており、景気後退入りの確度は高まっています。

FRBはインフレ退治のためなら景気後退も辞さない構え。リセッションは許容しても、(景気後退とインフレが同時進行する)スタグフレーションは阻止する姿勢が鮮明です」

と、今後の景気後退に警戒すべきだとした。

同欄では、第一生命経済研究所首席エコノミストの永濱利廣氏も米国の景気後退に懸念を示した。

「今回はほぼ答えが見えていた政策金利の0.5%引き上げよりも、政策メンバーの政策金利見通しの中央値がどこまで引きあがるかのほうが注目されていました。結果として、2023年末がプラス0.5%ポイント引き上げられ、当初の想定よりタカ派な結果となりました。

ただ、その割に金利上昇ドル高の反応が乏しかったのは、やはり実際にインフレ率の減速が明確化してきましたし、来年に向けての米国経済のさらなる減速の織り込みが強くなってきたということでしょう」

同欄では、第一生命経済研究所主任エコノミストの藤代宏一氏も、FRBがインフレ退治のためなら「景気後退やむなし」の強い姿勢で臨んでいると、強調した。

「今回のFOMCで注目されるのはインフレ退治の『被害想定』が拡大したことです。金融引き締めによってインフレは鈍化するものの、その代償として経済活動は落ち込みが避けられません。

FRBが9月に示した見通しは、2023年の失業率は4.4%(現在は3.7%)、GDP成長率はプラス1.2%という数値でした。それが今回示された予想では、失業率は4.6%へと上昇し、GDP成長率はプラス0.5%と辛うじてプラス成長を維持するというものに下方改定されました」

と、具体的な数字を列挙。そして、

「これはインフレ退治の結果として『この程度の経済活動の落ち込みはやむなし、想定済み』というメッセージにみえます。つまり、これくらいの落ち込みならば金融緩和に転じる必要はない、という含意があるということです。2023年の政策態度は引き続き、金融引き締め的なものになりそうです」

と、金融引締めが続くと予想した。

世界的な景気悪化のリスクは和らいでいるのか?

それほど米国の景気後退、さらには世界経済の悪化は深刻なのだろうか。

「いや、そのリスクは和らぎつつある」と指摘するのは、野村アセットマネジメントのシニア・ストラテジスト石黒英之氏だ。

石黒氏はリポート「今年最後のビッグイベントのFOMCを通過~和らぎつつある3つのリスク~」のなかで、今年の世界経済の3つリスクを取りあげた。

それは、(1)米インフレと利上げ加速、(2)信用不安、そして(3)世界的な景気悪化、である。今年はこの3つのリスク要因が顕在化したこともあり、市場は波乱の動きとなった、とした。しかし、この3つのリスクは和らぎつつあるという指摘だ。

まず、(1)の米国の利上げは、2023年まで継続(追加で0.75%)するが、2023年には利下げを見込める。(2)の信用不安については、いわゆる「ジャンク債」といわれる、利回りが高く信用格付が低い「ハイイールド債スプレッド(利回り格差)」の動きに注目した。

「信用リスクを示すとされる米ハイイールド債スプレッドは過去の市場混乱局面と比べ低く抑えられており、来年前半にもFRBが利上げを停止するとの前提に立てば、信用リスクの一段の拡大は回避されそうです」

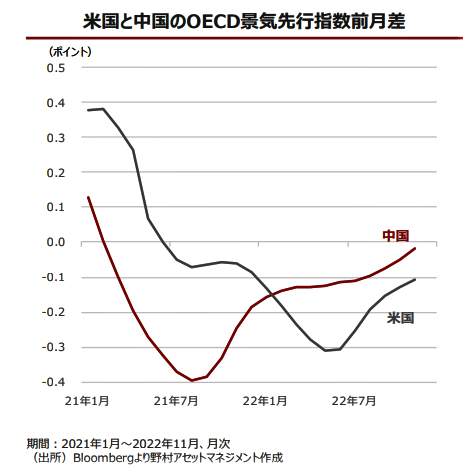

(3)の世界的な景気悪化については、「OECD(経済協力開発機構)景気先行指数」に注目した。OECDが加盟国のGDP(国内総生産)情報から作成する景気先行指数で、景気動向の早期シグナルとして、先行きを予想する際に利用される。

石黒氏は、世界経済を動かす米国と中国の「OECD景気先行指数」のグラフ【図表】を示した。グラフを見ると、両国とも今年7月以降、やや上向いている。石黒氏はこう結んだ。

「米中のOECD景気先行指数をみると、悪化度合いが弱まりつつあるなど、世界景気の先行きに変化もみられます【図表】。中国は足元でゼロコロナ政策の大幅見直しを行なっており、来年の世界経済を支える可能性もあります。3つのリスクが和らぐことで、市場は落ち着きを取り戻していきそうです」

(福田和郎)