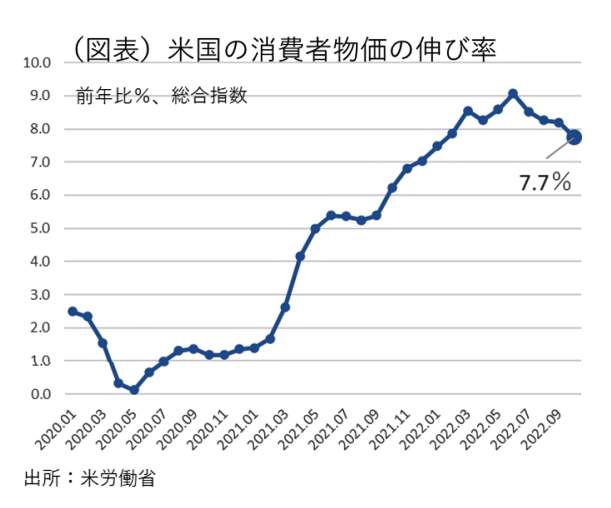

思わぬ「円高」サプライズが続いている。2022年11月10日に発表された10月の米CPI(消費者物価指数)が市場予想以上の伸び鈍化だったため、米の株高・債券高・ドル安が一気に進んだ。

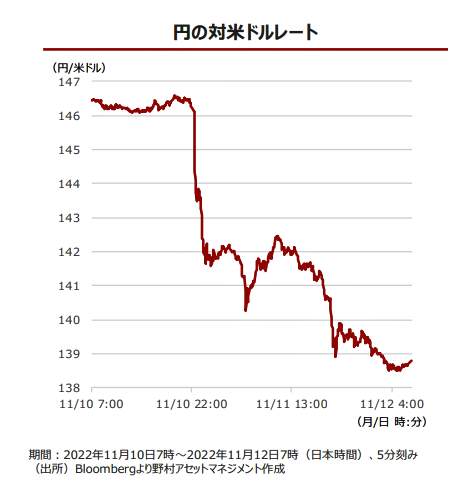

このあおりを受けて同日、ドル円レートは1ドル=146円台から140円台に円高に振れた。さらに翌11日の欧米市場では、1ドル=138円台前半にまで高値を付けた。

2日間で5%余りも円高ドル安が進んだことになる。この急激な円高は日本経済にとって吉か、凶か? エコノミストの分析を読み解くと――。

戦略修正を迫られた投資家が急ピッチな円高を演出

それにしても、なぜ急激に円高が進んだのだろうか。

「投機筋の戦略の変化が要因」とみるのは野村アセットマネジメントのシニア・ストラテジスト石黒英之氏だ。 石黒氏はリポート「円安トレンドは転換点を迎えたのか?」(11月14日付)のなかで、2日間で急激に動いたドル円レートのグラフを示した【図表1参照】。

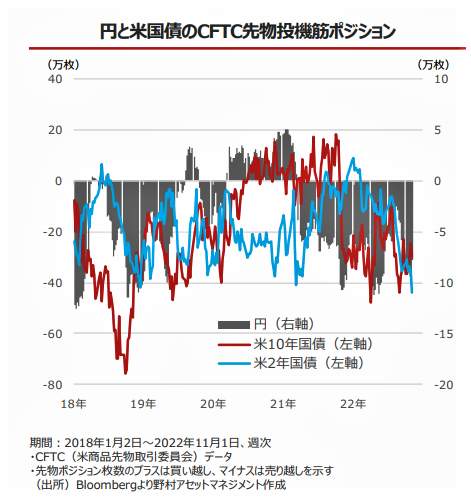

そのうえで、米商品先物取引委員会(CFTC)のデータから米国債先物の「売り越し」「買い越し」の動向をグラフ化した【図表2参照】。これを見ると、たとえば米10年国債「売り越し」額が30~40万枚規模の高水準になっていることがわかる。取引単位は額面1枚10万ドル(約1400万円)だから、かなりの額だ。

石黒氏はこう指摘する。

「米国の高インフレの長期化を見込んでいた投資家は多いとみられ、インフレ鈍化を示す内容となった今回の米CPI(消費者物価指数)により、戦略修正を迫られた投資家の持ち高調整が急ピッチな円高を演出したとみられます。

円と米国債の先物投機筋ポジションは、近年でみて高水準の売り越し規模となっており、今後の持ち高解消による米金利低下と、それによる対米ドルでの円高余地があるといえます【図表2参照】」

これからどうなるのか。石黒氏は、

「当面、米国の利上げは続くとみられますが、インフレ鈍化の兆しがみえてきたことで、利上げペースは減速方向に向かい、FF(フェデラル・ファンド)金利の最終到達地点であるターミナルレートがさらに上昇する可能性は低下したと考えられます。その意味では米ドル高主導の円安局面は転換点を迎えたといえるのかもしれません」

と指摘する。

米国経済の減速は鮮明、あまりの楽観は禁物

同じく「円安のピークは過ぎた」とみるのは、三井住友DSアセットマネジメントのチーフマーケットストラテジスト市川雅浩氏だ。

ただし、市川氏はリポート「10月米CPIを受けた長期金利低下、ドル安、株高の持続性について」(11月14日付)の中で、「これから米国のインフレは鈍化するが、米経済の減速が始まるので、過度の楽観は禁物」として、今後の展開をこう予想する。

(1)この先、米CPI(消費者物価指数)の伸びは緩やかに鈍化し、2023年10~12月期は前年同期比プラス3.6%に落ち着く。

(2)米失業率は緩やかに悪化し、2023年10~12月期は4.8%に達する。

(3)FF(フェデラル・ファンド)金利は2023年3月に4.75%~5.00%に達し、2023年いっぱいは据え置かれる。

(4)その結果、米実質GDP成長率は、2023年1~3月期から7~9月期まで、前期比年率で1%を下回る低い伸びが続く。

つまり、景気後退期に入るというわけだ。そして、市川氏はこう結んでいる。

「米国株についても、短期的な揺り戻しは想定されるものの、(中略)ダウ工業株30種平均、S&P500種株価指数、ナスダック総合指数は、テクニカル・リバウンド(いわゆる、『あや戻し』と言われ、下落傾向にある相場が明確な理由もなく一時的に少し上がること)が続いています。(中略)米国経済の減速傾向はこれから鮮明になる公算が大きいことを踏まえると、過度に楽観することは難しいと思われます」

ズバリ「円安の終わりの始まり」は年末か来年1~3月?

ズバリ、「円安の終わりの始まり」は、今年12月か来年1~3月期に来るだろうと予想するのは、野村総合研究所エグゼクティブ・エコノミストの木内登英氏だ。

木内氏はリポート「予想外の円高進行:円安の終わりの始まりか」(11月14日付)のなかで、こう説明する。

「10月CPI(消費者物価指数)の数字だけで、FRBの利上げ姿勢が大きく変わるとは思えない。(しかし、FRB内でも)米国経済が大きく悪化してしまう『オーバーキル』のリスクを感じる向きが増えている」

「しかし、0.5%はなお大幅な利上げである。FRBの利上げ姿勢が従来と比べて明確に後退し、それを受けて米国の長期金利が明確にピークをつけるまでドル高円安の流れが転換したとは言えないだろう」

「ドル高円安の流れが転換するには、FRBの利上げ幅が0.5%ではなく0.25%まで縮小する、との観測が高まることが必要なのではないか。0.25%がいわゆるマジックナンバーである」

「それが生じるタイミングは最短で12月のFOMC(連邦公開市場委員会)後、遅くとも来年1~3月期とみておきたい。それまでの間にドル円が再び150円台に突入する可能性は残されているだろう。しかし、もはや160円台に入る可能性はかなり低下したと言えるのではないか」

「歴史的な円安進行も、既に終盤戦、あるいは最終局面に入っていると考えられる。『円安の終わりの始まり』である」

日本の為替介入は成功という評価か?...そして、米国へのクリスマスプレゼント

ところで、急激な円高ドル安は日米両政府にとって「恵み」をもたらしたと評価するのは、第一生命経済研究所首席エコノミストの熊野英生氏だ。

熊野氏はリポート「逆CPIショック~一変する米引き締めと日本経済への影響~」のなかで、日本政府に関してこう述べる。

「実は、この『逆CPIショック』【図表3参照】に絶大な恩恵を受けるのは日本である。まず、政府・日銀の為替介入は、成功したという評価になるだろう。(中略)突っ走る円安の頭を押さえて、方向転換のタイミングまで効果を持続させた」

「政府の物価対策にも恩恵は大きい。日本の消費者物価は10~12月は3%台半ばで推移するだろう。しかし、今回の円安修正で1~3月以降は徐々に輸入物価上昇の圧力を下げることができる。1月からは政府の電気代・ガス代の価格引き下げの効果も表れる」

一方、米国にとってはどんな「メリット」があるのか。

「バイデン大統領が再選をかけて、インフレ対策に熱心に取り組まなくてはいけない図式が強まることだ。(トランプ氏が11月15日に出馬表明をすれば)2024年の選挙を見据えて、2023年中のインフレ沈静化を確たるものにしたいと、バイデン大統領は考える。その仕事はFRBに任される」

「もしも、インフレ率が高原状態を続けるとすれば、FRBは果敢に引き締めを行って、米国経済の景気後退リスクは高まるはずだ。このリスクは今も高いと筆者はみている。しかし、10月の消費者物価が鈍化し始めたのをみると、引き締め過ぎになるリスクは若干ながら後退した」

これは、株式市場にとってはめでたいことだったと熊野氏は指摘する。

「株式市場にとっては、感謝祭から2022年冬のクリスマス商戦が始まる手前に、早めのプレゼントを受け取ったようなものである」

やや皮肉を込めて結んだ。(福田和郎)