FRBが1つの経済指標で政策を決めるのはあり得ない

エコノミストの間では、金融市場が「踊りあがる」ほどにFRBの利上げペースは緩むのだろうか、と慎重な見方をする人が少なくない。

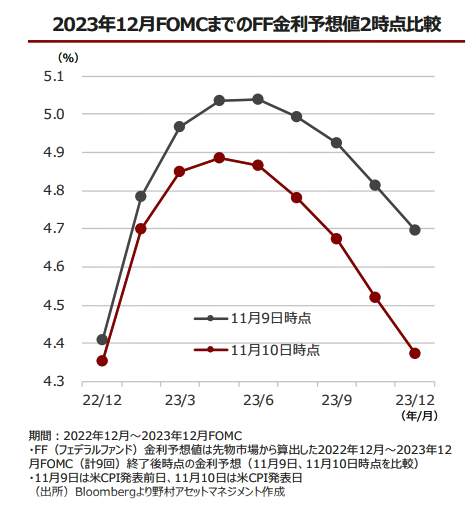

野村アセットマネジメントのシニア・ストラテジスト石黒英之氏はリポート「米インフレ鈍化で市場は株高・債券高・米ドル安に」(11月11日付)のなかで、わずか1日(11月10日時点)で金融市場がFF金利(政策金利)の誘導目標上限値の予想グラフを示した【図表1】。

これを見ると、FRBが目指す最終金利ピーク水準を5.0%超から4.9%前後に、「下方修正」したことがわかる。

「今年最後となる12月のFOMC(米連邦公開市場委員会)における0.75%の利上げの可能性は後退した形となっており、FF金利のピーク水準の予想も4.9%程度にまで低下しました【図表1】。

FRBが12月のFOMCで利上げ幅を縮小させるには、12月に発表される米雇用統計や米CPI(消費者物価指数)などを確認する必要があります。今回、米CPI全体の3割強を占める住居費が前月比で0.8%上昇し、1990年以来の高い伸びとなったほか、中国のコロナ感染再拡大に伴う都市封鎖が供給網に及ぼす影響も懸念され、持続的なインフレ鈍化に向かうのかはまだ見通しづらい状況です」

12月のFOMCの前には、FRBがさらに参考データにする「11月消費者物価指数」や「11月雇用統計」の発表がある。また、中国の景気後退の影響も見極める必要があるではないか、というわけだ。ただし石黒氏は、

「とはいえ、FRBによる大幅利上げの効果が、失業率の上昇や賃金の伸び鈍化などに表れ始めており、FRBの利上げペース減速の時期は近いといえそうです」

と結んでいる。

そして、消費者物価指数(CPI)に一喜一憂する金融市場を「CPIガチャ」と皮肉を込めて呼ぶのは、第一生命経済研究所主任エコノミストの藤代宏一氏だ。