景気後退の予兆とされる「逆イールド現象」みられる

しかし、実際には「米国経済は景気後退の兆候を見せている」と指摘するのは、野村アセットマネジメントのシニア・ストラテジスト石黒英之氏だ。

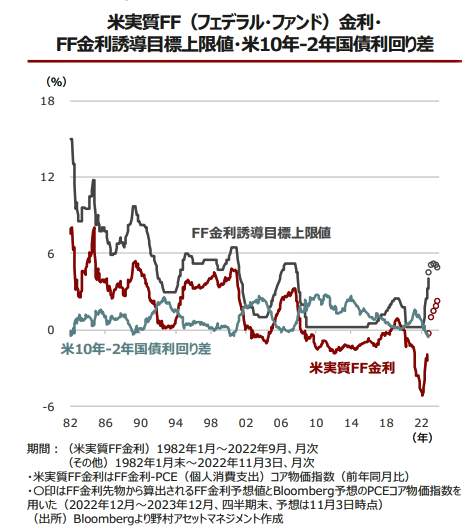

石黒氏はリポート「インフレ抑制に向けたFRBのタカ派姿勢継続へ」(11月4日付)のなかで、FF金利からインフレ率を差し引いた米実質FF金利の動きに着目、「逆イールド」現象が起こっていることに注目した=図表1参照。

「逆イールド」とは、短期金利が長期金利の水準を上回る状態を指す。現在、米国の国債市場で2年物利回りが、10年物利回りを上回る長短金利の逆転が起きている(図表1グラフの右端)。

一般的に、債券の利回り(イールド)は償還までの期間が長くなるほど、利回りが高くなる。なぜなら、償還期間が長いと、債券価格は期間中の景気の変化の影響を受けやすくなるため、投資家は価格変動リスクに見合った利回りを要求するからだ。

しかし、過度な金融不安や過激な政策変動によって短期金利が急騰し、長期金利を上回ることがある。それが「逆イールド」現象で、景気後退に入るシグナルとされている。

石黒氏はこう指摘した。

「FRBはいつまで利上げを続けるのでしょうか。パウエル議長が会見で述べた『実質金利がプラスになる水準まで政策金利を引き上げたいが、それだけが利上げの目安ではなく、イールドカーブ全体を見る必要がある』という点が1つのヒントになるかもしれません。FF金利からインフレ率を差し引いた米実質FF金利は現在マイナス圏となっていますが、今後の利上げやそれに伴うインフレ鈍化によって来年前半にもプラス圏に浮上する可能性が高まっています(図表1参照)」

「複数年限の利回りをみたイールドカーブは、景気後退の予兆とされる長短金利の利回り差が逆転する現象がみられています。過去をみても米実質FF金利がプラス圏と金融引き締め的な状況で、かつ、長短金利差がマイナスとなった時にFRBは利上げを停止してきました(図表1参照)。こうした点を踏まえると、FRBの利上げは最終局面に近づきつつあるように見えます」