英国経済の大混乱が収まらない。トラス政権は2022年10月17日、「ポンド安」「株安」「債権安」の「トリプル安」を招いた大規模減税を柱とする「バラマキ政策」をほぼ全部撤回した。

トラス首相は金融市場の動揺を抑えるため、責任をクワーティング前財務相に負わせるかたちで解任、ハント氏を新財務省に任命した。しかし10月19日、バーマン内相が抗議の辞任をするなど、「トラス降ろし」が始まった。

このリーダー不在の英国の混乱が「英国発金融危機」を招きかねないとエコノミストは指摘する。大丈夫か、世界経済?

10%を超える物価高、英国民の半数「食事を減らしている」

英国立統計局(ONS)が10月19日に発表した消費者物価指数(CPI)上昇率は前年同月に比べプラス10.1%と、今年7月と並び40ぶりに2ケタの高水準になった。

英国を代表する食べ物と言えば、「フィッシュ&チップス」がおなじみだ。タラなどの白身魚のフライに、棒状のポテトフライを添えたもの。しかし、英メディアなどによると、ロンドン市内の専門店では今年に入って20%以上も値上げ。1皿11~12ポンド(約1800円~2000円)もするなど、およそ「庶民の味」にほど遠いものとなった、と報じられている。

いかに、激しい物価高に英国民が苦しんでいるか。AFP通信(10月20日付)の記事によると、英消費者団体「Which?」が行った調査では、国内世帯の半数が「食事回数を減らしている」と答えた。同じく半数が「健康的な食事をするのが以前より難しくなった」と回答、80%近くが「経済的に苦しい」と答えたという。

同団体の食料政策の責任者はAFP通信の取材に、「生活費危機の直撃で数百万人が食事を抜くか、健康的な食事を取れない事態となっている。政府が光熱費抑制策の縮小を決定したため、(今冬)数百万人が十分な暖房を確保できなくなるだろう」と語ったのだった。

ロイター通信、共同通信によると、英国民の怒りはトラス首相に殺到、英大手世論調査会社「You Gov」の最新調査では、トラス氏の支持率は7%に急落、不支持率が77%に達したようだ。「英国史上最も支持されない首相」となった。与党・保守党内からも首相の引責辞任を求める声が高まり、「トラス降ろし」の動きが出始めている。

再び国民不在の新首相選びをするのか?

こうした事態をエコノミストはどう見ているのか。

「トラス首相が辞任に追い込まれることは避けられないが、その混乱が英国経済後退にさらに拍車をかける」との見方で警告するには、第一生命経済研究所首席エコノミストの田中理氏だ。

田中氏はリポート「トラスノミクスの解体が進む~トラス減税見直し後も巨額の財政の穴~」(10月18日付)のなかで、「方針転換後も300~400億ポンド(5兆円~6兆7000億円)の追加の財政赤字削減が必要となる」と指摘する

そして、来年(2023年)4月にはエネルギー料金の凍結が終了し、消費者物価を大きく押し上げる。もはや「大胆な方針転換でトラス首相のレームダック化は避けられず、当面はハント財務相が経済財政運営の舵取りを担うことになる」と予測する。

「就任から僅か1か月余りでトラス首相は政権の統治能力を失った。辞任は時間の問題とみられるが、トラス首相選出時のような2か月近くにわたって、保守党の後継党首の選出手続きを行えば、投票機会を持たない多くの有権者の反発を招く恐れがある。(中略)後継首相を決める保守党員は、英国の有権者の0.3%程度に過ぎず、国民不在の首相選出と映りかねない」

この混乱の間に「短期的には英国経済のマイナス成長転落は避けられそうにない」というのだ。

まるで新興国のよう...インフレの火に油を注ぐ逆噴射

そもそも英トラス政権の経済政策の何が悪かったのか。「新興国のポピュリスト政権のような」信じられない政策と痛烈に批判するのは、りそなアセットマネジメントのチーフ・エコノミスト黒瀬浩一氏だ。

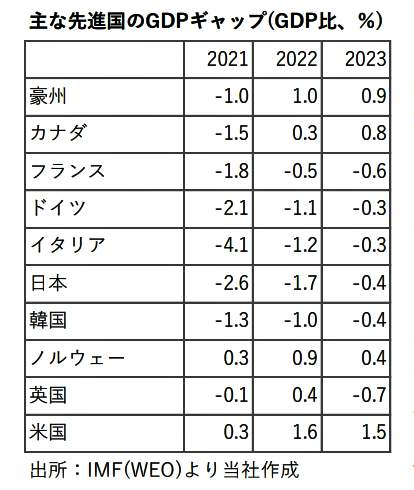

黒瀬氏のリポート「鳥瞰の眼・虫瞰の眼:英国の誤った財政政策が世界の先例となり1970年代のようなスタグフレーションが再来するリスク」(10月18日付)では、GDP(国内総生産)ギャップを無視したトラス政権の大盤振る舞いの「バラマキ政策」に呆れている。

GDPギャップとは、国の経済全体の総需要と供給力の乖離(かいり)のこと。景気判断の参考指標と同時に、物価の先行きを予測する指標にも用いられる。プラスの場合(総供給より総需要が多い)はインフレギャップと呼び、好況や景気が過熱しており、物価が上昇する要因となる。

逆に、マイナスの場合(総需要より総供給が多い)はデフレギャップと呼び、景気の停滞や不況となっており、物価が下落する要因となる。英国は現在(2022年)、プラス0.4であり、インフレ傾向であることは明らかだった=図表1参照。

ところが、トラス政権は当初、「バラマキ、バラマキ、バラマキ」と言える450億ポンドもの大減税対策を打ち出した。大部分の財源は国債の新規発行だ。黒瀬氏はこう指摘する。

「GDPギャップのプラス幅を拡大させるこの財政政策は、インフレの火に油を注ぐ逆噴射である。(中略)まともな先進国である英国で、経済成長を志向する保守党の政権が、このような新興国のポピュリスト政権のような誤った財政政策を打ち出したのは驚きである。従来の常識なら、これは1980年代の中南米のような通貨危機や財政危機を頻繁に起こした新興国で、素人の政治家がポピュリズムの波に乗って国家元首となった場合に打ち出す政策だ」

「結局は財政政策の効果を打ち消す大幅な金融引締めに追い込まれるだろう。そうなれば、経済はスタグフレーションとなり、通貨の下落、金利の上昇、株価の下落など金融市場は混乱するだろう。1980年代にラテンアメリカの多くの国がスタグフレーションで『失われた10年』に陥ったのと同じメカニズムだ」

ただし黒瀬氏は、日本の岸田文雄首相が電気代などについて前例のない思い切った対策を打ち出しているが、

「GDPギャップがマイナスの日本では(2022年はマイナス1.7%、再び図表1参照)実現可能だ」

としている。

住宅バブル崩壊が金融システムの重荷に

トラス政権による大規模なインフレ対策が嫌気され、英国の金融市場では長期金利が急騰し、住宅ローン金利も上昇している。

「こうした状況を受け、英国の住宅バブルが崩壊する危険性がある」と警告するのは、三菱UFGリサーチ&コンサルティングの副主任研究員土田陽介氏だ。

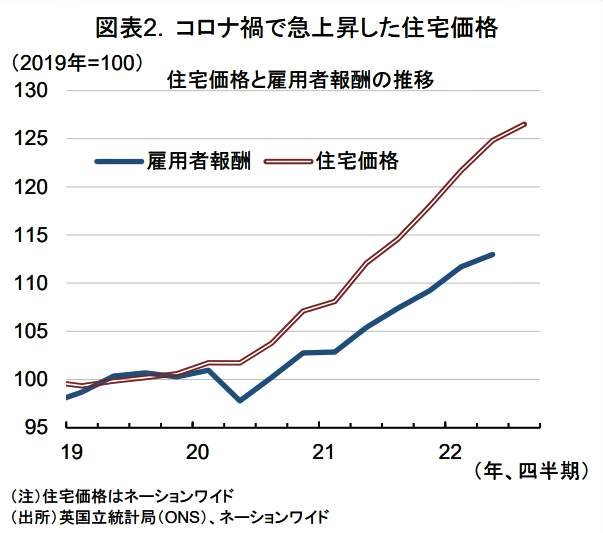

土田氏はリポート「英国で高まる住宅バブル崩壊の懸念~急激な金利上昇で住宅価格の下落は免れない見通し」(10月18日付)のなかで、コロナ禍で急上昇した住宅価格と賃金(雇用者報酬)を比較したグラフ(図表2参照)を紹介している。

これを見ると、住宅価格が家計の所得の伸びを10%以上も上回るピッチで上がっていることがわかる。これは住宅市場が「バブル」であることを示している。土田氏はこう指摘する。

「家計が住宅ローンの返済負担に窮することで、住宅金融機関は多額の不良債権を抱えると考えられる。そして住宅金融機関の不良債権問題は、英国の金融システム全体の重荷となると懸念される」

「長期金利の急騰を受け、住宅金融機関が住宅ローンの取り扱いを停止したり、金利を引き上げたりしている。そのため住宅需要も減退し、割高に評価されていた住宅価格も下落を免れない状況になった。また、金利の上昇で、すでに住宅ローンを借り入れていた家計の多くが、借り換えのタイミングで返済負担が急増することになる」

その結果、どうなるのか。

「住宅価格そのものが下落することに加えて、BOE(英イングランド銀行)による金融引き締めで資金調達コストが増加したことなども、不良債権処理の逆風となる。そして住宅金融機関の不良債権問題は、英国の金融システム全体の重荷となると懸念される」

1998年秋の「世界金融危機」に似てきた?

この英国の金融システムの混乱が世界金融危機につながりかねない、と警告するのは野村総合研究所エグゼクティブ・エコノミストの木内登英氏だ。

木内氏はリポート「英国の金融混乱はグローバル金融不安の前触れか」(10月18日)のなかで、英国金融市場の混乱の震源地となった、英国年金基金が採用している年金負債対応投資「LDI」(Liability Driven Investment、債務連動型運用)に注目した。

「LDI」とは2000年代初めから欧州で広がった年金運用の1つ。木内氏はこう説明する。

「これは、将来の年金支払額(負債)の見込みに運用収入(資産)が見合うように、債券を中心に運用する仕組みである。年金基金はその一環でデリバティブ(金融派生商品)を活用して、変動金利を支払う一方、英国債利回りに連動する固定金利を受け取る金利スワップを行う。LDIの2021年の運用規模(想定元本ベース)は1.6兆ポンド(約260兆円)と、10年間で約4倍にまで増えていた」

ところが、トラス政権が大規模減税政策を発表したことで国債利回りが急上昇、年金基金の「LDI」のデリバティブの評価損が一気に膨らんだ。あわてた英イングランド銀行は国債買入を時限措置として行ったが、それも10月14日に打ち切った。金融不安を招く「LDI」の火種は残っているわけだ。

1998年秋に発生した米国の大手ヘッジファンドの破綻による世界金融危機は、LDIと似た国債の利回りに関連する金融商品がきっかけだった。「LDI」を取り扱っているのは英国内にとどまらない、米国、日本でも扱っている。

木内氏はこう結んでいる。

「LDIを震源とする今回の英国金融市場の混乱が、グローバル金融危機の引き金になると考えるのは、現時点ではまだ悲観的過ぎるだろうが、今後次々と表面化していく世界の金融不安の前触れになった可能性は十分に考えられるところだ」

(福田和郎)