日興アセットマネジメントが、新しい投資信託シリーズを2022年8月31日に発表した。新シリーズの名称は、「Tracers(トレイサーズ)」。「こんなの欲しかった」というアイデアを商品設計に取り入れ、事前に定めた「ルール」に沿って運用(トレース)する、ネットチャネル専用の投資信託シリーズだ。

その第1弾が、「Tracers S&P500ゴールドプラス」と「Tracers グローバル2倍株(地球コンプリート)」で、発表早々から個人投資家らの話題にのぼっている。

日興アセットマネジメント 商品開発部長の有賀潤一郎さんと同部バイスプレジデントの金澤拓也さんに、Tracersシリーズの開発秘話を聞いた。

「『こんなの欲しかった』をデザインする」投資信託を開発

(写真は、日興アセットマネジメント 商品開発部長の有賀潤一郎さん)

既存指数に縛られない独創的な「非アクティブ」ファンド

「既存指数に縛られなければ、『非アクティブ』の可能性と投資家の選択肢はより広がります」

日興アセットマネジメントの商品開発部長、有賀潤一郎さんは穏やかに語る。

投資信託には、ファンドマネージャーが銘柄を選定して投資する、いわゆる「アクティブファンド」に対して、ファンドマネージャーの投資判断が入らない、「事前に決めたルールに沿って」投資する「非アクティブ」なファンド、いわゆる「パッシブファンド」(※1)がある。

日経平均株価やTOPIXといった指数に連動した値動きを目指す「インデックスファンド」の人気が高まっているが、インデックスファンドも「指数に連動する」というルールに沿って運用するパッシブファンドの一つ。もう一つ、指数以外にも独自に定めたルールに沿って運用するファンドもまた、パッシブファンドだ。

日興アセットマネジメントのTracersシリーズは、この「事前に定めたルールに沿って運用する」という、「ルールベース」の考え方に着目した商品だ。

「商品設計の立場からすると、インデックスファンドはどうしても『既存の指数』をベースに商品を考えることになります。しかし、一度そこから離れ、経済的に理にかなった設計を柔軟な発想で考えていくと、選択肢は無限に広がります」

と、有賀さんは熱を込める。

同社は今までも、あらかじめ独自に定めたルールに沿って運用する、独創的な投資信託を開発してきた。

2003年に「不動産」「債券」「株式」の3つの資産を決められた資産配分で分散投資を行なう「財産3分法ファンド」を開発。2018年には、世界の株式、REIT、債券の3つの資産に、先物指数を活用して総資産の3倍相当額を、決められた資産配分で分散投資する「グローバル3倍3分法ファンド」を開発した。長期的に資産を増やすための分散や投資効率を考えて開発したこれらの投資信託は、同社を代表する商品になっている。

「ルールベースの考え方を積極的に加えることで、もっと魅力的な商品が開発できるという信念を長い間持ち続けています。Tracersでは、インデックスファンドだけに縛られずに、でもインデックスファンド同様に、事前に決めたルールに沿って運用(トレース)する、今までになかった設計のパッシブファンドを厳選して開発することで、『確かに、言われてみれば、こんな商品が欲しかった』と思ってもらえるような、そんな商品をお届けしていきたいと考えています」

と、有賀さんは語る。

若い世代に「Tracersっていいよね」と選んでほしい

(写真は、日興アセットマネジメント 商品開発部バイスプレジデントの金澤拓也さん)

Tracersのもう一つの特徴は「ネット投資家向け」であることだ。ネット証券や、銀行や証券会社のオンライン取引などネットチャネル専用としたうえ、購入時に手数料のかからない「ノーロード」の商品とした。

コストに敏感なネットネイティブ世代向けゆえ、信託報酬にもこだわった。今回の「Tracers S&P500 ゴールドプラス」では年率0.1991%(税込)という低水準だ。また、2021年12月設定の追加型投信「グローバル2倍株ファンド(地球コンプリート)」を8月31日付で約款変更してTracersシリーズへ追加した「Tracers グローバル2倍株(地球コンプリート)」も、これまでの0.3993%から0.1991%(いずれも税込)に引き下げた。

「私たち若い世代は、オンライン証券などのネットチャネルで、自分で商品を選び、投資をする世代。将来に向けてネット取引で積極的に資産運用に取り組んでいる人、『つみたてNISA』(積み立て型の少額投資非課税制度)を活用して少額からの積立投資に取り組んでいる人も少なくありません。Tracersのようなネットチャネルを通じてお届けする低コスト商品で、ネットネイティブ世代のみなさんに『買ってみたい』『長く運用してみたい』と思っていただけるような商品をつくりたいと思っていました」

そう話すのは、商品開発部バイスプレジデントの金澤拓也さん。

特に若い世代では、一度に大きな金額を投資することができなくとも、積立投資で毎月コツコツ、将来に備えていこうという人が増えている。2018年にスタートした「つみたてNISA」の口座開設者の7割強は20~40歳代(2022年3月末時点。金融庁調べ)。Tracersシリーズはこうしたネットリテラシーが比較的高い、若年層をターゲットの中心に据えたわけだ。

「『長期分散投資』『積立投資』そして『低コスト』など、投資効率とリスク分散を同時に実現したいという若い世代のニーズに、魅力あるパッシブファンドでお応えしていく。若い人に『Tracersっていいよね』って実感していただけるシリーズを目指していきたい」

と、金澤さんは意気込む。

「米国株100%」+「金100%」=200%のファンド

では、「Tracers S&P500 ゴールドプラス」はどんなルールに沿った商品なのか――。有賀さんに説明してもらった。

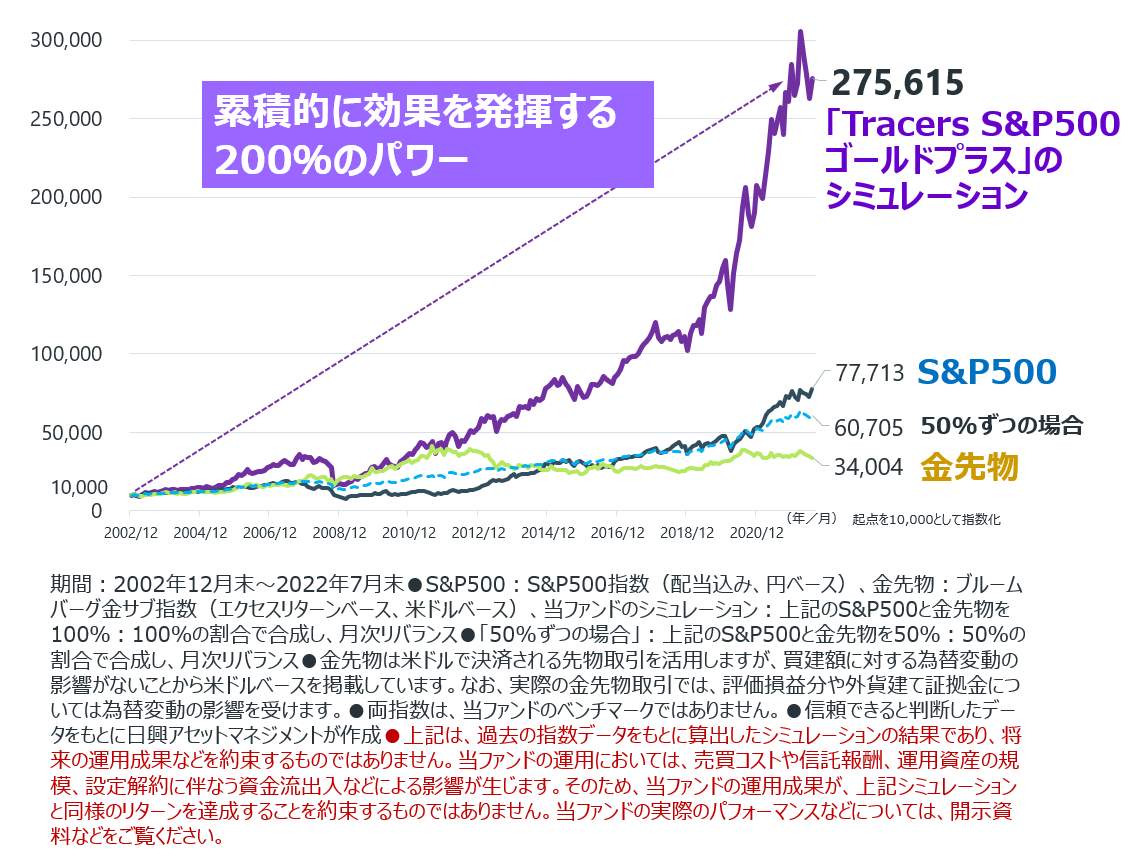

「この商品は代表的な米国株式指数のS&P500に100%、さらに昨今の『有事』で注目される金にも100%、合計で200%相当額を投資するルール。リターンの向上とリスク要因の分散を同時に目指すファンドです」

S&P500に100%分を投資する際、すべてを現物株式に投資するのではなく、一部(約15%)に株価指数先物取引を活用することでキャッシュを確保する。このキャッシュを証拠金として活用し、金先物取引を通じて金にも100%相当額を投資する。こうして、合計で200%に相当する額の投資を実現する仕組みだ。

有賀さんは、次のように説明する。

「投資手法の一つにリスクパリティ(Risk Parity=ポートフォリオに占める各資産のリスクの割合が均等になるように分散して保有すること)という考え方があります。米国株の部分と金のリスクは比較的近いので、1対1の割合で組み合わせるというのがリスク分散効果として理に適っています。

例えばレバレッジをかけずに米国株式と金に50%ずつ、計100%分を投資することでも分散効果は得られます。しかし、投資効率を考え、いまは毎月積み立てられる資金が限られるというような場合でも、将来の大きな累積リターンを目指すために200%相当分を投資することには大きな意味があります。長期的に積極的な資産運用を続けていくために、適切にリスクを取りながらも、効率的な分散投資をしていくという考え方です」

一方で、米国株と金には異なる値動きの傾向がある。また、S&P500の現物株式の部分は原則為替リスクがあるが、S&P500の先物指数と金は為替変動の影響を受けない。つまり、2倍のレバレッジを効かせて投資効率を追求したうえ、異なる値動きでリスクを打ち消し合う効果や為替の影響も分散されるという、二重、三重のメリットが見込めるわけだ。

「Tracers S&P500 ゴールドプラス」の運用ルールに基づいたシミュレーション結果。レバレッジ効果や金との組み合わせによる分散効果に加え、長期投資による複利効果が大きな差に

分散してレバレッジをかけることを重視

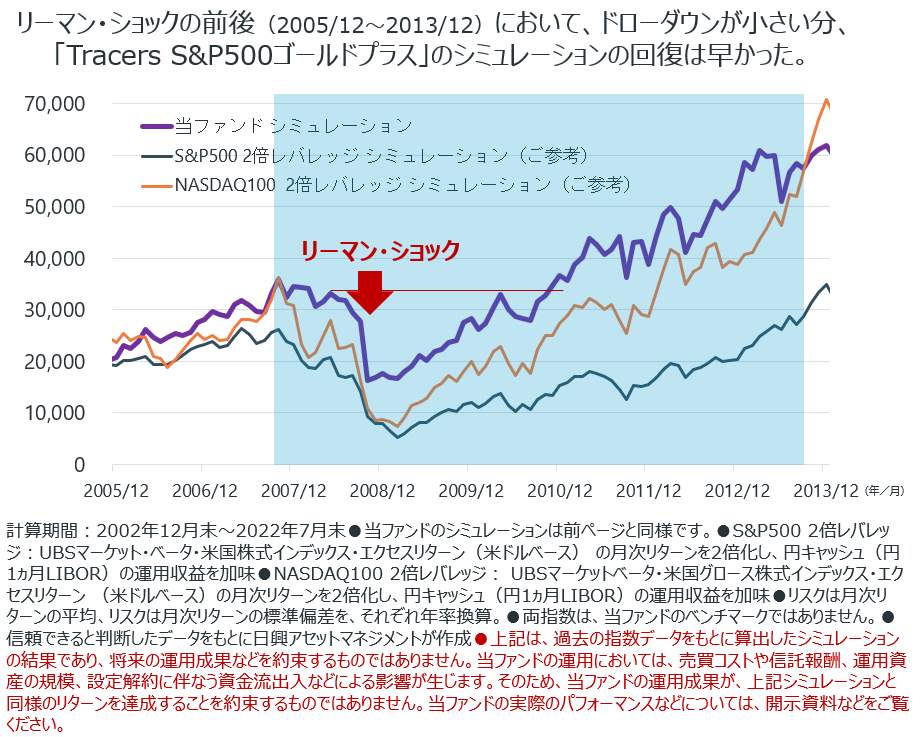

「しっかり分散を図りながら、レバレッジをかけて投資することのメリットを投資家にお届けしたい。例えば、投資効率だけに着眼すれば、単一資産への投資をレバレッジをかけて2倍にすることでもそれを追求することはできますが、分散効果が働らかずに最大ドローダウン(保有資産の下落率)が大きくなってしまいます。分散投資でリスクを低減させながら投資効率も追及する、ということが重要です」(有賀さん)

有賀さんの説明を表したのが、下図のシミュレーションだ。「Tracers S&P500 ゴールドプラス」と単一資産を2倍した場合について、リーマン・ショック前後の動きを比較した結果だ。「Tracers S&P500 ゴールドプラス」は分散効果によりこの期間のドローダウンを抑え、リーマン・ショック前の高値への戻りも早かったことがうかがえる。

「長期での資産形成につながるよう、ある程度のリスクを受け入れつつ、投資効率とリスク分散を図りたいと考えている積極的な投資家のみなさんに、『こんなの欲しかった』と感じていただけるのではないかと考えています」と、有賀さんは語る。

「ルールはいろいろ」バラエティーに富んだ商品群

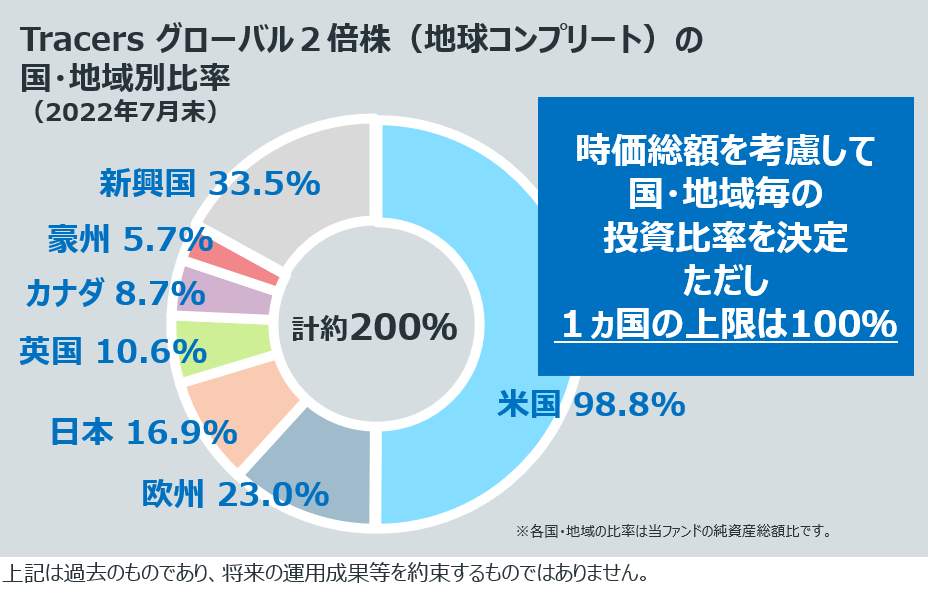

「Tracers グローバル2倍株(地球コンプリート)」(※2)は、株価指数先物が存在する国・地域への投資に同じ先物指数を利用することで、2倍のレバレッジをかけて世界の株価指数に分散投資するのがルールだ。「"地球丸ごと"をコンプリートしていく」(※3)――そんなイメージだ。

有賀さんは、こう説明する。

「世界の株式は、米国株を中心にヨーロッパ株もエマージング株もお互いに影響しあっています。米国株が上がると世界の株価全体が上がりやすく、また、米国株が下がると世界全体が下がりやすくなります。これを『正の相関』といいます。ただ、異なる国・地域の株価が結果的に同じ方向に動く場合でも、その変動率が違ったり、動きにタイムラグがあったりします。ここに、『分散投資が非常に大事だ』とお伝えしている理由の一つがあります。

例えば、エネルギー株が下落し、その比重の大きい米国株式市場全体が下がっていても、エネルギーセクターの比重が小さい国の株式市場では相場が下がらない、といった日もあるわけです。外国株投資は米国株だけでいいという主張も一部にありますが、グローバルな分散投資はリスクヘッジの意味合いからも、とても大事です」

「Tracers グローバル2倍株(地球コンプリート)」のユニークな点は、MSCI全世界株式指数などのような、単一の世界株価指数に投資するのではなく、米国株やヨーロッパ株、エマージング株などの先物やETF(上場投資信託)を活用して、世界中の株式を広範囲にカバーしている点だ。2022年7月末時点では、世界の8038もの銘柄に投資している。特定の指数に縛られないからこそ、時代に合わせて地球をコンプリートする、柔軟な分散が可能になるとの考えだ。

「外国株式への投資を、さらにより幅広くしていきたいと考えている方に、『こんなの欲しかった』と感じていただけるのではないかと考えています」と、金澤さんは言う。どうやら、Tracersシリーズはバラエティーに富んだ商品群になりそうだ。

金澤さんは、こう続ける。

「第1弾ファンドは、二つとも株価指数に連動したインデックス運用と分散投資、そしてレバレッジを『ルール』に取り入れたものでしたが、Tracersシリーズが今後採用する『ルール』の可能性は無限です。たとえば、配当に着目する、バリュエーション(投資尺度)に着目する、日本株など米国株以外の株価指数と金を組み合わせてみる、などなど。あらゆる『ルール』が考えられます。積立投資に適し、分散効果も期待できるような、そして、若い世代のみなさんの長期の資産運用に貢献できる新しい『ルール』を開発して、次のTracersファンドとして商品化していきたいと思います」

どんな「ルール」を設計し、「そうか! この手があったか!?」と驚かせてくれるのか。早くも第2弾が楽しみだ。

(※1)上記は当社独自の考えに基づく分類であり、一般的な分類とは異なる場合があります。

(※2)2022年8月31日付でファンドの名称を「グローバル2倍株ファンド(地球コンプリート)」から「Tracers グローバル2倍株(地球コンプリート)」に変更いたしました。

(※3)市場規模や流動性、取引規制などの投資環境を考慮し、当社が投資可能と判断した世界各国の株式へ分散して投資を行ないますが、現時点ではカバーできない国・地域も存在します。

(会社ウォッチ編集部)

「Tracers S&P500ゴールドプラス」について

ファンドの詳細はこちら/リスク・費用はこちら/「S&P500指数」について

「Tracers グローバル2倍株(地球コンプリート)」について

ファンドの詳細はこちら/リスク・費用はこちら

その他の留意事項

●当WEBページは、投資者の皆様に「Tracers S&P500ゴールドプラス」「「Tracers グローバル2倍株(地球コンプリート)」へのご理解を高めていただくことを目的として、日興アセットマネジメントが作成したものです。

●当ファンドをお申込みの際には、投資信託説明書(交付目論見書)などを販売会社よりお渡ししますので、内容を必ずご確認の上、お客様ご自身でご判断ください。

日興アセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第368号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会