日本が為替介入をすると、米国の物価をさらに押し上げる

仮に、日本政府が「円買いドル売り介入」をしようとしても、米国が許さないだろうし、過去の例から見ても効果が乏しい、と指摘していたのはニッセイ基礎研究所の上席エコノミスト上野剛志氏だ。

上野氏のリポート「円買い為替介入の可能性を考える~過去の振り返りと今後のハードル」(4月6日付)では、「米国には『為替操作国』の認定制度があるように、もともと人為的に為替を操作することを嫌う傾向がある」と指摘。そのうえでこう説明する。

「現在の米国経済にとって最優先課題であるインフレを抑えるためには、輸入物価を押し下げるドル高のほうが好都合のため、ドル安要因となる日本政府による『円買いドル売り介入』を快く思わない可能性が高い」

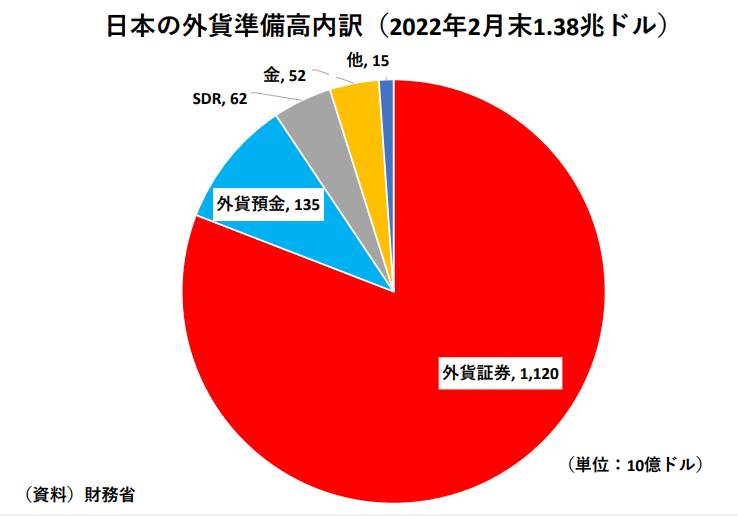

「さらに、円買い介入を行う際には外貨準備を取り崩して介入に充てることになるが、直近で1.38兆ドルある日本の外貨準備のうち、8割強を占めるのは外貨建て証券だ(図表1参照)。(中略)多くが米国債と推測される。この場合、円買い介入にあたって米国債の売却が発生し、米国の債券市場の攪乱(かくらん)要因となる恐れもある」

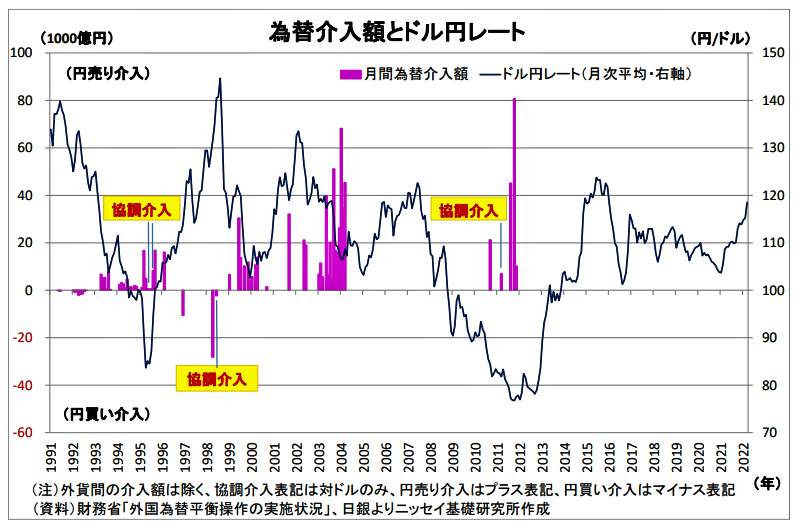

また、過去の例からみても「勝算」は薄いだろう。1991年以降、米国などとの「協調介入」は1995年、1998年、そして東日本大震災後の2011年と3回(累計4か月間)ある。為替レートがねらい通りに反転する効果が出たのは、3か月間(成功率75%)だった=図表2参照。

一方、日本政府だけの「単独介入」を行ったのは累計65か月間あったが、反転する効果が出たのは18か月間(成功率28%)にとどまった=再び、図表2参照。

こうしたことから、上野氏はこう結んでいる。

「まず円買い介入に対する米国の理解を得られるかは不透明だ。仮に得られたとしても、米国の協力までは得られず、効果の限られる単独介入になる可能性が高いだろう。(中略)政府が円買い介入に踏み切る可能性はあるものの、実施のハードルが低いわけではなく、実施したとしても効果はあまり期待できないと考えられる」