「まるでウクライナ軍の奇襲を受けて壊走するロシア軍のよう」――こう表現する経済記者もいた。

2022年9月13日に発表された米消費者物価指数(CPI)上昇率が予想以上に悪いことにウォール街は衝撃を受け、ニューヨーク証券取引所は大幅に下落した。

いったい米国経済はどうなるのか。そして、円安はどこまで加速するのか。エコノミストの分析を読み解くと――。

「ウクライナ軍の奇襲を受けて壊走するロシア軍のよう」

9月13日のニューヨーク株式市場のダウ工業株30種平均は急落し、前日比1276ドル安の3万1104ドルで取引を終えた。終値の下げ幅としては新型コロナ流行第2波が警戒されていた2020年6月以来、約2年3カ月ぶりの大きさ。5営業日連続の上昇幅を全部吐き出したかたちだ。

市場関係者は、米消費者物価指数の上昇幅が落ち着きを見せ、インフレのピークが過ぎた証になると期待していた。ところがふたをあけてみれば、前年同月比プラス8.3%(市場予測8.1%)と依然として高い水準だった。

この発表を受け、FRB(連邦準備制度理事会)がインフレ抑制に向けて、0.75%どころか1.00%もの大幅な利上げを行う可能性もあるとの見方が一気に広がり、パニック状態になったのだった。あおりを受け、翌14日の東京証券取引所も一時800円以上値下りした。ドル円レートも一気に2円安くなり144年台後半につけた。

こうした動きを専門家はどう見ているのか。

日本経済新聞オンライン(9月14日付)「NYダウ急落、1276ドル安 大幅利上げ継続を警戒」という記事につくThink欄の「ひと口解説コーナー」で、日本経済新聞社特任編集委員の滝田洋一記者は、

「13日の米金融・株式市場は、ウクライナ軍に奇襲されたロシア軍のように壊走状態です。8月の米消費者物価。インフレ沈静を示すと期待していたにもかかわらず、その期待が裏切られたことで米長期金利が跳ね上がり米国株も急落しました」「物価鎮静や利上げ幕引きを期待していたのに...。期待を裏切られ続けるのは、大半の市場参加者がインフレの時代の実体験を持たないからでしょう」

と指摘したうえで、

「市場のモデル分析がうっちゃりを食わされ続けるのもしかり。分析なるものは主に1990年以降のディスインフレ期のデータをもとに組み立てられています。バブル崩壊後の日本でもバブル期のデータを元に、株価底入れ宣言が繰り返されたものです」

と、実態から離れた「経済予測なるもの」を皮肉った。

「株価は二番底を探る展開が予想される」という可能性

ヤフーニュースコメント欄では、ソニーフィナンシャルグループのシニアエコノミスト渡辺浩志氏も、

「株式市場では金利敏感なハイテク株を中心に構成されるナスダック指数が5.2%安となりました。インフレ沈静化を期待し、前4日間で1200ドルほど上昇していたNYダウは上げ幅をすべて吐き出す展開。前日比1276ドル安の3万1104ドルで終えました」

と、「パニックぶり」を述べたあと、

「もっとも、最近の米株価は金利変動を警戒したPER(株価収益率)主導の上下動に終始。EPS(一株利益)は横ばい圏で推移しており、金融引き締めによる景気悪化は株価にほとんど織り込まれていません。EPSの調整が本格化すれば、株価はいったん二番底を探る展開が予想されます」

と再び大きく下落する可能性を示唆した。

同欄では、第一生命経済研究所主任エコノミスト藤代宏一氏も、ウォール街の右往左往をこう振り返った。

「米国の消費者物価上昇率(食料・エネルギーを除いたコア物価)が予想以上に加速したことでFRBの利上げ観測が高まりました。それ以前は9月FOMC(米連邦公開市場委員会)における利上げ幅は0.75%が予想されていましたが、1.00%になるとの見方も急浮上しています。

これを受けて米2年金利は3.8%近傍まで上昇。安全資産(リスクフリー)の国債で4%近い利回りを獲得できるならば、株式を保有・取得する必要性は薄れます。金利が上がり、株価が下がる典型的な一日でした」

一方、同欄では、三菱UFJリサーチ&コンサルティングの主席研究員小林真一郎氏は、比較的冷静な見方を示した。

「(米国の8月消費者物価指数は)予想より高かったといえ、米国の物価上昇圧力の勢いは徐々に弱まっており、近いうちに物価もピークアウトし、FRBの金融引き締めもペースダウンすると予想されます。このため、米国株価の下落余地は限定的と考えられます」

と分析したうえで、9月14日の日本株急落についても、

「同様に日本株も、コロナ禍の影響が徐々に薄れ、景気が緩やかに持ち直すなかで、本日のように一時的な下落はあっても大きく調整することは避けられそうです」

と指摘した。

「米国のインフレは徐々に落ち着く可能性が高い」という見方

はたして米国のインフレはピークアウトに向かっているだろうか。

野村アセットマネジメントのシニア・ストラテジスト石黒英之氏は、「インフレは鈍化の兆しが見える」という見方だ。

石黒氏はリポート「米国のインフレはピークアウトしたのか?」(9月14日付)の中で、米国のインフレの今後を探るうえで重要なのは次の4つだと指摘する。

(1)世界的な景気減速懸念を背景とした商品価格の上昇一服

(2)供給網の改善

(3)過剰在庫の圧縮

(4)住宅市場の軟化

そのうえでこう述べている。

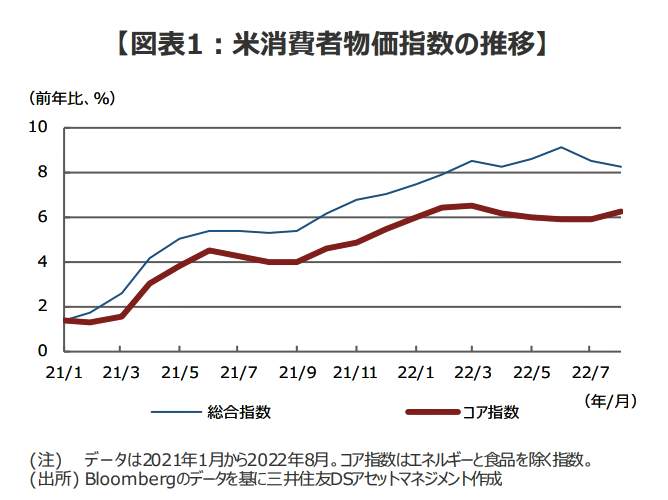

「商品の総合的な動きを示すCRB指数(国際商品先物指数)の前年同月比の伸び率は縮小傾向にあり、世界の供給網の混乱も落ち着きつつあるなど、商品と財価格に起因する物価上昇圧力は和らぎつつあります(図表1参照)。また、米小売大手で値下げによる過剰在庫の圧縮が進んでいることもインフレ鈍化につながるとみられます」

「物価に対して粘着性のある住居費については、住宅価格の伸び率に落ち着きの動きがみられていることが、先々のサービス価格の鈍化を示唆しているといえます。(中略)こうした点を勘案すると、米国のインフレは徐々に落ち着く可能性が高いといえるのではないでしょうか」

円安は1ドル=147円の節目まで一気に進む?

「金融市場はしばらく乱調が続く」とみるのは、三井住友DSアセットマネジメントのチーフマーケットストラテジスト市川雅浩氏だ。

市川氏はリポート「米CPIショックで株価急落~今後の金融市場をどうみるか」(9月14日付)のなかで、

「8月CPIのうち、伸びが比較的堅調だったのは、財では生活用品や自動車(新車)など、サービスでは家賃(賃貸および帰属)などでした=図表2参照。物価の伸びはピークに近いとみられますが、正常化にかなりの時間を要することが、改めて確認された格好になりました。

金融市場はこの先、9月20日、21日の米連邦公開市場委員会(FOMC)における、利上げペースに関する新たな材料を待ちつつ、しばらく不安定な動きが続くと予想されます」

と述べている。

そして、円安加速の見通しについてはこう説明した。

「ドル円は、『株安で円高』ではなく、『米金利先高観でドル高』の流れにあります。(中略)ドル円は強いドル買いシグナルが点灯中で、1998年8月11日につけた147円66銭水準まで、節目らしい節目がありません。そのため、米金利動向をにらみつつ、ドルの底堅い動きが見込まれます」

一気に24年ぶりの水準を突破する可能性を示唆した。

冷静なのに「タカ派姿勢」強めるFRBに懸念

一方、今回の予想を上回る米消費者物価指数の伸びにFRBがタカ派姿勢をさらに強めると、景気の「大減速」を招くと警戒するのは野村総合研究所エグゼクティブ・エコノミストの木内登英氏だ。

木内氏はリポート「米国8月CPIとインフレ期待が抑制される中でのFRBの大幅利上げの帰結」(9月14日付)のなかで、家計や企業が予想する将来の物価上昇率である「期待インフレ率」(5年後)が8月時点でプラス2.9%と安定しており、今年3月にFRBが利上げを始める前の1月のプラス3.1%より低いことに注目した。

つまり、米国では今後も物価上昇が続くと予想して、買いだめや売り惜しみなどの行動をとる心理状態(インフレ期待)にはない、というわけだ。

「このようにインフレ期待が十分に抑制されている中で、FRBが急速に利上げを進め、名目の長短金利ともに上昇していけば、実質金利(名目金利-期待インフレ率)は着実に上昇し、景気抑制効果は高まっていく」

「歴史的な物価高騰のなか、物価の安定確保を使命とする中央銀行(FRB)が急速な利上げを進めることは理解できるが、期待インフレ率が十分に抑制されている現状下での急速な利上げは、遅れて景気に強い抑制効果を発揮しやすい。

その効果は、ある時点で突然、大きく顕在化する可能性がある。こうした点から、FRBの急速な利上げを受けて、来年に米国経済が後退局面に陥る可能性は高まっているのではないか」

と警告を発している。

(福田和郎)