「嵐の金曜日」(Stormy Friday)と一部の米メディアが評した。

2022年8月26日(金)、米ジャクソンホールで開かれた経済シンポジウムでの講演で、パウエルFRB(米連邦準備制度理事会)議長は「景気を犠牲にしてもインフレ退治をやり抜く」と発言、世界の金融市場に衝撃を与えた。

米国株は軒並み大幅下落、週明けの8月29日、日本株も急落したばかりか、円相場が一時、先週末より2円値下がりして1ドル=139円台となるありさま。

世界経済はどうなるのか。エコノミストの緊急リポートを読み解くと――。

わずか8分の講演に「爆弾内容」凝縮

パウエル議長の講演は、30分の枠が用意されていたのにわずか8分余りと、拍子抜けするほど短いものだった。しかし、それだけに「景気を犠牲にしても、断固インフレを抑える」という強い決意を凝縮させたものになった。これまでのように、金融市場に配慮して真意をオブラートで包むことはせず、タカ派色をむき出しにした。

報道をまとめると、パウエル議長は、

「インフレを抑え込むには家計や企業に何らかの痛みをもたらすことになるが、それは避けられないコストだ。ただ、物価の安定を取り戻すことに失敗すればもっと大きな痛みを伴うことになる」

と警告した。そのうえで、

「物価の安定を回復させるには、金融引き締め策を一定期間維持することが必要となる可能性が高い」「歴史は時期尚早な金融緩和を強く戒めている」

と語り、FRBは今年後半には利上げペースを緩め、来年(2023年)前半には利下げを開始するだろう、という金融市場の甘い期待を打ち砕いた。

そして、

「物価上昇を2%に戻す強力な対応をとる」

と強調し、

「仕事が終わるまでやり抜く」

と力強く表明した。

また、今後の金融政策について、具体的な言質を取らせるような発言は一切なかった。そのための「超短時間講演」だったのだろう。

「甘える金融市場にトドメの一発を放った」

エコノミストたちは「パウエル発言」をどう読み解いたか。

「甘える金融市場にトドメの一発を放った」とみるのは、第一生命経済研究所主任エコノミストの藤代宏一氏だ。

藤代氏リポート「金融市場に『優しいFed』の面影はない 利下げ観測を蹴散らしたパウエル議長」(8月29日付)の中で、こう指摘した。

「マクロ指標の下振れが相次いだ6月下旬から7月末にかけては、FRBが景気に配慮して2023年前半に利下げを開始するとの見通しが共有され、米10年金利は3.5%から2.6%まで低下し、それを追い風に米国株は上昇する場面があったが、パウエル議長はそうした早期利下げ観測を蹴散らした形だ。今や金融市場に配慮し、タカ派発言をオブラートに包んでいた頃の『優しいFed(米連邦準備制度)』はその面影はない」

今後の利上げペースはどうなるのだろうか。金融市場では、9月のFOMC(米連邦公開市場委員会)で、0.75%から0.5%に引き締め速度を落とす、との見方が大勢を占めていたが、藤代氏は「考えにくくなった」とこう説明する。

「コア物価(PCE、CPI)は直近数か月伸び率が鈍化しているとはいえ、まだそれほど明確ではなく、また家賃や賃金上昇率が高止まりしていることを踏まえると、インフレ鈍化に確信を持てる状況にはない。(中略)利上げ幅縮小が本格的に検討されるのは11月FOMCになるだろう。もちろんエネルギー価格の動向次第ではあるものの、その頃にはインフレ鈍化を示すデータが増加し景気後退の足音も大きくなっていると思われる」

つづいて、FF金利(誘導目標レンジ上限)はどうなるのか。

「12月は4.00~4.25%で着地するのではないか。2023年は利上げ休止もしくは4.5%程度まで利上げが想定される。(中略)ややタカ派なシナリオであるが、パウエル議長の発言に鑑みると妥当な経路に思える」

「4.5%への到達が市場参加者の見通しにアンカーされれば、10年や30年金利が6月水準を超えても不思議ではない。そうであれば、金利低下を追い風に楽観的な雰囲気に包まれてきた株式市場は再度逆風に晒される。

S&P500は8月12日に1月の高値から6月安値までの下落幅の半分を取り戻す『半値戻し』を達成し、そのこと自体が楽観論に拍車をかけていたが、そうした雰囲気をFedはよしとしなかった。業績見通しが慎重化する中で再度金利上昇に見舞われれば、『半値戻しは全値戻し(を達成する)』との相場格言に疑問を投げかけるのではないか」

と、金融市場に警鐘を鳴らした。

「FRBの金融引き締めが世界経済を悪化させる」

野村総合研究所エグゼクティブ・エコノミストの木内登英氏は、パウエル議長が短い講演の中で1980年代のボルカーFRB議長(当時)を引き合いに出したことに注目した。

木内氏はリポート「ジャクソンホールで改めて示されたFRBの『景気を犠牲にしても物価高を定着させない』という強い意志」(8月29日付)のなかでこう述べた。

「注目されるのは、40年前の1980年代初頭に当時のボルカー議長が、急速な利上げで物価の安定を取り戻したという経験についてパウエル議長が言及したことだ。インフレファイターとして名声を高めたボルカー議長と自身とを重ね、物価安定の回復が自身の歴史的な責務であることをアピールしたかのようにも見える。

ただし、80年代初頭と現在とでは、高い物価上昇率は近いものがあるが、米国経済の成長力は現在のほうが格段に落ちている。その中で40年前と同じ姿勢で金融引き締めを進めれば、40年前には見られなかったほどの深刻な景気悪化を招く可能性があるのではないか」

と、パウエル議長の「強い姿勢」が世界経済にマイナスにならないか、と疑問を投げかける。そして、こう指摘する。

「実は、FRBの金融引き締め策が景気に本格的に悪影響を与えるのは、景気減速の兆候が広がり、企業、家計、金融市場の期待インフレ率(物価見通し)が本格的に低下を始めてから、つまりこれから先のことなのである。

そうした環境下でも、『景気を犠牲にしても物価高を定着させない』との強い覚悟を固めたFRBは、容易には利下げに転じない、あるいは利下げに転じるとしてもそのペースは緩やかになりやすい。そのもとでは、景気に影響を与える実質短期金利(名目短期金利―期待インフレ率)はむしろ上昇し、追加で景気抑制効果を発揮することになってしまうのである」

木内氏は、「FRBの金融引き締めが米国および世界経済を悪化させてしまうオーバーキルのリスクは相応に高い。(中略)その過程で、ハイイールド債、証券化商品など高リスク資産の調整が本格的に引き起こされれば、世界の金融市場は深刻な危機状態に陥り、深刻な世界同時不況のリスクが高まるだろう」と分析する。

そうなると、日本経済はどうなるのか。急速な「円安の加速」と、それとは逆の「円高への巻き戻し」が起こる可能性も考えられる。

「この先、FRBの利上げがさらに進むとの期待から米国長期利回りが一段と上昇すれば、それが140円を超える円安を招く可能性がある。(中略)日本経済の最大のリスクは、FRBの利上げによる米国および世界経済の悪化である。さらに、いずれFRBの利上げ打ち止め、あるいは利下げ観測が金融市場で高まると、米国の長期利回りが低下して、為替市場では急速な円高の巻き戻しが生じるのではないか」

そして、こう結ぶのだった。

「その場合には、日本の株価の下落幅や景気の悪化の程度は、他国よりも大きくなりやすい点に留意しておきたい」

「株式市場の過剰反応。金利先物市場が動揺していない」

一方、パウエル発言を契機に先週末の米国株急落の影響を受け、8月29日の日本株も大きく下落した。しかし、こうした動きは株式市場の「過剰反応」ではないかと指摘するのは、野村アセットマネジメントのシニア・ストラテジスト石黒英之氏だ。

石黒氏はリポート「パウエルFRB議長講演を受け米国株が急落」(8月29日付)の中で、米国株が全面安の流れになったとはいえ、金利先物市場が動揺していないことに注目した。

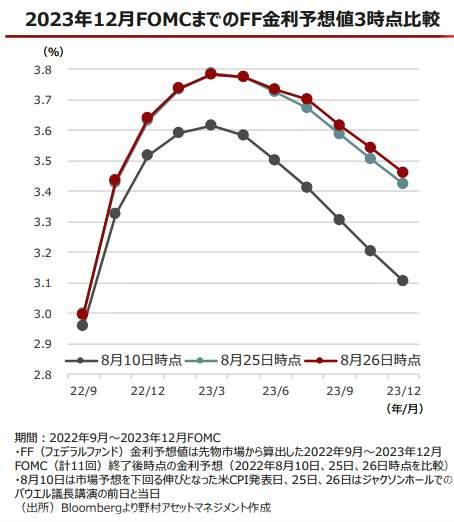

図表1は来年(2023年)12月FOMCまでのFF金利予想を、(1)8月10日時点と、(2)「ジャクソンホール会議」直前の8月25日時点、そして、(3)パウエル発言があった8月26日時点のものを比較したグラフだ。

これを見ると、8月25日と8月26日では、ほとんど変わらないことがわかる。石黒氏はこう説明する。

「金利先物市場が落ち着いた動きとなっていることは見逃せません。事前にFRB高官が市場の早期利下げ観測をけん制していたことから、FRBのタカ派姿勢は概ね織り込まれていたと考えられます(図表1参照)。また、FRB議長講演の前日と当日のFF金利予想値をみると、僅かな上振れにとどまっており、株式市場の反応は過剰のようにもみえます」

もう1つ、石黒氏が指摘したのは、米国における過去のインフレと現在のインフレの状況の大きな違いだ。図表2が、米国のインフレの状況を表したグラフだが、1970~80年代のインフレに比べ、現在は低水準であることがわかる。

石黒氏はこう指摘する。

「パウエル議長は8月26日の講演で、米国が高インフレに苦しんだ1970~80年代の政策にも触れ、『FRBがインフレ退治を成し遂げるには家計や企業にある程度の痛みを伴う』と述べるなど金融引き締め継続に向けて強い覚悟を示したと考えられます。

もっとも、現在は米国の長期インフレ期待が低水準で制御されており、当時と比べ、インフレを巡る状況は大きく異なっているとみられます(図表2参照)。(中略)米国を巡るインフレはピークアウトの兆しもみられています。米国株は今後発表される米経済指標を見極めながら徐々に落ち着きを取り戻していくと考えられます」

「パウエル氏は『極めて当たり前』のことを言っただけ」

野村アセットマネジメントの石黒英之氏同様に、「冷静に米経済の行方を見守ろう」とアドバイスをするのは、三井住友DSアセットマネジメントのチーフマーケットストラテジスト市川雅浩氏だ。

市川氏のリポート「米ジャクソンホール会議でのパウエルFRB議長の講演を終えて」(8月29日付)によると、「パウエル議長の発言は当然の内容で、株安はやや行き過ぎ。発言の妥当性を理解すれば次第に落ち着くだろう」とみる。

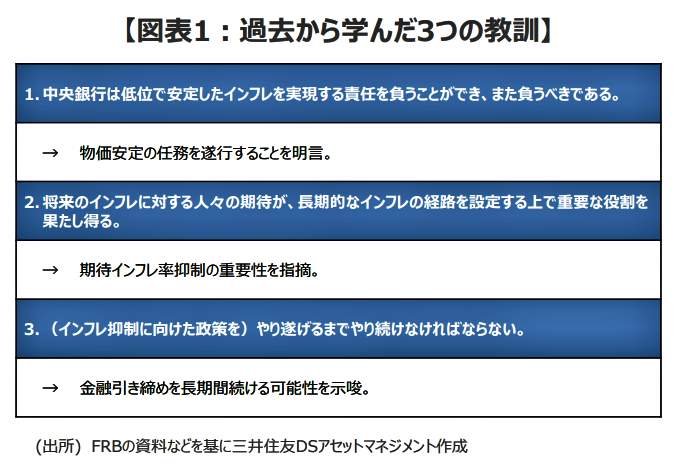

市川氏は「パウエル発言」のポイントを、インフレに関して過去から学ぶ「3つの教訓」として整理(図表3参照)して、こう指摘した。

「一般に、金融政策の効果が浸透するまでには、半年から1年ほどの時間を要するとされます。FRBは3月に利上げを開始しているため、雇用や物価に影響があらわれるのは、まだ先です。そのため、金融当局としては、現時点で利上げの手を緩めることはできず、タカ派姿勢を維持し、期待インフレ率を抑え込むことが必要であり、緩和期待は時期尚早となります。その意味で、今回のパウエル議長の発言内容は、『極めて当たり前』といえます」

そして、野村アセットマネジメントの石黒英之氏同様に、金利先物市場はまったく動揺していないとして、こう結んだ。

「実際、米10年国債利回りやドル円相場は、比較的落ち着いた反応となっており、フェデラルファンド(FF)金利先物市場でも、過度な利上げが織り込まれたわけではありません。ただ、米国株の反応は極めて大きく、やや行き過ぎのように思われますが、パウエル発言の妥当性を理解すれば、落ち着きを取り戻すとみています。金融市場はこの先、米利上げ継続を基本に、雇用や物価のデータを精査し、利上げペースを探っていくと考えます」

(福田和郎)