「株式市場の過剰反応。金利先物市場が動揺していない」

一方、パウエル発言を契機に先週末の米国株急落の影響を受け、8月29日の日本株も大きく下落した。しかし、こうした動きは株式市場の「過剰反応」ではないかと指摘するのは、野村アセットマネジメントのシニア・ストラテジスト石黒英之氏だ。

石黒氏はリポート「パウエルFRB議長講演を受け米国株が急落」(8月29日付)の中で、米国株が全面安の流れになったとはいえ、金利先物市場が動揺していないことに注目した。

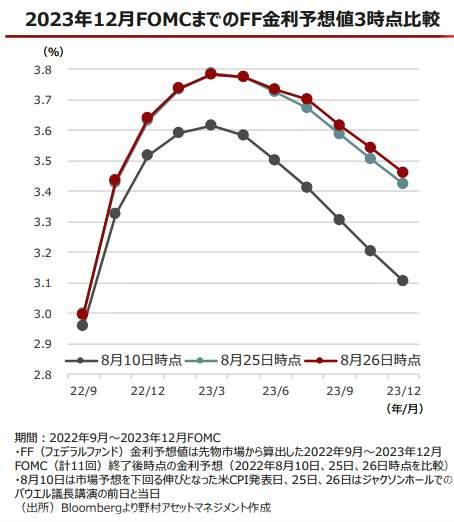

図表1は来年(2023年)12月FOMCまでのFF金利予想を、(1)8月10日時点と、(2)「ジャクソンホール会議」直前の8月25日時点、そして、(3)パウエル発言があった8月26日時点のものを比較したグラフだ。

これを見ると、8月25日と8月26日では、ほとんど変わらないことがわかる。石黒氏はこう説明する。

「金利先物市場が落ち着いた動きとなっていることは見逃せません。事前にFRB高官が市場の早期利下げ観測をけん制していたことから、FRBのタカ派姿勢は概ね織り込まれていたと考えられます(図表1参照)。また、FRB議長講演の前日と当日のFF金利予想値をみると、僅かな上振れにとどまっており、株式市場の反応は過剰のようにもみえます」

もう1つ、石黒氏が指摘したのは、米国における過去のインフレと現在のインフレの状況の大きな違いだ。図表2が、米国のインフレの状況を表したグラフだが、1970~80年代のインフレに比べ、現在は低水準であることがわかる。

石黒氏はこう指摘する。

「パウエル議長は8月26日の講演で、米国が高インフレに苦しんだ1970~80年代の政策にも触れ、『FRBがインフレ退治を成し遂げるには家計や企業にある程度の痛みを伴う』と述べるなど金融引き締め継続に向けて強い覚悟を示したと考えられます。

もっとも、現在は米国の長期インフレ期待が低水準で制御されており、当時と比べ、インフレを巡る状況は大きく異なっているとみられます(図表2参照)。(中略)米国を巡るインフレはピークアウトの兆しもみられています。米国株は今後発表される米経済指標を見極めながら徐々に落ち着きを取り戻していくと考えられます」