2022年3月以来、急速に進んでいた円安が、ここにきて一転、急激な円高に転じている。

7月22日の東京外国為替市場で1ドル139円96銭と140円台に迫る勢いだったのが、8月2日には一時130円割れ寸前までいった。

円安加速に苦しんでいた日本経済に与える影響はプラスか、マイナスか。エコノミストの分析を読み解くと――。

円安見込んだFX取引...大損失を受けた個人投資家も

急な円高が、日本の個人投資家に思わぬ打撃を与えている。

朝日新聞(2022年8月5日付)「円安で急増のFX落とし穴 6月の取引額最大⇒急な円高で大きな損失も」によると、少ない元手で多額の外貨取引ができる外国為替証拠金取引(FX)で、大きな損失が出た投資家も出ている模様だという。

3月以降、日本ではFX取引が急激に増えた。円安が急速に進んだからだ。7月中旬までに1ドル=139円台にまで下がり、約25円も円安ドル高が進んだため、この流れに乗ろうと6月の店頭取引額は過去最大を更新した。

ところが、8月2日には一時、1ドル=130円台にまで円高に振れた。ようするに、円高になると予想して1ドル=135円でドルを買い、1ドル=140円になった時にドルを売って差益を稼ごうともくろんでいた人は、大きな損失をこうむるというわけだ。

ネット上では「2か月分の利益が飛んだ」などと、円安を見込んで円売りドル買いをしていた投資家から悲鳴を上がっている、と朝日新聞は報じている。

「経済は生き物、正確な答えは難しい」

さて、今回の急な「円高への逆戻り」、日本経済にはどんな影響を与えるのだろうか。

第一生命経済研究所首席エコノミストの熊野英生氏は、リポート「円安反転の効果、プラスかマイナスか? ~物価上昇圧力が弱まることの評価~」(8月3日付)のなかで、

「円安トレンドが反転したことは、日本経済にとってプラスなのか、それともマイナスなのか。この質問は、一見ごく単純なものだが、それに正確に答えることは難しい。頭を整理するためにも、読者も自分なりにこの質問の答えを考えることをお薦めしたい」

として、次の4つの観点から分析している。

(1)価格転嫁の観点からはプラス=従来の円安・原油高は、製造業を中心に価格転嫁を促してきた。しかし、あまりに素材価格の高騰が急激だったために、価格転嫁が追いつかない状況だった。今後はコストプッシュ圧力が弱まるので、価格転嫁によって、変動利益率を改善させていくだろう。つまり、円安・原油高からの反転は、企業収益にはプラスとみることができる。

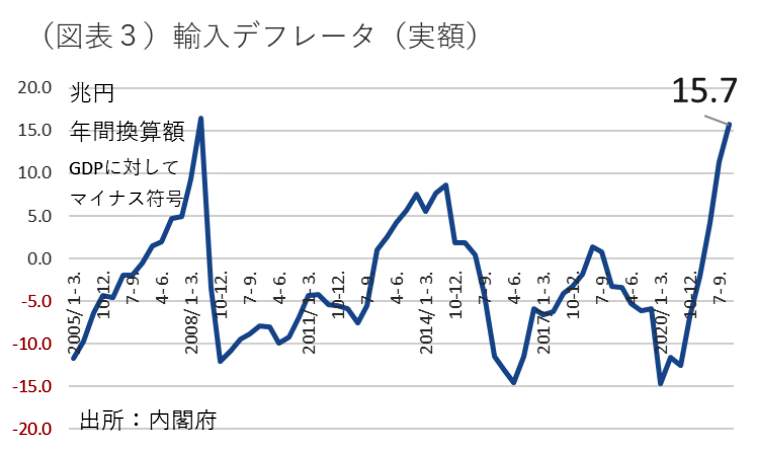

(2)購買力の海外流出が減るのでプラス=2022年1~3月期の輸入デフレータは実額で15.7兆円(年間換算値)と巨大であった(図表1参照)。これは、国内所得が海外に流出するという意味でマイナスである。原油高に起因する部分は、日本から産油国への所得流出になっていた。7~9月になると、その海外流出額は減ることだろう。これは外生的ショックが和らぐ意味で日本経済にプラスだ。

(3)長期的に見るとプラス効果は限定的=目先のコストプッシュ圧力の部分だけをみると、プラスだが、なぜ円安・原油高が修正されているのかという理由まで広げて考えると、見方が変わってくる。

そうした観点では、円安反転の背後には米国の景気後退リスクがあるから、(これまで述べた)プラスは減殺される。米景気後退リスクが強まると、2022年後半にかけて、日本から米国向けの輸出数量が落ち、世界的な貿易取引も落ちていく可能性はある。総合して考えると、短期的には収益率が改善しても、しばらくすると収益水準は悪化していく。

つまり、円安・原油安のプラス効果は短期間に限定されるものだと理解できる。

(4)FRB(米連邦準備制度理事会)の引締め次第=物価上昇圧力が弱まる点では、日本だけではなく、米国も同じだ。7~9月の米消費者物価は伸び率が鈍化するだろう。すると、9・11・12月のFOMC(米連邦公開市場委員会)でも、利上げペースを小幅に止めようという判断に変わっていく。

ただし、この見解には不確実性がある。なぜなら、FRBが物価警戒を弱めない可能性があるからだ。もともと、景気とインフレの間にジレンマがある。最近のFRBは、インフレ抑制重視のほうに軸足を置いている。その結果、2022年前半だけではなく、今後も米国の景気後退リスクを強めていく。

FRBの金融引き締めがペースダウンしていけばプラスだが、逆に、FRBが金融引き締めの緩和に反応しないのならばマイナスだと言えそうだ。

つまるところ、結局、プラスなのか、マイナスなのか。熊野氏はこう結んでいる。

「経済は生き物なので、円安・原油高の影響をそう単純に解釈することはできない。(中略)もう1つの留意点を加えると、為替相場や原油市況のトレンドが一方向だけに向かわなくなったことは期待形成の側面でプラスだとみる。それは、価格転嫁をして採算改善を試みてきた企業にとって、やっとその成果が生じるようになったからだ。

相場が一方向に流れると、それが企業の採算悪化の不安を増長させる。だから、相場はある程度アップダウンしたほうが無限大の不安を与えずに済む。また、価格転嫁をしていた企業には、やっと採算が確保できそうだという安堵感も生じるだろう」

「米株安」「中国リスク」「BA.5」...不安要因ばかり

同じく第一生命経済研究所主任エコノミストの藤代宏一氏も、「プラスか、マイナスか」には慎重な立場だ。

藤代氏のリポート「円高に耐える日本株 ただし内需は不安材料」(8月3日付)のなかで、今後の波乱含みの展開をこう分析する。まず、注目点として、為替と日本株についての状況を整理すると――。

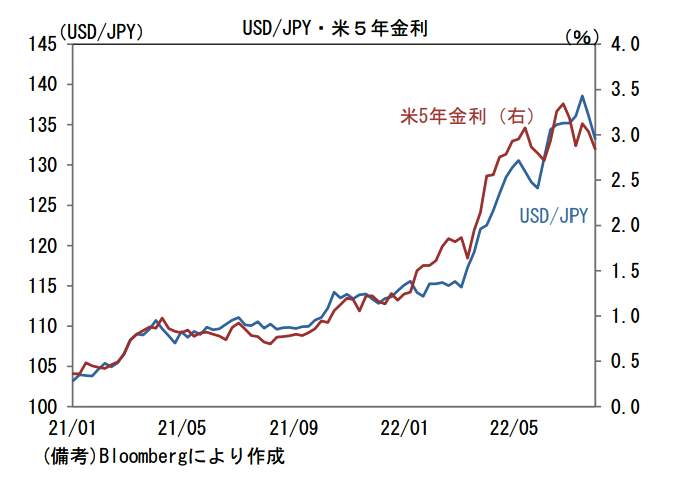

「直近の円安反転の背景にあるのは米金利低下である=図表2参照。為替市場で材料視されている米5年金利は7月20日の直近ピーク値3.16%から8月1日の2.63%まで強烈に低下し、この間にドル円相場は138近傍から131近傍まで下落した。目下、為替市場参加者の視線は米金利に集中しており、ドル円相場と米金利の方向感は密接に連動している」

そうしたもとで、日経平均は2万7000円台を維持している。その背景には、米金利低下が米株高を促したことでグローバルな株価上昇につながり、日本株に資金流入があったのだろう。

一方、米国株の先行きは心許ない、藤代氏は指摘する。

「現在発表中の米企業決算は8月2日時点で、74%がアナリスト予想を上回るなどまずまずの着地であるが、ISM製造業(景況感指数)など広範なマクロ指標の悪化に鑑みると、今後の米企業業績に多くは期待できない」

そこで、「米株安」になる展開があるかもしれない、というわけだ。

「仮に米株安となっても、米金利が反転上昇し再び円安基調となれば、日本株へのマイナス影響を緩和すると期待される。ただし、その際に日本企業の業績不安が生じていれば、日本株は持ち堪えられないだろう(中略)今後も中国における再ロックダウン不安もあり、ダウンサイドリスクが残存する」

また、現在進行中の新型コロナ「BA.5」の爆発的な拡大の懸念材料だ。藤代氏はこう結んでいる。

「この期に及んで言及するまでもないが、コロナに対する慎重姿勢が高齢者を中心に人々の消費活動を抑制しているほか、インバウンドの本格的再開も事実上は棚上げになっており、内需の回復期待が揺らぎつつある」

「急な円高は新たな日本経済の逆風に」

一方、急な円高が新たな日本経済のリスクになると警告するのは、野村総合研究所エグゼクティブ・エコノミストの木内登英氏だ。

木内氏のリポート「台湾地政学リスクの高まりで金融市場は動揺:リスク回避の円買いも復活」(8月2日付)によると、この先、円は3つの要因によってさらに巻き戻しが続くという。

(1)FRBの利上げペースの鈍化の可能性を織り込んだ米国の長期金利低下による日米長期金利差縮小。

(2)米国を中心にした世界経済の減速という経済リスクの高まり。

(3)台湾情勢など地政学リスクの高まり。

そして、円の巻き戻しが新たな日本経済の逆風になるというのだ。

「円の巻き戻しが進むことで、日本経済に逆風となっている物価高懸念が多少緩和される、というプラス面はある。しかし、為替市場が円高に振れれば、株価が大きく下落しやすくなるだろう」

「日経平均株価などを構成する企業には大規模な輸出企業が多く含まれていることから、円安によって円換算での輸出代金が増えることで、株価にはプラスに働く。逆に円高が進めば、株価には逆風である。年初来、米国の株価の下落幅と比べると、日本の株価の下落が小幅であったのは、円安進行の影響が大きいだろう」

しかし、これからは、株価の下落を抑えていた円安が円高に転じる。

「今後、上記3つの要因から円の巻き戻しが進む場合、株価の下落率は米国などと比べても大きくなるだろう。それは国内での消費者心理に悪影響を及ぼす可能性が考えられる。物価高を促す大きな懸念材料であった円安進行が一巡しても、今度は、円の巻き戻しが新たな日本経済の逆風となっていくのである」

木内氏はこう警鐘を鳴らしている。

(福田和郎)