「米株安」「中国リスク」「BA.5」...不安要因ばかり

同じく第一生命経済研究所主任エコノミストの藤代宏一氏も、「プラスか、マイナスか」には慎重な立場だ。

藤代氏のリポート「円高に耐える日本株 ただし内需は不安材料」(8月3日付)のなかで、今後の波乱含みの展開をこう分析する。まず、注目点として、為替と日本株についての状況を整理すると――。

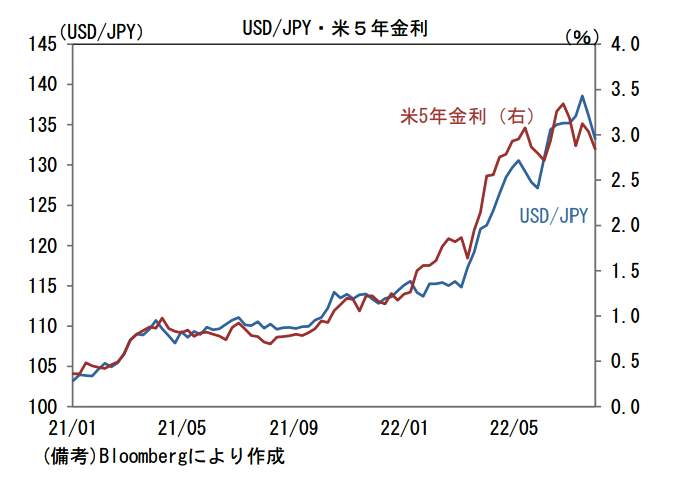

「直近の円安反転の背景にあるのは米金利低下である=図表2参照。為替市場で材料視されている米5年金利は7月20日の直近ピーク値3.16%から8月1日の2.63%まで強烈に低下し、この間にドル円相場は138近傍から131近傍まで下落した。目下、為替市場参加者の視線は米金利に集中しており、ドル円相場と米金利の方向感は密接に連動している」

そうしたもとで、日経平均は2万7000円台を維持している。その背景には、米金利低下が米株高を促したことでグローバルな株価上昇につながり、日本株に資金流入があったのだろう。

一方、米国株の先行きは心許ない、藤代氏は指摘する。

「現在発表中の米企業決算は8月2日時点で、74%がアナリスト予想を上回るなどまずまずの着地であるが、ISM製造業(景況感指数)など広範なマクロ指標の悪化に鑑みると、今後の米企業業績に多くは期待できない」

そこで、「米株安」になる展開があるかもしれない、というわけだ。

「仮に米株安となっても、米金利が反転上昇し再び円安基調となれば、日本株へのマイナス影響を緩和すると期待される。ただし、その際に日本企業の業績不安が生じていれば、日本株は持ち堪えられないだろう(中略)今後も中国における再ロックダウン不安もあり、ダウンサイドリスクが残存する」

また、現在進行中の新型コロナ「BA.5」の爆発的な拡大の懸念材料だ。藤代氏はこう結んでいる。

「この期に及んで言及するまでもないが、コロナに対する慎重姿勢が高齢者を中心に人々の消費活動を抑制しているほか、インバウンドの本格的再開も事実上は棚上げになっており、内需の回復期待が揺らぎつつある」