いったい米国経済はどうなっているのか。景気後退に入っているのか、いないのか。景気後退に陥っていれば、ウクライナ危機に揺れる世界経済はけん引役を失いかねない。

米商務省が2022年7月28日発表した4~6月期の実質国内総生産(GDP)速報値は年率換算で前期比0.9%減り、2四半期連続のマイナス成長となった。金融市場の予測は0.4%プラスだったから、ショックなはずだった。

ところが、これを歓迎して、同日の米国株式市場は大幅に上昇した。米国メディアの報道によれば、「景気が後退すればFRBの金融引き締めが緩和する」という見方が広がったからだという。

「景気を後退」を喜ぶ米国株式市場とは、いったいなんなのだろうか。エコノミストの分析を読み解くと――。

「景気後退」めぐりバイデン政権と市場、鮮烈な綱引き

国際通貨基金(IMF)は7月26日、世界経済の2022年の実質成長率見通しを3.2%に下方修正すると発表した。4月時点の前回見通しは3.6%だったが、歴史的なインフレとそれに対応する米欧の利上げ、中国のロックダウンが逆風となっているとした。

一方、国際的基準では、実質国内総生産(GDP)のマイナス成長が2四半期続くと、「テクニカル・リセッション(景気後退)」と呼ばれ、機械的に景気後退局面とみなされる。つまり、米商務省が2四半期連続のマイナス成長を発表した時点で、自動的に「米国は景気後退に入った」と宣言されたことになる。

しかし、バイデン大統領は「景気後退に入っていない」と記者会見で否定した。

エコノミストたちは、どうみているのだろうか。

日本経済新聞(7月28日付)「米国、2四半期連続マイナス成長 4~6月のGDP0.9%減」という記事につくThink欄のひと口解説コーナーで、慶應義塾大学総合政策学部教授の白井さゆりさんは判断の難しさをこう指摘した。

「サービス消費はコロナ危機からの回復もあって強く伸びていることから米国経済がすごく落ちこんでいるわけではないようです。労働市場が引き続き堅調であることも米国経済がそれほど悲観する状況になっていないといえます。ただし企業の設備投資(知的財産への投資は大きく伸び続けていますが、構造物や設備などは下落しています)や住宅投資がマイナスに転じているため、景気が減速していることは間違いないようです。今後の消費の動向をみきわめる必要があります」

同コーナーでは、日本経済新聞社特任編集委員の滝田洋一記者がバイデン政権の思惑を取りあげた。

「普通の定義だと『リセッション(景気後退)』です。でも、インフレ抑制のために景気にブレーキを踏んでいるバイデン政権にとっては、いかにも間が悪い。イエレン財務長官が今の米国はリセッションではないと事前にクギを刺していたのも、この発表を見越してのことだったのでしょう」

こう指摘したうえで、「金融・株式市場は米景気後退によって、FRBが来年にも利下げに向かうとの見方をとっていますが、インフレを抑えたい米当局はそんな先取りシナリオは牽制したい。当局と市場の間では熾烈な駆け引きが続きます」と、複雑な米国政界・経済界事情を解き明かした。

2022年後半、米国景気後退の余波...日本経済に波及

では、結局、米国経済は景気後退に陥っているのか、いないのか。

第一生命経済研究所首席エコノミストの熊野英生氏は、「米利上げはどうなるか(わかりやすく解説)~Q&Aで答える~」(7月28日付)という、いかにもわかりやすいリポートで、「Q:米国は景気後退に陥るか?」との問いにこう答えている。

「その可能性は十分にあるとみる。7月の時点でパウエル議長は、景気後退にはならないと明言している。しかし、それは微妙だと考えられる」

と述べたうえで、その理由をこう説明する。

「米国が景気後退になるときは、GDPの成長率が2四半期連続でマイナスになる時だとされる。2022年1~3月は前期比年率マイナス1.4%(当初発表時)のマイナスになった。筆者(である熊野氏)は、2022年10~12月は景気後退リスクが高まると警戒する」

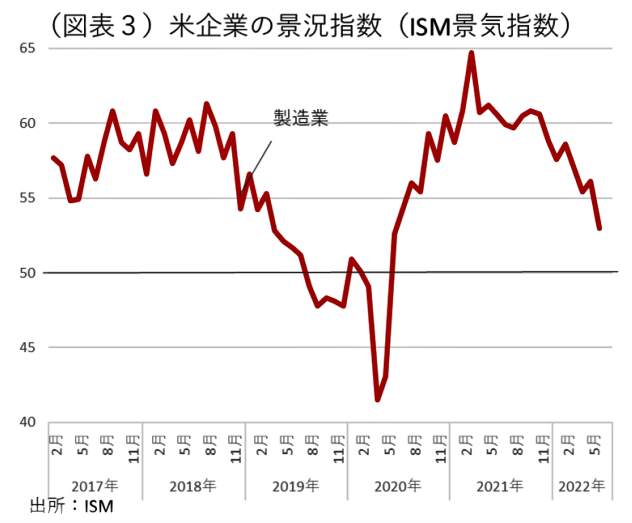

そのうえで、米企業の景況指数(ISM景気指数)のグラフ(=図表1参照)を示した。ISM景気指数とは、全米の製造業の300人以上の購買・供給管理担当役員に、生産・新規受注・在庫・価格・雇用などの項目で、前月と比較して「良い」「変わらず」「悪い」から選択してもらい、結果を指数化したもの。50%が景気判断の分岐点になり、50%を下回ると景気が悪化しているとされる。

「最近は、製造業の企業マインドが50割れになるかと警戒されている。ISM製造業景気指数は、6月は53まで低下している(再び、図表1参照)。この指標も7~9月には50を割り込む可能性があるとみられている。(中略)問題は、米国が景気後退に陥っても、FRBが利上げを止めそうにないことだ。過去の米景気後退期は戦後の平均で11か月間続いている。すると、2022年後半から2023年前半の期間は、米国が景気後退に苦しみ、日本経済にもその余波が押し寄せてくるだろう」

こう警戒するのだった。

FRBの利上げ、次のステージに移行

そのFRBの利上げ姿勢が新たなステージに入ったと注目するのが、野村総合研究所エグゼクティブ・エコノミストの木内登英氏だ。

木内氏のリポート「FRBの金融引き締めは次のステージへ」(7月28日付)によると、FRBの今年3月からの4回連続の利上げは、物価高対策が遅れてしまったとの認識から、いわば「(景気後退に)目をつぶって」急いで利上げした結果だったという。

ところが今後は、利上げは続けるものの、経済指標に目を配りながら利上げペースを調整していくことになる。FRBの利上げには、次の5つのステージがあるという。

(1)物価対応の後れを取り戻すため目をつぶって大幅な利上げを進めるステージ1。

(2)金融政策の正常化は相応に進んだとの認識から、景気と物価の双方をにらみ、経済指標に応じた形で利上げペースを調整するステージ2。

(3)景気悪化のリスクにも配慮して利上げペースを明確に低下させるステージ3。

(4)追加利上げを見合わせるステージ4。

(5)利下げに転じるステージ5。

そして、7月26日・27日に行われた米連邦公開市場委員会(FOMC)は、FRBの政策姿勢がステージ1からステージ2に移行したことものだったと考えられるという。木内氏はこう説明する。

「その背景にあるのは、FF金利(政策金利)が今回2.25%~2.5%に達したことだ。(中略)FOMC参加者が経済に対して中立的と考える水準だ。この水準まで正常化策が進んだことで、FRBは政策姿勢を変化させたのである」

しかし、今後はどうなるのか。

「ただし、今後の経済、物価指標次第では、0.75%といった大幅な利上げの可能性がまだ残っている状況だ。それゆえに、短期的には金融政策を巡る不確実性はなお大きい」

「早ければ9月の次回FOMCで、FRBの政策姿勢はステージ3に移行し、年内にステージ3、来年前半にステージ4と、急速に移行していく可能性が考えられる。

現状では、金融市場は年末までに3%台前半から半ば程度までの利上げを織り込んでいる。政策金利がこの水準に達すれば、FRBが注目する短期金利と18か月国債利回りとが逆転する逆イールドが生じ、FRBは金融緩和を視野に入れ始めるだろう」

円建てで助かっていた米国株式、今後は悪いシナリオか

一方、今年に入ってから大きく下落した米国株だが、実は「円建て」で見るとほぼ横ばいだった、という点に着目したのが、ニッセイ基礎研究所主任研究員の前山裕亮氏だ。

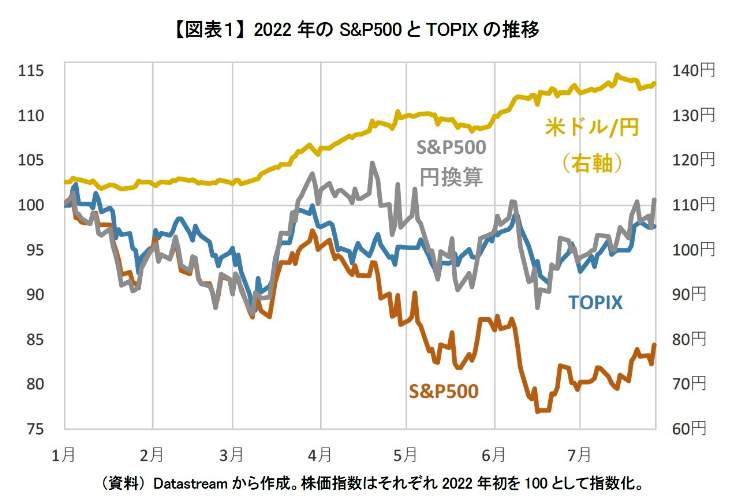

前山氏はリポート「米国株式、円建てだと今後どうなる?~景気後退なら株価下落と円高の二重苦も~」(7月28日付)の中で、2022年の米S&P500種株価指数をドル換算と円換算で比べたグラフ(図表2参照)を示した。

前山氏はこう説明する。

「2022年に入ってから米国株式が日本株式と比べても大きく下落している。TOPIX(東証株価指数)では年初来の下落幅が最大で、10%程度とほぼ横ばいで推移しているのに対して、S&P500種株価指数は年初来の下落幅が一時20%を上回っていることからもそのことが分かる(再び、図表2参照)。

ただ、年初1ドル110円台だったのが3月から急速に円安が進行し、足元では130円台後半をつけており、米国株式の推移を円換算すると異なる動きとなる」

図を見ても、円換算したS&P500種株価指数はTOPIXと同程度、もしくは上回っていることが分かる。つまり、日本から為替ヘッジせずに米国株式に投資している投資家は、株価が大きく下落した割には損失があまり出ていない、というわけだ。

しかし、今後はどうなるのだろうか。米国経済の行方を考えれば、このまま円建てで進めてよいのか、気になるところだ。

そこで前山氏は、年末に向けた米国経済のシナリオを、楽観的なパターンから最悪のものまで4つ想定した。図表3がそれだ。

この4つのシナリオのなかで、前山氏がメインシナリオと考えているが、(3)の「インフレ収束・景気後退」だ。

「株価下落と合わせて円高が進行し、円建ての米国株式投信は、より大きく下落する可能性があることが特筆すべきことである。現在、米国が急激な金融引締めを行っていることもあり、(3)の『インフレ収束・景気後退』シナリオとなる可能性が高まっているだけに、この点は特に留意する必要があるだろう。

日本から為替ヘッジせずに米国株式に投資している投資家にとっては、むしろ、これからが本当に辛抱がいる相場になるかもしれない」

これまでは、円安で助かっていた側面があるが、これからは円高が進み、円建ての米国株がドル建てより大幅下落することもあり得るかもしれない、というわけだ。

(福田和郎)