日本銀行は2022年7月21日の金融政策決定会合で、大規模な金融緩和策の継続を決めた。

黒田東彦総裁は、日米金利差を背景に24年ぶりの円安が進む中でも「金利を引き上げるつもりは全くない」と強調した。黒田発言を受けて、一服していた円安が再び加速、東京外国為替市場では1ドル=138円台後半まで進んだ。

エコノミストの間では、欧米の中央銀行と真逆の道をいく日本銀行の頑なな姿勢について、疑問を投げかける声が上がっている。

民間予測より楽観的、危機感薄い日銀の「経済展望」

日本銀行は2022年7月21日の金融政策決定会合で、大規模な金融緩和策の継続を決めた。あわせて公表した「経済・物価情勢の展望」(展望リポート)では、2022年度の消費者物価上昇率(生鮮食品除く総合)の見通しを前年度比2.3%(従来は1.9%)に引き上げた。

日本銀行がデフレ脱却の目標に掲げ、金融緩和策終了の条件としてきた2%を上回ったが、「なお経済の力強さが足りない」として、金融緩和策による下支えを続けるかっこうだ。

米欧では利上げの動きが広がっている。米連邦準備制度理事会理事会(FRB)が今年3月から大幅な利上げに踏み切った。欧州中央銀行(ECB)も7月21日(日本時間午後9時過ぎ)に利上げを発表するとみられる。主要国で日本だけが世界の動きに逆行して金融緩和策を続けていることになる。

日本銀行の黒田東彦総裁は、金融政策決定会合の記者会見で、急速な円安進行について「経済にマイナスで望ましくない」との考えを改めて示した。しかし、物価上昇に見合う賃金上昇が実現していないとして、「金利をチョコッと上げたら、それで円安が止まるとは到底考えられない」と説明。「長期金利のプラスマイナス0.25%のレンジを変更するつもりも全くない。粘り強く金融緩和を続ける」と、従来通りの政策を続けることを強調したのだった。

この頑ななまでの姿勢をエコノミストはどう見ているのか。

ヤフーニュースのヤフコメ欄では、三菱UFJリサーチ&コンサルティング主席研究員の小林真一郎氏がこう指摘した。

「『経済・物価情勢の展望』が発表され、この中で2022年度の消費者物価上昇率(生鮮食品を除く)の見通しが前年比2.3%上昇に引き上げられましたが、2023年度には同1.4%上昇に鈍化するとされ、これが金融緩和策の維持の理由となっています」

「世界的な金融引き締めの流れに逆行して日本銀行が金融緩和策を維持していることが円の下落要因となっていますが、円安によって物価が上昇することによる景気へのマイナス効果よりも、金利上昇によるマイナス効果のほうが大きいと判断されています」

つづいて、「景気に対する見方は、実質GDP成長率(国内総生産)が2022年度に2.4%増、2023年度に2.0%増と民間予測の平均値と比べて楽観的となるなど、円の下落や物価上昇に対する危機感は小さく、当分の間、現在の金融緩和状態が維持される見込みです」と、日銀の危機感の薄さを指摘した。

日銀が見習った金利操作政策、本家・米国では「構造的欠陥」?

ところで、日銀では、金融緩和の効果を上げるため、2016年9月から「イールドカーブ・コントロール」(YCC、長短金利操作)という新たな政策を導入した。

これは、金利を低く抑え込む対象に、それまでの短期金利以外に長期金利(10年物国債の利回り)を加え、国債を買い入れることで長期金利を抑えこむ仕組みだ。

日銀は低く抑え込む長期金利の水準を当初は0%程度としていたが、上限を徐々に引き上げ、2021年3月からは0.25%程度としている。

そのYCCが、本家の米国では「構造的欠点があるとして問題になっている」と指摘するのが、野村総合研究所エグゼクティブ・エコノミストの木内登英氏だ。

木内氏のリポート「米国の経験に学ぶ日銀イールドカーブ・コントロールの構造的欠点」(7月21日付)によると、米国は第2次世界大戦を挟んだ1942年から1951年にかけて、短期から長期にわたる金利に目標を持つYCCを採用した。日本銀行が導入した長短金利操作政策はこれに倣ったものだ。

木内氏はこう指摘する。

「日本では、当時の米国の経験が中期・長期金利を中央銀行がコントロールできた成功例として認識されている面が強いように感じるが、米国では逆に、そこで生じた問題や失敗を教訓として生かそうとする姿勢が強いように思われる」

米国のYCCは、戦時下で大量の国債が発行されるなか、金利の上昇を抑えるために、米連邦準備制度理事会(FRB)が米財務省に協力し、国債管理政策の一翼を担う枠組みだった。

しかし、戦後に物価上昇率が高まる中、金利の上昇を抑え、そのために大量の国債を買い入れることを強いられるYCCは、FRBの物価安定という使命と相容れないものとなった。

1950年の朝鮮戦争の勃発で、景気の上振れ傾向が特に強まった後の1951年4月、米財務省との間で合意された長期金利の目標が放棄されたのだ。

木内氏はこう説明する。

「現在、物価上昇圧力が強まる中で、日本銀行は10年国債金利の上昇を抑え厳格なコントロールを維持するために、大量の国債買い入れを余儀なくされている。円安、物価高という環境下で、日本銀行が国債買い入れを加速させ、事実上、金融緩和を強化しているという矛盾したような状態は、YCCが抱える構造的欠点が表面化した結果と言えるだろう。過去の米国において浮かび上がったYCC問題点は、日本銀行のYCCにも重要な示唆を与えるものだ」

国債買い入れを急増させる日本銀行に財務のリスク

そのYCCの問題点を整理すると――。

(1)米国のYCCは、安定的な戦費調達と国債管理政策のために、中央銀行が政府から介入を受けて従属を強いられた、いわば中央銀行の独立性が著しく損なわれた苦難の歴史がある。日本銀行が採用したYCCの目的についても、金融政策ではなく財政ファイナンスの側面を持ち、日本銀行の独立性に対する信認を低下させるリスクがある。

(2)米国でのYCC政策の経験は、「金利」に目標を設定すれば、中央銀行は「量」のコントローラビリティ(制御能力)を失ってしまい、さまざまな弊害をもたらすという教訓を残した。

(3)その「弊害」として当時のFRBが最も恐れていたのは、超過準備の増大だった。政策が正常化に向かって短期金利が引き上げられた際に、保有国債から得られる利子収入と超過準備に対する利払いとの間で逆ザヤが発生し、FRBに巨額の損失を発生させる可能性があった。足元で国債の買い入れを急増させる日本銀行もまた、財務のリスクを自ら高めている。

そこで、木内氏はこう提案する。

「日本銀行が導入したYCC政策は、こうしたFRBの経験や議論を踏まえて、リスク管理に十分配慮された設計とはなっていない。今こそ、YCC政策の米国での経験を現在日本銀行が直面している問題と照らし合わせ、さまざまなリスクの軽減を図る観点から、YCCの枠組みの見直しを進めていって欲しいところだ。それは短期的には10年国債金利の上昇を一定程度容認する柔軟化であり、いずれはYCCの撤廃という正常化策である」

「皆が円安になると思えば、円安がどんどん進む」

さて、今後どんどん加速しそうな円安を止めるにはどうしたらよいか。よく日米の金利差が円安をひき起こすといわれるが、実はそんな単純なものではなく、不思議なメカニズムがあると指摘するのが、第一生命経済研究所首席エコノミストの熊野英生氏だ。

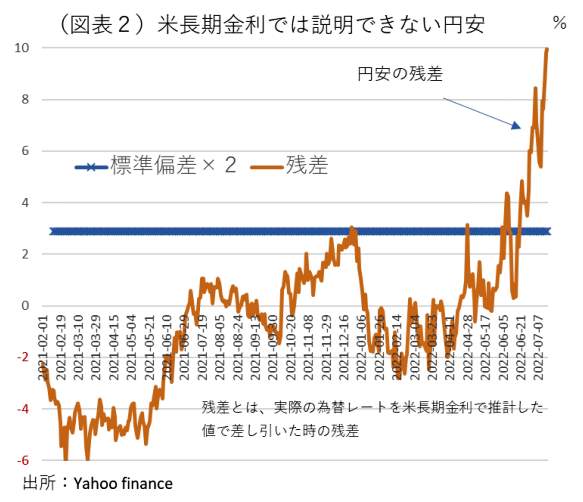

熊野氏のリポート「140円台に向かう投機の円安 ~それを止める方法~」(7月15日付)では、「米長期金利では説明できない円安」というグラフを示している(図表参照)。

もし、ドル円レートが米長期金利と連動するなら、数式上、理論値である図表の中央にある真っ直ぐの青い横線を描くはずだ。しかし、実際にはオレンジのギザギザ線で激しく動き、円安が急上昇していく。ということは、米長期金利以外の別の要因が、円安に作用しており、今後は米長期金利が上昇しなくても円安が進んでいく可能性が濃厚だという。

円安に向かう引力とは何なのか――。熊野氏はある経済理論を紹介する。

「かつて、為替レートを資産価格の変化として捉える研究者がいた。米国のドーンブッシュ教授(ルディガー・ドーンブッシュ・マサチューセッツ工科大学教授。国際経済学、1942~2002年)である。(中略)教授は、為替変動には資産価格で起こる合理的バブルの動きが反映して、自己実現的な変動が起こると主張した。わかりやすく言えば、皆が円安になると思えば、円安が進むという趨勢ができるということだ。為替のオーバーシューティングモデル(為替レートの目標着弾点〈市場均衡点〉を誤って行き過ぎてしまうこと)という理論だ」

このドーンブッシュ理論が言わんとすることは、円安トレンドが続くと、米長期金利では説明し切れない円安が発生する、という点だ。為替レートは資産価格だから、「合理的バブル」が起こりうるというのだ。現在、そのバブルに群がっているのが「投機筋」である。熊野氏はこう続ける。

「為替市場では、日本政府が為替介入に動けないだろうという予想が強まっている。こうした思惑があるとき、自己実現的円安は起こる。また、日銀の黒田総裁は、本心ではさらなる円安を望んでいるに違いないという市場観測が強まると進む。ドルを買って円を売り続けると、じきにドル高・円安が進んでそこで差益が稼げるという投機的思惑が、この自己実現的円安を後押しする」

岸田首相の「アナウンス」で、投機的円安にストップを

そして、熊野氏は円安にストップをかける手立てをこう提案するのだった。

「各国とも物価上昇対策に頭を悩ませている。日本が各国と異なるのは、中央銀行が政策金利を動かさずに、物価対策を成功させようとしている点だ。(中略)岸田首相の記者会見では、『物価上昇が国民生活に大きな影響を与えているので、1兆円の地方創生臨時交付金を活用し、低所得層への給付金を上乗せする』と物価対策に言及した。これだけで物価上昇の痛みを緩和できるとは到底思えない」

「むしろ、政府が考えている円安対策の弱さが見透かされるだけだ。投機的取引は、安心して取引を活発化させることだろう。

筆者(である熊野氏)は、むしろ政府が日銀にもっと政策に柔軟性を持たせたほうが良いと伝えることが、投機的円安の流れに動揺を与えると考える。具体的には、長期金利の変動幅を柔軟に動かす可能性を検討するというアナウンスである。現在、そうした観測が出ていないからこそ、アナウンスは(投機筋の)安心をかき乱すショックを与える。(中略)円安を止めるには今考えられる絶妙の考え方だろう」

(福田和郎)