「リーマンショック時よりひどくなるかもしれない」。ウォール街が戦々恐々になっているという。

消費者物価指数、失業率、実質国内総生産(GDP)成長率......経済指標は予想を上回る悪い数字ばかりだ。折しも、FRB(米連邦準備制度理事会)のパウエル議長は米議会で景気後退を恐れず、インフレ退治に全力を挙げる姿勢を鮮明に示した。

株式市場の大幅下落が続く米国経済はどこへ行くのか。エコノミストの分析から読み解くと――。

米国エコノミスト、世界金融危機より悪い経済減速を予測

米国メディアの報道をまとめると、パウエルFRB議長は2022年6月22日(現地時間)、上院銀行委員会の公聴会で証言。インフレの抑制について聞かれ、「リセッション(景気後退)を招くつもりはないが、物価の安定が絶対に必要だ」と強調、金融引き締めを加速させていく方針を改めて示した。

経済のソフトランディング(軟着陸)は可能かと問われて、「非常に困難」だと述べた。そして、「別のリスクは、われわれが物価安定を取り戻すことができず、経済に高インフレを根付かせてしまうことだ。任務に失敗は許されない。インフレ率を2%に戻さなければならない」と明言。景気後退のリスクを恐れず、インフレを抑え込む姿勢を明確にした。

記録的なインフレの抑制か、経済の減速か。米国が陥ったジレンマをエコノミストたちはどう見ているのか。

「米国のエコノミストはリーマンショック時よりも悪い経済減速を予測している」と警戒するのは、野村総合研究所エグゼクティブ・エコノミストの木内登英氏だ。

木内氏のリポート「米国景気後退見通しが強まる:FRBは景気を犠牲にして物価安定の回復を目指すか?」(6月22日付)では、米ウォールストリート・ジャーナル紙の最新のエコノミスト調査を紹介している。

それによると、エコノミストたちは今後1年の間に米国が景気後退に陥る確率を44%に引き上げた。これは、通常であれば景気後退入り直前か景気後退期間中の調査で得られる数字で、今年1月調査では確率は18%、4月調査では28%だった。

この数字がいかに悪いかというと、リーマンショックとその後に起こった世界金融危機(2007年~2010年)の初期、2007年12月に同紙が行った調査でも38%だったことからもわかる。また、新型コロナが米国を席巻し始めた2020年2月調査でも26%だった。それらよりも、現時点での景気後退予想のほうが6%~18%ポイント高いのだ。

そんななかで、経済の舵取りに追われるFRBの「二兎を追う作戦」の危うさを木内氏はこう指摘する。

「急速な利上げによって物価の高騰を抑え込む一方、景気はそれほど悪化させず、減速しても失速はさせない『グロースリセッション』(景気後退するものも経済成長率はプラスを保つ)をFRBは目指している(中略)。これは物価の安定と景気の安定の双方を求める『二兎追う』政策である」

「中途半端な金融引き締めによって物価高騰が長期化し、それがいずれ経済を著しく悪化させる形となり、結局、『二兎追う者は一兎も得ず』に陥りやすい。そこで、『二兎追う』ことをあきらめるとすれば、FRBは景気を犠牲にしても物価安定確保を優先するのではないか」

そのFRBの前に立ちはだかるのが、11月に行われる米国中間選挙だ。

「今後米国景気の減速が顕著になれば、11月の中間選挙を前に、景気を優先するバイデン政権と物価安定を優先するFRBとの間に軋轢が生じ、FRBの政策が政治介入を受ける可能性も出てきかねない」

そのうえ、ウクライナ情勢悪化による世界的なエネルギー価格と食料品価格の高騰が加わってくる。

「結局は、FRBが景気を犠牲にしても物価安定を回復する姿勢を続けるなか、米国景気、世界景気が顕著に減速し、需要の後退が価格高騰に歯止めをかける姿となりやすいのではないか。言い方を変えれば、歴史的な物価高騰は、景気を犠牲にしない限り、短期的には抑え込むことは難しいのではないか」

というのだ。

「最悪のシナリオは幸せな顔をしてやってくる」

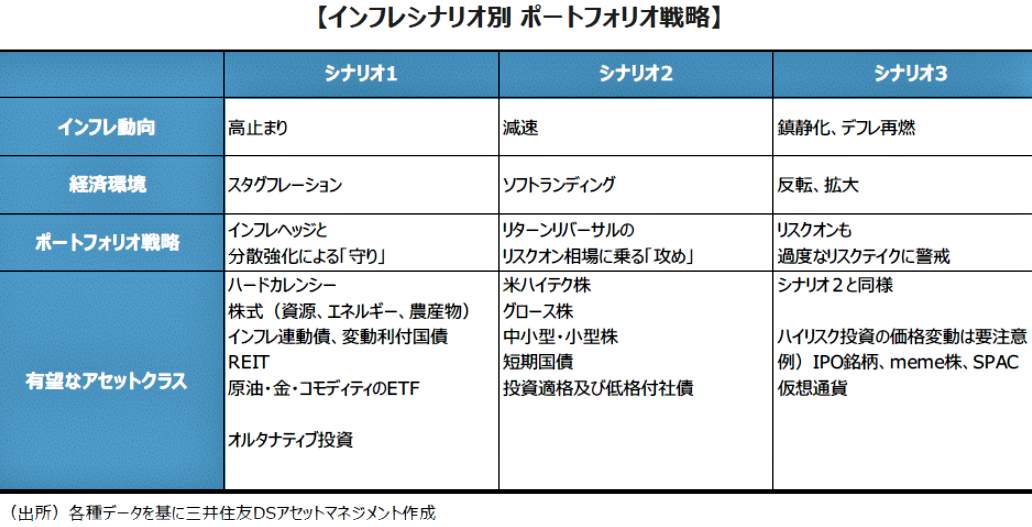

インフレを抑え込むには経済の減速しかないというわけだが、今後はどうなるのか。「最悪のシナリオは幸せな顔をしてやってくる」と注意を呼びかけているのは三井住友DSアセットマネジメントのリポート「インフレ起点で考える、今後の相場展開とポートフォリオ戦略 『最悪』は幸せの顔をしてやってくる」(6月22日付)である。リポートでは、今後のインフレについて次の3つのシナリオを想定する=図表1参照。

(1)シナリオ1:インフレが高止まりして「スタグフレーション」(インフレと景気後退の同時進行)に陥る。「分散強化」による「守り」の投資になる。

(2)シナリオ2:インフレ減速で「リスクオン相場」(リスクを取ってリターンを追求する)に。「攻め」の投資に。

(3)シナリオ3:インフレ見通しを大きく変える出来事、たとえばロシアとウクライナの電撃的な和平合意や、米国とイランの核合意によるイラン産原油の供給開始などをきっかけにインフレが鎮静化、世界は一気にデフレに逆戻りする。

シナリオ3になると、大幅利上げの副作用である「世界経済の減速」や「金融市場の動揺」を警戒していた主要国の中央銀行が、一気に金融緩和に転じる可能性が出てくる。そして、金融市場はシナリオ2以上の勢い、規模での「リスクオン」となり、株買い、債券買いなど安全資産からリスク資産への資金シフトが起こる。

リポートはこう指摘する。

「シナリオ3は理想的な展開にも感じられますが、果たして本当にそうでしょうか。こうした金融緩和による危機回避策は、リーマンショックを始めとする一連の金融危機の際に、これまで再三繰り返されてきました」

「シナリオ3が現実化すると、世界経済は『大規模な金融緩和なしでは活発な経済活動を維持できない』との考え方が現実味を帯びてきます。そしてわたしたちは、大規模な金融緩和の副作用である、金融資産・不動産のバリュエーションを無視した高騰、(中略)低リスク・高リターンを前提とした投機筋などによる過度なリスク投資、などと共存しながら生きていかなくてはならないことになります。これらは所得格差を助長し、社会の不安定化につながる恐れがあります」

そして、こう結んでいる。

「この中での『最悪』な事態は、一見すると幸せそうな『インフレ鎮静化・デフレ復活』シナリオではないでしょうか」

米国株、最高値に比べ3割もの大幅下落?

さて、米国株はどこまで下落するのだろうか。「1割近く下落する可能性がある」と指摘するのは、みずほリサーチ&テクノロジーズの主席エコノミスト川本隆雄氏だ。

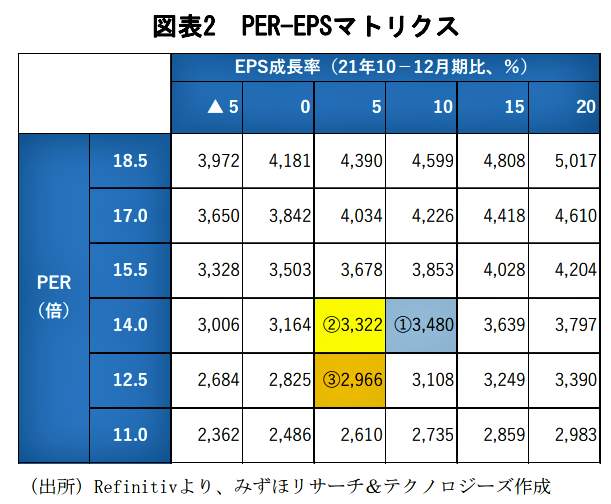

川本氏のリポート「米国株式の下値目途を考える─米長期金利4%到達で1割程度下落の可能性─」(6月20日)では、半年後に予想されるPER(株価収益率)とEPS(1株当たり利益)のマトリクス(行と列で表現された表)を使って分析している=図表2参照。

一般に、株価は、株価収益率(PER)×1株当たり利益(EPS)と表せる。また、PERは長期金利との関係が深く、米国10年国債利回りとS&P500株価指数のPERとの間に相関関係が見られる。さらに長期金利が上昇すると、景気減速を通じて企業収益、ひいてはEPSにも影響を与えることになる。

詳しい説明はリポートにゆずるが、マトリクス表のPER(倍数)とEPS成長率が交わる箇所を見ると、今後のS&P 500株価指数が予測できるという。

これによると、半年後に米国長期金利が4%となり、PER がエコノミストの大方の予想どおりに14倍まで低下、1年後のEPS成長率予想が5%まで減速した場合、S&P 500株価指数は3322ポイントとなる。

これは、今年6月17日時点の株価と比較すれば、1割程度下落する計算だ(図表2の中の(2)参照)。今年1月につけた最高値に比べれば、3割もの大幅下落となる。

ただし、PERが12.5倍にまで低下すれば、S&P 500株価指数は2960ポイントとなり、もっと下落することになる(図表2の中の(3)参照)。

いずれにしろ、かなり大幅な株価下落が待っている計算だ。明るい材料はないのか――。「毎月の景気指標を丁寧に定点観測するしかない」とアドバイスするのは、J.P.モルガン・アセット・マネジメントのグローバル・マーケット・ストラテジスト前川将吾氏だ。

前川氏のリポート「米国の景気後退入りは市場のメインシナリオか?」(6月20日付)では、こう指摘する。

「直近の米個人投資家協会(AAII)の調査などのセンチメント指標を見る限り、投資家はかなり弱気に傾いており、(中略)ここまでの株安はやや行き過ぎで、今後の景気『減速』は十分織り込まれていると考えています」

しかし、甘い期待は禁物。「FRBの利上げ見通し」と「失業率の推移」に特に気をつけようと呼びかける。

「上記2点を踏まえれば、金融市場では『急激な金融引き締め⇒景気後退入り』が恐れられてはいるものの、少なくとも現時点では、このような見方が『メインシナリオ』にはなっていないといえるかもしれません。ただし、(中略)利上げ見通しは物価指標次第で大幅に修正されるほか、現時点で強さを保つ労働市場が今後の大幅利上げに本当に耐えられるかどうかは毎月の景気指標で確認するしかありません」

結果はデータ次第、地道に定点観測を続けよう、というわけだ。

投資家が不安になる「恐怖指数」を見ると...

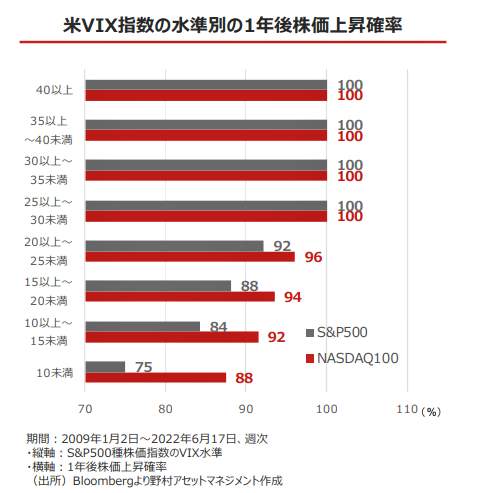

投資家が弱気になっているといえば、将来の相場に対する投資家心理を反映する指標としてVIX指数(Volatility Index、別名恐怖指数)がある。この数値が高いほど、株価下落の可能性が高くなる。10~20が標準で、30以上になると危険水域、40以上ではパニック状態といわれる。

現在、VIX指数が30を超えて上昇しており、「その恐怖指数を活用しよう」と呼びかけるのが野村アセットマネジメントのシニア・ストラテジスト石黒英之氏だ。

石黒氏のリポート「米VIX指数を活用した中長期投資法」(6月22日付)では、VIX指数の急上昇のグラフ(図表3参照)を示しながらこう指摘する。

「不安定な相場局面への対処法としては、米VIX指数の水準で判断することが中長期投資を行なううえで、役立つ手法と考えられます。米VIX指数の水準別の1年後株価上昇確率をみると、25以上で投資した場合、1年後の株価上昇確率は2009年以降で100%となっています(図表4参照)。インフレ鎮静化に向けたFRBの金融引き締め加速に対する市場の警戒度は高く、米VIX指数は今後も高水準で推移する可能性があります」

ただし、荒れた相場になると、考えることはみな同じ。そこで、こうアドバイスするのだった。

「市場が不安定な局面は得てしてエントリーポイントとなってきたことを考えると、米VIX指数が30を超えている現状では、複数回に分けて買いを入れることが、長期投資においてリターンを高めることにつながると考えられます。

ここにきて米バイデン政権が、ガソリン税の一時免除やトランプ前政権が課した中国製品への制裁関税の一部引き下げ案を検討するなど、明るい材料も出始めてきました。相場環境の好転に備え、投資家心理が不安定な時にこそ、中長期目線で投資を継続することが重要と考えられます」

(福田和郎)