このところの物価高やライフステージの変化にともなう生活への備え、かねてから不安視されている老後2000万円問題など、「お金」の悩みは尽きない。

貯蓄はしているけれど金利は低いし、投資はハードルが高いし、どうしたらいいものか。いやでも、少しでも「増える」可能性があるなら、いまこそ投資かな......。

そう思い始めている人に読んでほしい話題の「投資本」では、みんなが「投資を始める」代表的な4つのモデルケースが紹介されていて、いままさに「お金」と向き合わなくてはならない理由がよくわかる。

今回は、各ケースを見ながら、「無理なく楽しい」お金の育て方のヒントを探っていこう!

自分の資産は自分でつくる

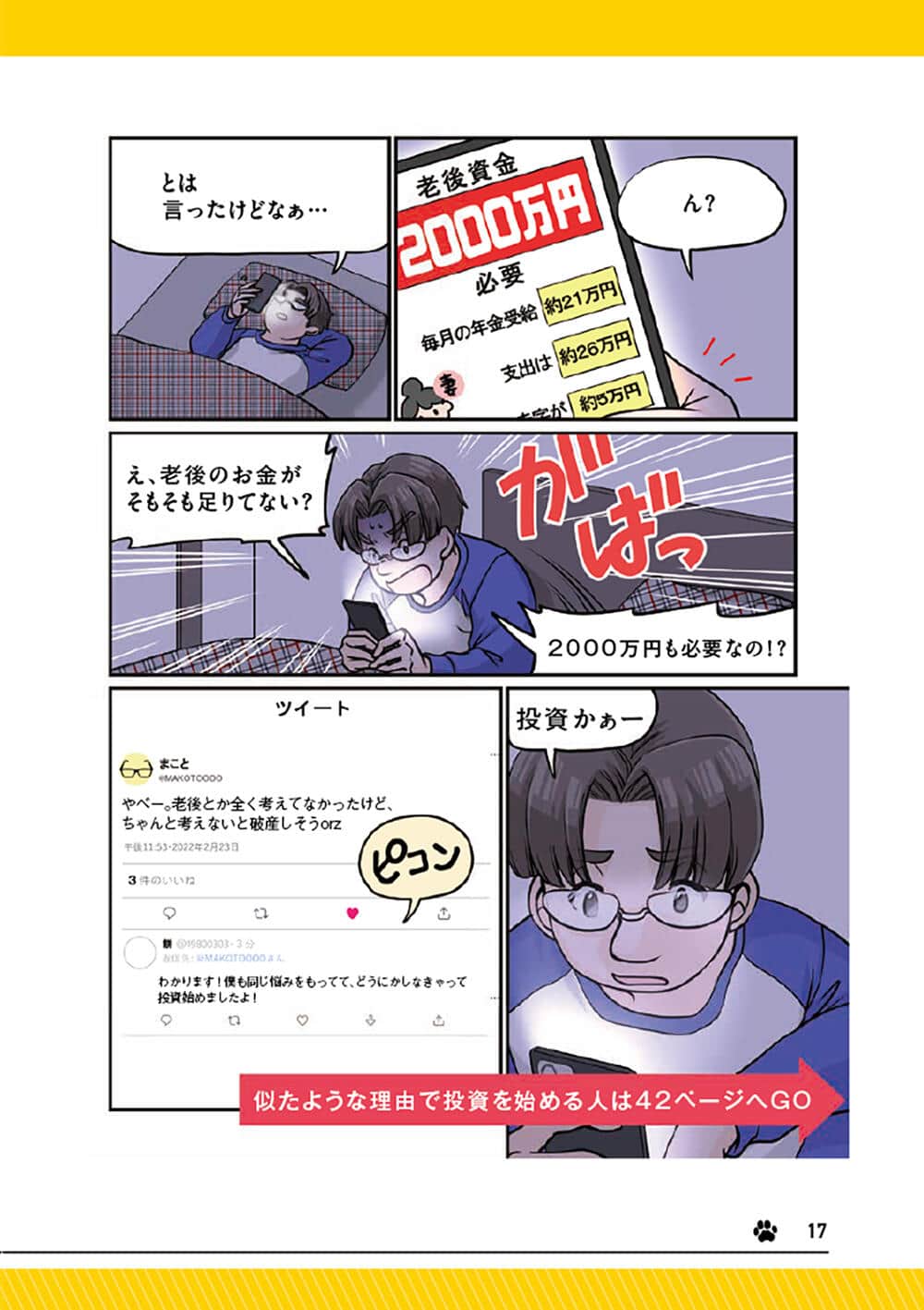

『マンガ版 ながら投資生活 無理なく楽しい、お金の育て方』(フローラル出版)によると、いまこそ「投資を始める理由」として、次の4つのモデルケースが挙げられている。

あなたにも、思い当たる節はないだろうか――。それぞれの人の悩みが語られている各ケースを見ながら、なぜいま「投資」が必要なのか解説していこう(※画像をクリックすると、該当のモデルケースの解説をいち早く読むことができます)。

◆【Case.1】預貯金でお金はいくら増えるの?

預貯金だけではお金は増えにくい――。

2022年現在、普通預金の平均年利率は0.001%、定期預金でも0.002~0.003%だ。つまり、100万円を1年間預けても、10~30円ほどの利息しか受け取れないということだ。

しかし、日本人はいまだに貯金が好き。日本銀行のデータによると、家計の金融資産構成は、「預貯金」が54.0%、「株式・投資信託」が15.2%(2021年12月現在)。理由は諸説あるが、本書では、日本が過去30年にわたってインフレを経験していない点を挙げている。

これまで日本は、長期にわたって物価が落ち着いていた。だが、昨今、ロシアによるウクライナ侵攻などの社会情勢もからんで、原油価格は高騰。また、食品をはじめとした商品の値上がりが家計を直撃したばかり。

これまでのように、預金だけでいいのか。投資に目を向けるにはいいタイミングだろう。

【4000円分のポイントがもらえるクーポン付き書籍の特設サイトはコチラ】

◆【Case.2】給与が上がらないのに、社会負担は増える

給与は上がらず、生活はなかなかラクにならない――。

国税庁のデータによると、2020年、平均給与は433万円と試算されていて、前年比0.8%(3万3000円)の減少。男女別では、男性は532万円で1.4%(7万5000円)の減少。女性が293万円で1.0%(2万9000円)の減少だという。2020年は新型コロナウィルス感染症の影響も考えられるが、こうした傾向はいまに始まったことではない。1990年代前後の450~460万円前後と比較すると、低水準といえる。

なぜ、給与は増えないのか。理由はさまざまだが、本書が指摘するのは、「少子化による生産年齢人口の減少」「長引く経済成長の鈍化」「個人や企業の生産性向上が進んでいないこと」など。

そればかりか、超高齢化社会へと進む日本は、医療や介護で増える社会保障費をまかなうため、税金や社会保険料などの社会負担が増えていく可能性も指摘されている。

早いうちから収入を増やしたいと考えたならいまこそ、投資を考えてみてはどうだろうか。

【4000円分のポイントがもらえるクーポン付き書籍の特設サイトはコチラ】

◆【Case.3】生活にかかるお金は増えていく?

子どもの教育費にはしっかりお金をかけたい、マイホームにも興味が――。

人生の「三大費用」となるのが、「教育」「住宅」「老後」だ。このうち、子育て世代の心配のタネはやはり、子どもの教育費だろうか。

給与が増えない低成長の時代だが、「教育費」は上昇傾向、と本書は指摘している。とりわけ支出が多くなる大学の費用は、文部科学省のデータを参考に試算すると、4年間で国公立約250万円、私立(文系)約400万円、私立(理系)約550万円が目安となる。

この世代は、住宅取得への関心も高い。だが、「人生最大の買い物」マイホームの購入には数千万単位でお金がかかるし、購入後も住宅ローンの返済、各種税金、メンテナンスなども必要だ。

こうした教育費や住宅購入のことを思えば、資産形成のために「お金」を働かせてはどうだろうか。

【4000円分のポイントがもらえるクーポン付き書籍の特設サイトはコチラ】

◆【Case.4】老後のための備え

人生100年時代の老後資金は――。

衝撃を与えた「老後2000万円」とは、金融庁の金融審議会(市場ワーキング・グループ)が2019年に、「老後20~30年間で約1300万円~2000万円が不足する」との試算を発表した報告書に端を発している。

老後に備えたいが、企業の退職金は心もとない。本書によると、退職金はピーク時から3~4割減。企業規模が小さければ、退職給付制度が用意されている割合が低い傾向にあるという。

一方の公的年金への期待も薄い。公的年金は、現役世代が納める保険料でまかなわれる仕組みだが、このまま少子高齢化が進むと、現役世代の負担を増やすか、受給額を減らすかする必要がある。その両方が進んできたのは、周知のとおりだ。

ということは、老後に備えて、現役世代のうちから貯金だけでなく、投資による資産形成が大切になってくるだろう。

【4000円分のポイントがもらえるクーポン付き書籍の特設サイトはコチラ】

「日本の現状をふまえると、会社の給料や退職金、あるいは年金などの社会保障に頼っていればよかった時代は終わり、今や『自分の資産は自分でつくる』時代へとシフトしています」

本書はこう指摘している。欧米諸国などは金融リテラシーが高く、彼らの多くは学校や家庭でお金のことを学び、早い段階から資産形成を実践している。日本も、高校生の「金融教育」が必修になったように、これまで以上に「お金」と向き合わなくてはならない。

◆ながら投資を始めるのに最適なスターターキット

各ケースを見ながらあらためて考えていくと、「長期・積立・分散」による投資が、資産形成のための最適なアプローチといえそうだ。

ここまで参考にしてきた書籍『ながら投資生活』(TORANOTEC投信投資顧問株式会社)で紹介している投資アプリ「トラノコ」なら、スマートフォンひとつで手軽に「ながら投資生活」を始められるのだ。

なお、「無理なく楽しい」お金の育て方をもっと知りたいという人は、『ながら投資生活』でご確認を。ちなみに、同書の価格は1320円だが、本書には「トラノコ」で使える投資資金4000円分のポイントがもらえるクーポンが付いている。「トラノコ」をはじめからおトクに利用できるので、チェックしてみよう。

【抽選で5名様にプレゼント!】

『マンガ版 ながら投資生活 無理なく楽しい、お金の育て方』(フローラル出版)が気になったという人に朗報! J-CAST会社ウォッチ読者限定で本書を5名様にプレゼントします。応募はJ-CAST会社ウォッチのTwitterアカウント(@Wkaisha)をフォローしていただき、こちらのツイートをリツイートしてください。当選者はDMで発表します。

締切:2022年7月14日(木)23:59

ご応募はこちらから。

URL:https://twitter.com/Wkaisha/status/1537629051728277504