景気後退の予兆「逆イールド」現象が起こった

同じく「パニック的な売り」を警戒するのは、野村アセットマネジメントのシニア・ストラテジスト石黒英之氏だ。石黒氏のリポート「米利上げ催促相場で市場の混乱続く公算」で、注目したのは「逆イールド」現象が起こっている点だ。

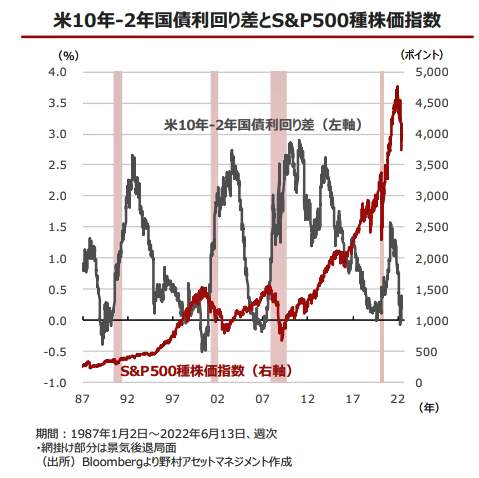

「逆イールド」とは、短期金利が長期金利の水準を上回る状態を指す。現在、米国の国債市場で2年物利回りが、10年物利回りを上回る長短金利の逆転が起きているのだ。

一般的に、債券の利回り(イールド)は償還までの期間が長くなるほど、利回りが高くなる。なぜなら、償還までの期間が長くなるほど、債券価格は期間中の景気の変化の影響を受けやすくなるため、投資家は価格変動リスクに見合った利回りを要求するからだ。

しかし、過度な金融不安や過激な政策変動によって短期金利が急騰し、長期金利を上回ることがある。それが「逆イールド」だ。その発生後は景気後退に入るシグナルとされている。

石黒氏は、図表1で、米国債10年物と2年物に「逆イールド」が起こっているとしてこう指摘した。

「米国が景気後退に陥るとの懸念から、リスクオフの流れが強まっています。(中略)米10年‐2年国債利回り差がマイナスになると景気後退の予兆とされる『逆イールド』も再び迫っており、投資家は米景気後退に備えつつあるといえます」

そして、今後の注目点をこう説明した。

「足元の市場の動きは株売りだけでなく、安全資産とされる米国債や金も大きく売られる展開となるなど、FRBによる利上げ加速を警戒した、ややパニック的な売りが出ていると考えられます。今週のFOMCで市場の過度な金融引き締めの織り込みに対して、FRBがどのような姿勢を示すかが目先の焦点となりそうです」