円安の加速が止まらない。2022年6月13日、東京外国為替市場で円相場が一時、1ドル=135円台前半まで値下がりし、1998年10月以来、約24年ぶりの円安水準となった。

急激なインフレを抑えるため米連邦準備制度理事会(FRB)が利上げを急ぐとの見方が強まり、米長期金利が上昇。円を売って、金利の高いドルを買う動きが進んだ。

6月10日に政府・日銀の会合で異例の声明文を発表したが、焼け石に水。エコノミストの間では「1ドル=140円~145円台にいく可能性もある」との指摘もでている。いったい、ニッポンはどうなる?

不可解な円安加速の裏に...「投機的な円キャリー取引」か

この3か月でドルに対する円の下落幅は約20円となり、異例のスピードだ。急速に進む円安の背景には何があるのか。

「投機筋の円キャリー取引によって1ドル140円~145円台にまで進む可能性がある」と指摘するのは、第一生命経済研究所首席エコノミストの熊野英生氏だ。

熊野氏は、リポート「130円台の円安はどこまで進むか?~投機の円安の可能性~」(6月10日付)のなかで、「正直に言って、筆者は1ドル130円が関の山だと思っていた」と、異例の速さで進む円安に驚きを隠さない。

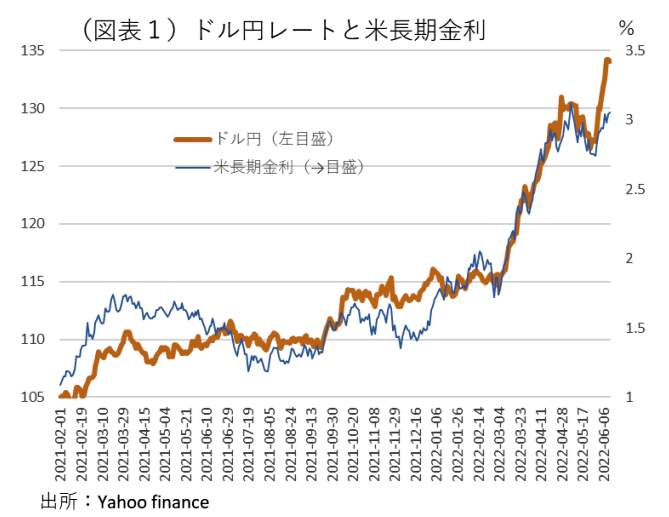

なぜなら、図表1で示すように、これまでドル円レートは米長期金利と相関が強く、円安は米長期金利上昇できれいに説明できたからだ。米景気の不安が強まるなか、米長期金利は3%以上には上がりにくく、それに対応して円安も1ドル130円が上限とみられていた。

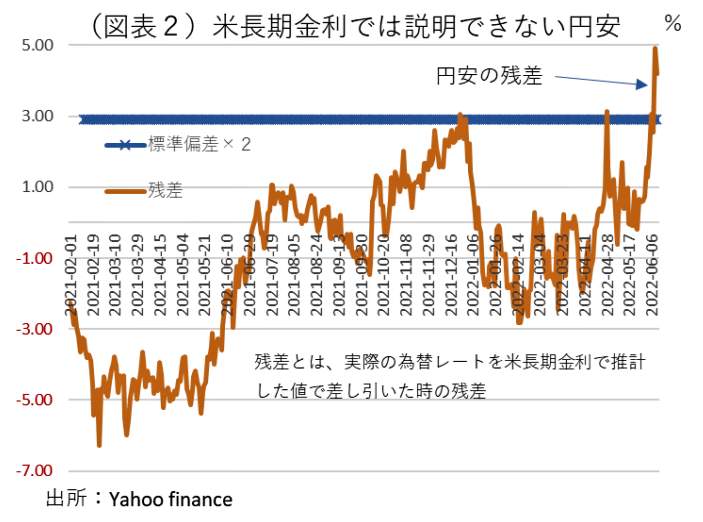

その経験則があてはまらなくなった、と熊野氏は指摘する。図表2は、米長期金利では説明できない不可解な円安の動きだ。

ドル円レート実績と米長期金利を使った推計値との「差」を調べると、現在の円安は米長期金利で決まるレベルより、さらに円安方向に振れている。統計上の「95%の信頼区間範囲」を超えた。つまり、130円の円安は説明できない領域に移ったわけだ。

その不可解な要因とは、「投機的な円キャリー取引」と熊野氏は推測する。

円キャリー取引は「円借り取引」とも呼ばれ、利率が安い円資金で相場商品や証券を調達し、利率の高い米ドルで短期運用して2~3%の利鞘を稼ぐビジネスだ。

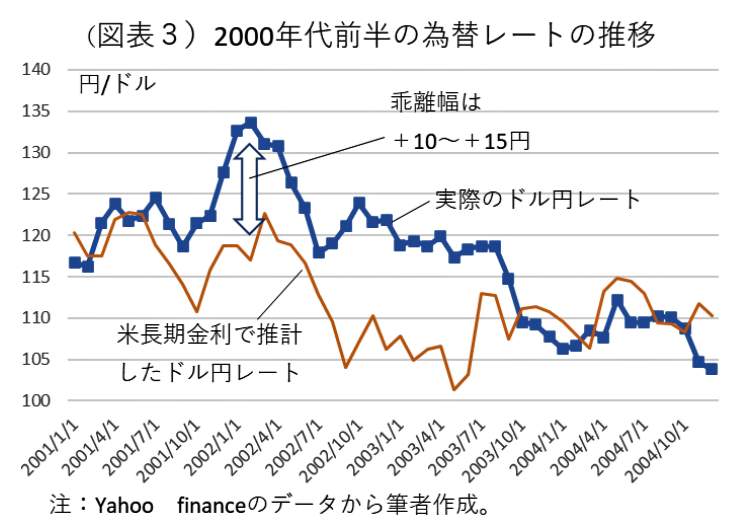

では、円キャリー取引によって、どのくらい円安が加速しているのか。熊野氏は円キャリー取引が横行し、1ドル=130円前半になった2002年1月~4月のデータを参考に計算した=図表3参照。

「当時は、日銀の量的緩和によって円キャリー取引が恒常化していた。その当時、米長期金利によって決まるドル円レートを超過して円安が進んでいた。この幅を円キャリー取引の要因による円安とみなすと、プラス10円~プラス15円であった=再び、図表3参照。それを使うと、今回は円キャリー取引が積極的に行われる前提で、1ドル140~145円の円安が2022年年末にかけて起こる可能性があると数字を挙げることができる」

ただし、この投機的な円安が進むリスクをストップさせる方法があるという。

「円安が反転するとすれば、それは政治的発言が契機になるだろう。参議院選挙を控えて、岸田政権は物価上昇圧力に神経を尖らせている。タイミングとしては、参議院選挙の手前で、岸田首相が日銀の円安容認に釘を刺す可能性はある。このケースになれば、年末までの円安は進まなくなる」というわけだ。