2022年6月7日の東京外国為替市場は、円相場が一気に一時1ドル=133円台まで値下がりした。およそ20年ぶりの円安水準を更新した。

米国の景気減速への懸念がやわらぎ、米長期金利が上昇したことを受けて、円を売って、より利回りが見込めるドルを買う動きが一段と広がっている。

いったい円はどこまで安くなるのか。日本経済はどうなるのか。エコノミストの緊急リポートを読み解くと――。

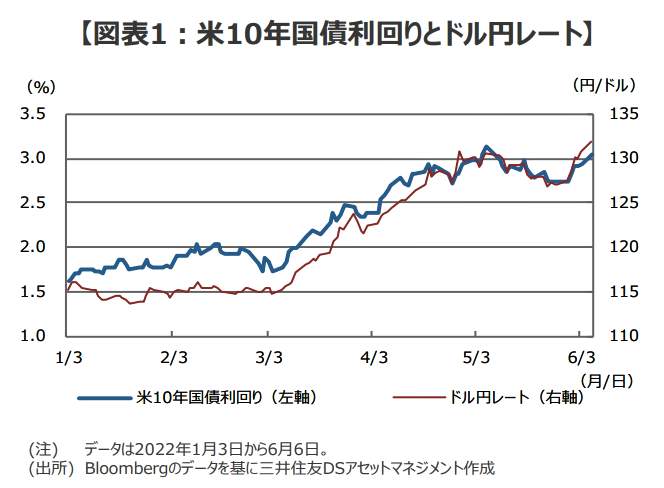

米10年国債利回りと連動する円安の動き

引き金となったのは、6月3日に発表された米国の5月の雇用統計だ。市場の金融市場の予想より改善したことが、円安ドル高を一気に加速させる動きとなった。米連邦準備制度理事会(FRB)が物価高を抑えるために利上げを急ぐとの見方が強まり、米国の金利が上昇。長期金利は約3週間ぶりに3%を超えた。

一方、日本銀行の黒田東彦総裁が6月7日、国会で「強力な金融緩和を粘り強く続ける」と、改めて金融緩和を続ける考えを示したからたまらない。日米の金利差を意識し、円売りドル買いが加速、1日で2円近く下落するありさまだ。また、ユーロに対しても円安が進み、1ユーロ=142円台まで値下がりした。

いったい、どこまで円は下落するのだろうか。

「市場ではすでに135円水準が意識されている」と指摘するのは、三井住友DSアセットマネジメントのチーフマーケットストラテジスト市川雅浩氏だ。

市川氏のリポート「旺盛なドル買い・円売り意欲でドル円は132円台へ」によると、米10年国債利回りとドル円レートについては、「利回り上昇でドル高・円安」、「利回り低下でドル安・円高」という関係があるという=図表参照。そこで、数学的な回帰分析を試みると――。

「米10年国債の利回り幅が前営業日比1%上昇(低下)すると、ドル円は同4.3%ドル高・円安(ドル安・円高)が進むという関係が確認されました。(中略)したがって、米雇用統計発表後に米10年国債利回りが上昇し、ドル高・円安が進行したという見方は、妥当と考えられます」

しかし、6月6日のドル円推計値は131円50銭だったから、想定よりもドル高・円安が進んだことになる。かい離の理由は次の通りだという。

「当然ながらドル円レートは、米10年国債利回り以外の要因でも変化するため、米10年国債利回りの変化によって(中略)全て説明できる訳ではありません。市場では、すでに135円水準が意識されつつあります」

今後のカギを握るのは、米10年国債利回りに影響を与える米連邦準備制度理事会(FRB)の利上げだが、「現状、6月、7月、9月に0.50%、11月と12月は0.25%の利上げが想定されていますが、これ以上の利上げ織り込みは、なかなか想定が難しいように思われます」と、今後の予想はちょっとお手上げといったところのようだ。

「投機筋」の動きも円安を加速

「投機筋」の動きも円安を加速させている可能性があると指摘するのは、住友商事グローバルリサーチのシニアエコノミスト鈴木将之氏だ。

鈴木氏のリポート「20年ぶりの円安・ドル高」(6月6日付)の中で、さまざまな円安要因を説明しながら、こう述べている。

「足元では、投機筋が対ドルで円を売り越している動きと、ドル円相場が円安・ドル高方向に推移してきたことが符合しているようにみえる。実際、米商品先物取引委員会(CFTC)のIMM通貨先物の非商業部門(投機筋)をみると、円は対ドルで2021年3月中旬から売り越しとなり、2022年3月下旬以降売り越し幅が10万枚をおおむね超えており、円安・ドル高圧力になっている。(中略)もう一段売り越し幅が拡大し、円安・ドル安圧力になる可能性も否定できない」

IMM通貨先物とは、米国のシカゴ・マーカンタイル取引所に上場する商品で、国際通貨の先物市場のこと。公表されるデータの中には、いわゆるヘッジファンドなど「投機筋」の動向も開示される。相場の先行きを予測する指標として、世界中の投資家が注目しているものだ。

鈴木氏は、

「急激に進んだ円安・ドル高に対して、円安デメリットの声が大きい。例えば、日本商工会議所『商工会議所LOBO(早期景気観測)』(2022年4月調査)によると、55.3%がデメリット、1.2%がメリットと回答した。世界情勢を踏まえると、年初に比べて円安・ドル高方向でドル円相場が推移するとみられ、円安への対策が急務だ」

と、訴えるのだった

円安を加速させる4つの理由

野村総合研究所エグゼクティブ・エコノミストの木内登英氏も、「悪い円安」の加速に危機感をつのらせる。

木内氏のリポート「再燃する円安進行と悪い円安への警戒」(6月6日)では、ますます円安進行に拍車をかける条件を列挙している。ポイントをまとめると、このようになる。

(1)FRBが9月まで4回連続で0.5%幅の利上げが行うとの期待が市場に織り込まれつつあり、これが足元での長期金利の上昇とドル高につながっている。

(2)EUのロシア産原油の輸入禁止措置で、原油価格が一段の上昇し、米国での物価上昇率の低下を遅らせ、FRBの急速な利上げを後押しする。

(3)欧州中央銀行(ECB)が7月には利上げする見込みで、ユーロ高傾向がみられる。ユーロ円は140円台と最高値を更新中だ。円はドルばかりでなく、ユーロに対しても下振れており、円全面安の様相を呈している。

(4)さらに6月6日、日銀の黒田総裁が、金融緩和を修正する考えがないことを改めて強調。一段と円安を加速させる結果につながった。

結局、円安に歯止めがかかるのはいつになるのか。

木内氏は「9月あたりに環境が許せば、FRBは利上げのペースを調整することが見込まれる。それは米国の長期金利の上昇と円安ドル高の流れに歯止めを掛ける可能性があるだろう」という。だが、それまでは円安のさらなる進行、原油価格の一段の上昇と相まって物価上昇率を押し上げる可能性が高い、と見ている。そして、こう結んでいる。

「その結果、物価高を促す悪い円安を助長しているとして、日本銀行の円安容認姿勢、金融緩和堅持の姿勢は政府や企業、国民から一段と強い批判を浴びるリスクが残されているのではないか」

(福田和郎)