1000ドル近い株高になったと思ったら、翌日には一転、1000ドル以上の大幅安になるなど、リスク米国株市場が大波乱の展開になっている。

2022年5月4日、米国の中央銀行にあたるFRB(連邦準備制度理事会)が利上げを決めたことがきっかけだ。

いったい、なぜこれほど金融市場は動揺するのか。「いまそこにある世界経済最大のリスク」と指摘するエコノミストもいるが、どういうことか。

2日間で1000ドル近い株価上昇、下落の異常さ

FRBは2022年5月4日、22年ぶりとなる0.5%の大幅利上げと、「量的引き締め」と呼ばれる金融資産の圧縮に乗り出すことを決めた。2つの引き締め策によって、40年ぶりという記録的なインフレの抑え込みを急ぐ。

政策金利の水準は、これまでの0.25%~0.5%から0.75%~1%の幅となる。企業にとっては借り入れがしにくくなり、活動が抑制される。FRBは、消費者物価指数(米CPI)が今年3月に前年比8.5%にまで上昇した物価高を何としてもストップをかける狙いだ。

さらにFRBは、保有する国債などの金融資産を6月から段階的に圧縮していく。コロナ禍の量的緩和策では、市場から国債などを買い入れて大量の資金を供給してきたが、これとは逆に、市場に出回る資金を減らす二重の金融引締め策をとる。

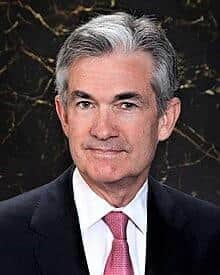

FRBのパウエル議長は、5月4日の記者会見で、「インフレがあまりにも高すぎる。強い雇用環境を維持するためにはインフレを低下させることが不可欠だ」と述べ、物価の記録的な上昇を抑えるねらいを強調した。

その一方で、金融市場からは「FRBが今後0.75%のさらなる大幅な利上げに踏み切るのではないか」と警戒されていたが、パウエル議長は「0.75%の利上げを積極的に検討しているということはない」と述べ、慎重な考えを示した。

金融市場はこの発言に好感し、4日のニューヨーク株式市場では買い注文が殺到、ダウ工業株平均の終値は前日比932.27ドル高の今年最大の値上がり幅となった。ところが翌5日、ダウ工業株平均は一転して急落、前日比1063.09ドル安で取引を終えた。下げ幅はコロナ禍のなかの2020年6月以来、約2年ぶりの大きさだ。この乱高下はいったいどういうことか。

市場関係者の一部は、インフレ抑制のためにFRBが引き締めを加速せざるを得なくなるとの見方が再び強まり、投資家心理が悪化したと見ている。FRBが景気後退を回避しつつ、インフレ抑制に成功する「ソフトランディング」(軟着陸)のシナリオが非常に難しいため、市場の見方が定まらず、不安視しているということのようだ。

急ピッチの米利上げは途上国の経済を揺さぶる

主要新聞各紙の社説(5月6日付)もFRBの難しい舵取りを注視している。

日本経済新聞は「社説:米インフレ抑制と世界経済の安定両立を」の中で、その難しさをこう指摘した。

「米経済の行方は不透明だ。深刻な供給不足で3月の消費者物価は前年比8.5%上昇した。人々のインフレ心理が強まり、FRBが過度の利上げで景気を冷やす『オーバーキル』も警戒される」

「急ピッチの米利上げは世界経済を揺さぶりかねない。コロナ禍による生活苦に、燃料や食料の値上がりが重なる途上国への影響は、とりわけ深刻だ。米量的緩和の縮小を巡り市場が混乱した2013年の教訓を生かし、FRBは周到に市場と対話する必要がある」

2013年の教訓とは、当時のベン・バーナンキFRB議長の名をとって「バーナンキショック」と呼ばれる。

バーナンキ氏は「量的緩和縮小は時期尚早」という声明文を発表、安堵した市場は株高で反応した。ところが、「ハト派」と思われたバーナンキ氏が議員との質疑応答の中で突如、「経済情勢によっては量的緩和縮小もありうる」と発言したため、市場は茫然とした。リーマン・ショック以来の大暴落となった。FRB議長の発言はこれほど重く、かつ慎重を要するというわけだ。

読売新聞も「社説:世界経済のリスク点検怠れぬ」の中で、「利上げでインフレ抑制を図るのは重要だとしても、米景気を冷やすようでは困る。FRBは国内外の経済に目を配り、金融政策の舵取りをしてほしい」と注文をつけた。というのも、世界経済へのリスク要因が目白押しだからだ。読売新聞はこう続ける。

「ロシアのウクライナ侵略で、資源や食料の価格高騰に拍車がかかっている。(中略)『ゼロコロナ政策』を掲げる中国では、上海などが都市封鎖を行っている。『世界の工場』と言われ、巨大市場も抱える中国の生産や消費の停滞は今後、世界に深刻な影響を及ぼすとみられる」

日本への影響も心配だ。「日本にとっては、米国の利上げが一段の円安をもたらす可能性があることも不安材料だ」と指摘した。

読売新聞は「インフレ封じ躍起」(5月6日付)という記事の中で、米金融大手ウェルズ・ファーゴのサム・ブラード氏の「FRBはインフレを『一時的』と見誤り、(金融緩和の修正に)明らかに出遅れた。金融引き締めに積極的にならざるを得ない」という指摘を紹介した。

また、米ゴールドマン・サックスによると、第2次世界大戦後に14回あった米の利上げ局面のうち、11回は利上げ終了後2年以内に景気後退を迎えたという。ドイツ銀行の「米経済は来年までに著しい景気後退に陥る」との見通しも紹介している。

「FRBの利上げは対インフレ政策として不十分」

一方、米国の物価高の深刻さを報じるのは、朝日新聞(5月2日付)「家賃1.7倍『もうNYを出る』」という記事だ。

23歳の家庭教師氏は、ニューヨークのアパートに友人2人と暮らす。家賃は約2300ドル(約30万円)。月収は約3000ドル(39万円)だが、「3人で割れば1人800ドル(10万4000円)以下」と、昨年4月入居した。しかし、今年2月に示された新家賃は7割超の値上げで3950ドル(約51万円)。1人約1300ドル(約17万円)になり、「収入の4割以上が家賃で消えれば暮らしていけない」とニューヨークを出ることを決めたというのだ。

ところで、今回のFRBの利上げ決定。エコノミストたちはどう見ているのだろうか。

朝日新聞(5月6日付)の取材に応じた米スタンフォード大学のジョン・テイラー教授は「対インフレ対策としては不十分だ」としてこう述べている。

「FRBが(中略)0.5%の利上げを決めた判断は、正しい方向だ。ただし、米国のインフレ率は8%超。それなのに政策金利が1%ではほとんど意味がない。FRBは、景気を刺激も抑制もしない『中立金利』は2~3%としている。政策金利が中立金利を下回る限り、インフレは止まらない。少なくても政策金利は3%を超える水準が必要だ」

同じく朝日新聞の取材に応じた丸山義正・SMBC日興証券チーフマーケットエコノミストは「世界景気は今後減速感が出る」としてこう述べた。

「世界経済にとっては、今年末や来年にかけて減速感が出てくることにつながる。日本経済にも米国向けの輸出が落ちてくるなど、影響が出るだろう。(中略)円安に振れるリスクがあり、9月までは1ドル=135円まで進む可能性がある。急激な円安は、輸入物価が高騰する一方で企業の価格転嫁は追いつかず、よくない」

また、日本経済新聞(5月6日付)「NYダウ一時1300ドル安 金融引き締め『軟着陸』に不安」という記事につくThink欄「ひとこと解説」コーナーで、マネックス証券専門役員チーフ・アナリストの大槻奈那氏はこう解説した。

「先ほど、南米チリの中央銀行が政策金利を1.25%引き上げ8.25%とすると発表しました。昨年6月時点の0.5%から、恐ろしいピッチでの利上げです。インフレ抑制のためやむなしとの判断のようですが、果たして脆弱な新興国が環境変化にどこまで耐えられるのか...。市場のアップサイドを見るには米国が最先端ですが、ダウンサイドについては、今回の世界経済のアキレス腱である非資源系新興国にも注目しています」

「目をつぶって政策金利を引き上げる」独走が怖い

こうしたFRBの「物価高対策一辺倒の硬直な独走姿勢」に懸念を示すのが、野村総合研究所のエグゼクティブ・エコノミストの木内登英氏だ。

木内氏のリポート「急速な金融引き締めで不安定化する米国株式市場」(5月6日付)のなかで、5月5日の米国株式市場でダウ平均株価は、前日比1063ドル安と大幅に下落したことに注目した。

「5日の米国市場で際立ったのは、『株安、債券安(国債利回り上昇)、ドル高』の構図だ。ただし、この構図の下では、米国市場の混乱もなお比較的限定的であるかもしれない。

それ以上に注意を要するのは、先行き米国市場が『株安、債券高(国債利回り下落)、ドル安』の傾向を強める場合だ。これは、急速な金融引き締めによって米国経済が減速、あるいは失速に向かうとの懸念が強まる局面である。その際には、ハイテク株にとどまらず、幅広いセクターで株価は下落するとともに、(中略)米国金融市場は混乱の度を強めることになるだろう」

その際、カギになるのが景気(経済)に対してアクセルを吹かしもしないし、ブレーキも踏まない「中立金利」の水準だという。

「FRBは、経済に中立な政策金利の水準である『中立金利』を2.25%~2.5%と考え、今年年末までにその水準までは、いわば目をつぶって政策金利を引き上げることを目指しているように見える」

金融引締めの局面では、通常、政策金利が中立金利に近づけば、景気への配慮で引締めのスピードを緩めるべきなのだが――。現状では、FRBの硬直した姿勢が世界経済の一番のリスクだとして、木内氏はこう結ぶ。

「FRBが、今年年末までに政策金利を『中立金利』まで引き上げることにまい進し、景気や物価の変調、あるいは金融市場の混乱の芽に十分に注意を払わない場合には、来年の米国経済、そして世界経済が失速する『ハードランディング』(景気の急激な失速)シナリオの可能性が高まることになるだろう」

「その場合、為替市場ではリスク回避の円高傾向が一転して強まる可能性がある。日本経済は米国向けを中心とする輸出急減速、米国市場と連動した株安、そして現状とは逆に急激な円高に見舞われ、失速のリスクが高まるだろう」

投資家の不安心理を表す「恐怖指数」も危険水域

米国の高インフレが長期化するとの観測から投資家心理が冷え込んでしまった、と指摘するのは、野村アセットマネジメントのシニア・ストラテジスト石黒英之氏だ。

石黒氏のリポート「FOMC通過後も波乱の展開続く株式市場」(5月6日付)では、こう述べている。

「高インフレが長期化するとの見方から、米10年国債利回りが5月5日に一時3.1%台にまで上昇し、金利の先高観を嫌気した売りが株式市場に広がったとみられます(図表参照)。投資家の不安心理を表す米ボラティリティ・インデックスも30台に乗せており、不安定な相場展開は今後も続きそうです」

米ボラティリティ・インデックス(VIX)とは、「恐怖指数」とも呼ばれ、数値が「30」を超えると市場が不安定になるといわれる。石黒氏も木内氏同様、政策金利と中立金利の水準に注目し、こう述べている。

「FRBは景気が拡大も減速もしない中立金利水準を2~3%と推計していますが、年内にもFF金利(政策金利)が中立金利水準の上限に近づくと想定され、米景気にブレーキがかかり始める可能性もあります」

「もっとも、最近の株安により米国株の割高感が解消されたことは支援材料です。(中略)長期視点に立てば、米国株は、下値を複数回に分けて買いを入れる水準に入ってきたと考えられます」

そうアドバイスしている。

(福田和郎)