2021年に好調過ぎたツケを、2022年に払う米国株式

こうしたこともあって、「米国株式をいったん売却して、保有数を減らしても良いタイミングでは」とアドバイスするのは、ニッセイ基礎研究所金融研究部准主任研究員の前山裕亮氏だ。

前山氏のリポート「2021年好調過ぎたツケを払う米国株式」(4月26日付)では、米国の長期金利と株式リスク・プレミアムの水準別PER(株価収益率)に注目した。

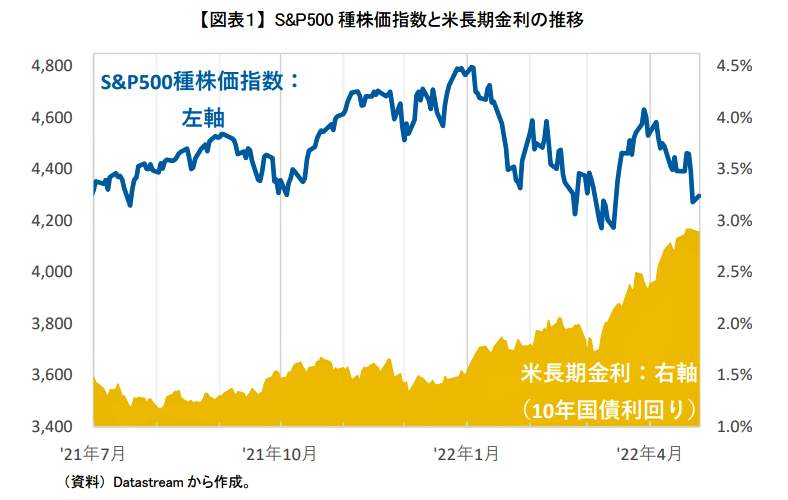

米国株式は3月15日、16日のFOMCを通過してから持ち直していたが、4月に入ってから再び下落してきている。図表1をみると、S&P500種株価指数(青線)は3月上旬に一時4200ポイントを下回っていたが、3月末には4600ポイント台まで戻した。その後は、FRBの金融政策に対する警戒感から下落。とくに、4月21日、22日と2日間で4%以上下落、再び4200ポイント台で推移している。

前山氏は、

「1月、3月はFOMC後に米国株式が反発したため、5月の3日、4日に予定されているFOMC後も同様の展開を期待している投資家もいるだろう。しかし、米国株式は割高感が高いため、そのような展開は期待しないほうがよいのではないか。(中略)仮にFOMC後に反発しても小幅かつ短期で終わる可能性が高いと思われる」

と、甘い観測は危険だというのだ。

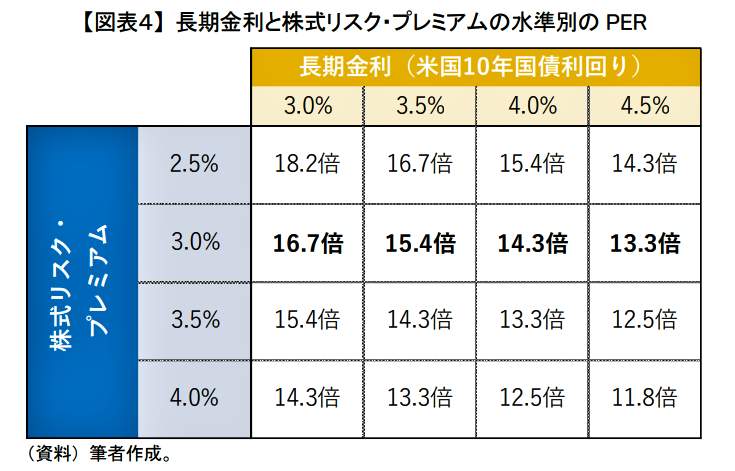

その理由として前山氏は、米国の長期金利と、株式リスク・プレミアムの水準別PERが、仮に長期金利が3.5%まで上昇すると、予想PERが15倍台まで低下することに注目した=図表2参照。

PERは、だいたい15倍程度が平均とされる。一般的には、それよりも高ければ割高、低ければ割安と判断されることが多い。つまり、米国企業の業績は、現時点では堅調だが、長期金利が上がり、予想PERが17倍を下回る水準に低下してしまうと、年末まで現在の株価水準を維持するのは難しい、というわけだ。

そして、こう結んでいる。

「2022年に入ってから、米国で金融引き締めを2021年から行うべきだったという声が出ている。加えて、バイデン政権の財政政策も結果的に景気を過熱させたという指摘がされている。つまり、米国株式は2021年に好調過ぎたツケを2022年に払っているとみることができる。そのため、2022年の株価下落が2021年の上げ幅程度で収まればよいくらい割り切って考える必要があるだろう」

「長期投資のスタンスの方はそのように考えて特段問題ないと思われるが、逆にそのように割り切ることができない方は米国株式を一旦売却して、保有量を減らすことを検討しても良いタイミングなのではないだろうか」