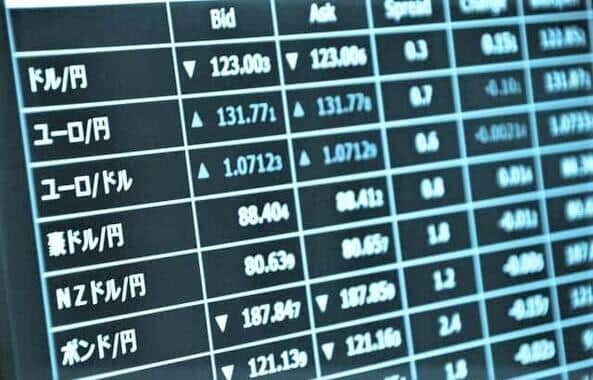

円安が異常なスピードで加速している。2022年4月20日、外国為替市場で円が一時、対ドルで129円40銭をつけた。1ドル=114円台だった3月1日に比べて、1か月半程度で約15円、円安が進んだことになる。

最大の要因は、米国の長期金利の上昇だ。円を売って金利が高いドルを買う動きが、一気に進んだ。この動きを抑えこむため、日本銀行は4月20日、国債を無制限に買い入れる「指し値オペ」を市場に通知した。

もっとも、エコノミストたちは、日銀の政策姿勢そのものも円安に拍車をかけ、投機的な動きを呼び込んでいる、といったトーンで厳しく指摘する。いったい、どういうことか。

「もはや1ドル130円は節目ではなく、通過点か」

「もはや1ドル130円は節目ではなく、通過点となっている」

そう指摘するエコノミストは少なくない。130円を超えて円安が進むと、次の目途は2002年の135円69銭。その先にあるのが、1998年の147円66銭となるが...。1990年代以来の歴史的円安水準に近づいているのだろうか。

「直接的な原因は米国の金利上昇にあるが、異例なスピードで円安が進む要因を別途作り出したのは、日本銀行の異例の金融緩和策だ」と指摘するのは、野村総合研究所エグゼクティブ・エコノミストの木内登英氏だ。

木内氏のリポート「1ドル130円は通過点。市場機能を損ねる日銀金融政策の弊害が急激な円安を招く」(4月20日)では、とりわけ2016年に導入した「イールドカーブ・コントロール」(YCC、長短期金利操作)が問題だと指摘する。

「(イールドカーブ・コントロールなど)これらの政策は、経済、物価に目立った好影響を発揮しなかった一方で、市場の価格形成を歪め、流動性低下など市場が混乱する潜在的リスクを高めていったと考えられる」

「経済環境の変化を映して長期金利が自由に変動し、それが経済の安定に貢献するという市場機能は、イールドカーブ・コントロールによって大きく損なわれたままである。そして、その弊害が一気に噴き出したのが、足元での急速な円安進行と言える」

「特に、10年国債の変動レンジの上限であるプラス0.25%を実際の金利が超えないように、日本銀行が指値オペなどで力づくで金利上昇を抑えたことで、先行きのさらなる日米金利差拡大観測が強まり、急速な円安進行をもたらしている。仮に、このイールドカーブ・コントロールが導入されていなければ、米国の長期金利の上昇の影響で日本の長期金利ももっと上昇しており、その結果、円安進行のペースは緩やかなものにとどまっていたはずだ」

日本銀行は4月20日、木内氏が「力づく」とした「指値オペ」を5日間実施すると発表。日本市場で10年国債利回りがプラス0.25%に接近したためで、金利を強力に抑え込むために国債を無制限で買い入れる。

しかし、木内氏はその効果を疑問視する。

「日本銀行の政策姿勢が物価高を助長する『悪い円安』をもたらしているとの批判が産業界からも高まる中、日本銀行が指値オペを通じていつまでも長期金利の上昇を無理やり止めることを続けられないのではないか、との見方も市場には浮上し始めている。その結果、指値オペを発表しても、10年国債利回りがプラス0.25%近くから大きく低下しなくなってきた」

長年の金融緩和策とイールドカーブ・コントロールによって、市場が正常に機能しない弊害が出ているというわけだ。

「円安」で喜ぶ投機筋の思惑とは

ところで、急激に円安が進んだことで、「物価高」を懸念する声が高まっているのに、「日本株」(日経平均やTOPIX)がやや上昇傾向にあるのは、どういうわけか。

第一生命経済研究所主任エコノミストの藤代宏一氏は、リポート「1.日本株には『良い円安』 2.投機筋は安心して円売り」(4月20日付)のなかで、その疑問に対してこう説明している。

「(円安が良いか悪いかについては)消費者目線では体感物価の上昇を通じたマインド悪化が顕著になっており、個人消費への影響が懸念される。もっとも、大企業製造業が多く含まれる日本株(日経平均やTOPIX)にとってはプラスの影響が大きいと判断される」

円安は輸出産業に有利に働くからだが、そこには産業構造と株式市場のアンバランスがある。

「GDP(国内総生産)に占める製造業のウエイトは約2割に過ぎない一方、日本株においてそのウエイトは約6割(日経平均採用銘柄数のうち6割強、TOPIXは時価総額ベース6割強)と大きな差があることを踏まえれば、マクロ的には『微妙』であっても、日本株にはプラスの可能性が高いと判断される。株価指数が(大企業)製造業偏重であることを改めて認識する必要があるだろう」

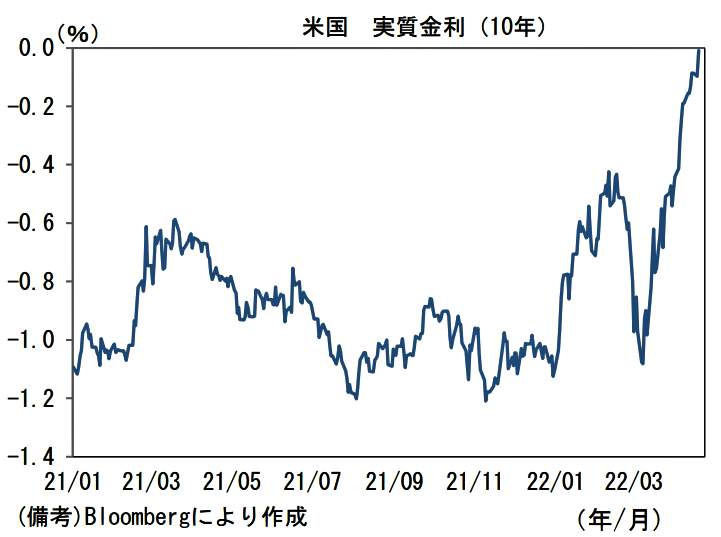

藤代氏も、今後も円安が加速するとみる。要因の第一は米国の金利の急上昇(=図表1参照)だが、日銀の政策姿勢によって投機筋の「円売り」に拍車がかかるという点では、木内氏と同じ見方だ。

「黒田東彦総裁は『円安は日本経済にとってプラス』との基本見解は崩しておらず、そうした認識の下で日米金利差拡大を促すYCC(イールドカーブ・コントロール)を継続する構えを示しており、日銀は指値オペを駆使して10年金利を0.25%以下の水準に抑える公算が大きい。投機筋は日銀の円安牽制に怯えることなく、ポジションを膨らますことができる」

「円安」はユーロに対しても加速する

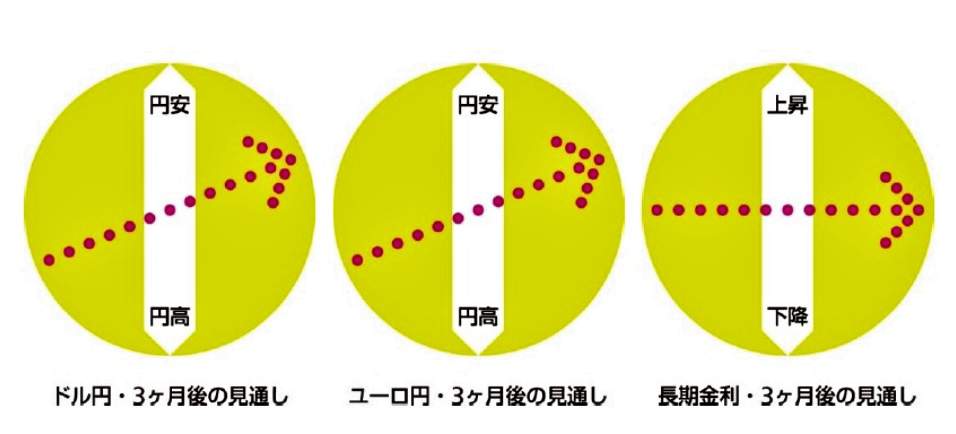

ニッセイ基礎研究所の上席エコノミスト上野剛力志氏も円安は、ドルに対してもユーロに対しても加速するという立場だ。上野氏のリポート「1ドル130円接近、円安進行に歯止めはかかるか?」(4月20日)では、こう述べている。

「今後も円安基調が続く可能性が高い。インフレ抑制を急ぐFRBは5月に利上げペースを加速し、資産圧縮も開始する見込みだ。日米の金融政策の違いがさらに際立ち、円安圧力になるだろう。また、実需の円売りをもたらしている原油高についてもロシア産原油離れによる構造的な需給逼迫懸念が背景にあるだけに、是正される見込みは乏しい」

「つまり、今後も積極的に円を買う理由は見当たらない。(中略)従って、ドル円は近く130円を突破し、3か月後も現在より円安に留まると見ている=図表2参照」

一方、円安はユーロに対しても加速するとみられるという=再び、図表2参照。

「今月に入り、ユーロは利上げで先行する米国のドルに対して売られたものの、円売りの勢いが勝ったことでユーロ円は上昇し、足元では139円台前半にある。今後もウクライナ情勢の緊迫化によるユーロ圏経済の減速懸念がユーロの重荷となるが、(金融)緩和の終了とその先の利上げを見据えるECB(欧州中央銀行)と緩和継続を掲げる日銀の姿勢の差は明確であり、ユーロの支援材料になる。3か月後の水準は現状比でやや円安ユーロ高と予想している」

つまり、FRB(米連邦準備制度理事会)が利上げに舵を切った米国と同じ構図なのだ。

「円安」が輸出産業の追い風になりにくい事情

一方、現在の「円安」にも擁護論がある。自動車や機械、半導体など輸出産業に追い風になるということで、日本銀行の黒田東彦総裁が「円安は日本経済全体からみるとプラスだ」と主張する根拠の1つになっている。

しかし、「円安は以前ほど日本企業の追い風になりにくい」と指摘するのは、野村アセットマネジメントのシニア・ストラテジスト石黒英之氏だ。石黒氏のリポート「円安と日本の企業業績の行方(下)」では、大事なポイントとして、日本企業の海外生産が加速していることをあげている。

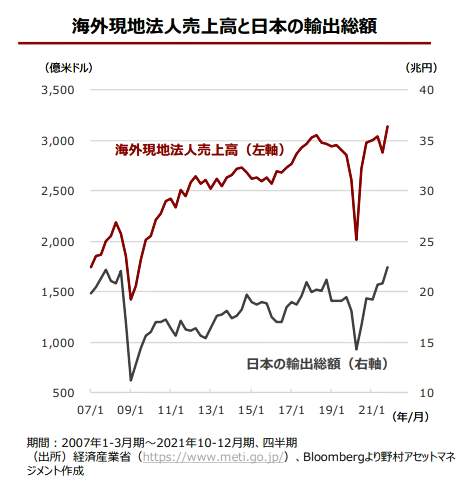

図表3は、日本の海外現地法人の売上高と日本の輸出総額の推移を比較したグラフだ。これを見ると、2007年に比べて2021年の日本の輸出総額はほぼ横ばいだが、海外現地法人の売上高はグンと伸びている。どういうことか。石黒氏がこう説明する。

「以前ほど円安が日本の企業業績を見るうえで、追い風になりにくい収益構造となっている点です。実際にデータで確認すると、2007年1~3月期と比較し、直近2021年10~12月期の日本の輸出総額は12.8%増にとどまっているのに対し、海外現地法人売上高は同期間で80.1%増となっています(=再び、図表3参照)」

日本企業の海外生産の加速したため、日本企業の為替依存度が低下したのだ。石黒氏はこう結んでいる。

「こうした収益体質の変化が以前のような円安・株高をもたらさない要因になっているとみられます。円安が日本企業の業績を支えるものの、過度な円安は、運用パフォーマンスの悪化につながる海外投資家の日本株離れを招きかねません。為替に依存せずとも、技術革新の追求や自社株買いの積極化を通じて、日本企業の競争力・収益力が強化されることが、長期的な視点でみた日本株の課題といえそうです」

(福田和郎)