日本銀行は2022年4月1日、企業短期経済観測調査(短観)を発表した。

大企業の景気判断を示す指数が製造業、非製造業とも7期ぶりに悪化した。ロシアのウクライナ侵攻をきっかけとした原材料価格の一段の高騰が、景気の重荷になっていることが浮き彫りになったかたちだ。

日本経済はどうなるのか。エコノミストの分析を読み解くと――。

経営者は「現状」よりも「先行き」に暗い判断

日銀の短観は、国内企業約1万社の経営者の直接調査票を送り、3か月ごとに景気の現状などを尋ねるもの。景気が「良い」と答えた企業の割合から「悪い」と答えた企業の割合を差し引いた業況判断指数(DI、ディー・アイ)で景気を判断する。短観はほかの経済指標に比べ、速報性に優れ、足元の業況ともに先行きについてもどう見ているか、非常に参考になるものだ。

報道や資料によると、大企業の製造業の指数はプラス14ポイントと、前回(昨年12月)から3ポイント悪化した。悪化は、製造業・非製造業とも新型コロナの感染拡大で初めての緊急事態宣言が出されて大幅に消費が落ち込んだ2020年6月の調査以来、7期ぶりとなる。

しかし、事前の予想では、7ポイント程度の下落とみられていたから、悪化の幅は予想をやや下回った。一方、昨年9月末の緊急事態宣言の終了を受けて前回調査では大きく上昇した大企業・非製造業も、今回は前回調査より1ポイントの下落となった。

注目されるのは、ロシアのウクライナ侵攻をきっかけに原材料価格が一気に高騰したことで、「現状判断」よりも「先行き判断」の指数が悪化していることだ。3か月後の見通しでは、大企業の製造業で5ポイントの悪化、非製造業で2ポイントの悪化が見込まれ、原材料価格の高騰が景気の重荷になっていることが浮き彫りになった。

今回の短観で景気判断の悪化がとくに目立つのは、大企業・製造業では「紙・パルプ」(14ポイント悪化)、「ガラスやセメントなどの窯業・土石製品」(9ポイント悪化)「食料品」(7ポイント悪化)など。

いずれも原油や穀物など原材料価格の上昇を受け、収益が圧迫されている。また、3か月後の「先行き」では「石油・石炭製品」「木材・木製品」「鉄鋼」がそれぞれ20ポイントも悪化すると見込まれている。また、半導体不足を引きずる自動車の7ポイント悪化も目立った。

数少ない明るい材料は、円安に伴う業績押上げ余地

今回の結果についてエコノストたちはどう見ているのだろうか。

ヤフーニュースのヤフコメ欄では、第一生命経済研究所首席エコノミストの永濱利廣氏がこう指摘した。

「ヘッドライン(見出し)で報道される『最近』のほうは、当初の想定ほど悪化しませんでしたが、『先行き』のほうの悪化幅が大きくなっています。やはり、企業経営者は市場関係者以上にウクライナ戦争の影響を深刻に見ているのでしょう。特に、感染者数減で一部先行き改善が見込まれていた非製造業が悪化したのが象徴的です。(中略)数少ない明るい材料としては、製造業の設備投資計画が強気なのと、想定為替レートが111円台後半なので、グローバル展開する大企業では円安に伴う業績押上げ余地があるということくらいでしょう」

三菱UFJリサーチ&コンサルティング調査部主席研究員の小林真一郎氏も、ウクライナ情勢への懸念を示した。

「大企業の業況判断は製造業、非製造業とも悪化しましたが、それでも事前の予測と比べると小幅でした。これは、感染第6波の影響が意外と軽微だったことや、調査時点ではウクライナ情勢の悪化、資源価格高の企業業績へのマイナスの影響が本格化していなかったためと考えられます」

「景気に減速懸念が出てきていることは確かです。景気の動向を企業活動から判断すると、『足元の景気は緩やかに回復しているが、感染第6波、自動車の生産制約、資源高の影響によって、一部に弱さが見られる』と言えそうです。また今後については、『感染第6波の収束への期待感はあるものの、ウクライナ情勢、資源価格高騰、行き過ぎた円安への警戒感を背景に景気の先行きに慎重な企業が多く、景気回復のペースも緩やかにとどまる』と考えられます」

景気悪化と物価高が共存するスタグフレーションに?

今回の短観調査は「日本経済が、景気悪化と物価高が共存するスタグフレーション的な様相を強めている」ことの表れと警告するのは、野村総合研究所エグゼクティブ・エコノミストの木内登英氏だ。

木内氏のリポート「スタグフレーション色を帯び始めた日本経済の内憂外患(日銀短観3月調査)」では、オミクロン株の感染拡大で冷え込んだ消費者心理に、ウクライナ情勢悪化によるエネルギー価格と食料品価格上昇が追い打ちをかけ、日本経済はまさに「内憂外患」の状態になった、としている。

そのなかで木内氏が注目したのは、企業の物価見通しのDI(業況判断ディー・アイ)だった。

「企業の物価見通しでは、全規模全産業の5年後の物価見通しは、前回調査では0.2%ポイント上昇しプラス1.3%となった。今回調査ではさらに0.2%ポイント上昇し、プラス1.6%となった。足元での物価高は、企業の中期的なインフレ予想も明確に高め始めたのである。1年後物価見通しはプラス1.8%、3年後がプラス1.6%、5年後がプラス1.6%となっており、足元での物価上昇率の高まりが先行き定着する見通しが示されたのである」「『中期的なインフレ予想には変化はないことから、物価上昇は定着せずに一時的現象で終わる』としてきた日本銀行の主張には反する結果となった」

今回の短観調査では、円安が企業の収益環境、景況感に与える影響にも注目が集まっているが、結果はどうだったか。

「多くの人が注目したのが、企業の想定為替レートと実際の為替レートとの乖離である。3月調査で全規模・全産業の2021年度下期の想定為替レートは110.96円となった。現在のドル円レートは1ドル122円程度であることから、10円以上にも達する乖離の分だけ、輸出企業の収益見通しは改善し、業況判断DIを押し上げる方向に働いたと考えられる」

「しかし実際には、自動車、電気機械、業務用機械など、代表的な輸出関連の業況判断DIは大きく悪化した。この点から、今回の短観調査は、円安は全体として日本経済にプラスとする日本銀行の主張には不利な結果になったと言えるのではないか」

つまり、日銀自身の調査(短観)が「円安は日本経済にプラス」としてきた日銀の主張を裏切る結果になったわけだ。木内氏は、こう批判する。

「物価を押し上げる『悪い円安』を引き起こしているとして、日本銀行の政策に対する批判も高まってきた。今回の短観では、円安進行の下でも輸出企業も含めて企業の景況感が顕著に悪化したことを背景に、『円安は全体としては日本経済にプラス』として、事実上、円安容認姿勢を続ける日本銀行の説明への批判がこの先一段と高まる可能性があるだろう」

価格転嫁どころではない!? 大混乱の状況

木内氏同様に、「インフレ傾向の高まり」を警戒するのが、第一生命経済研究所の首席エコノミストの熊野英生だ。

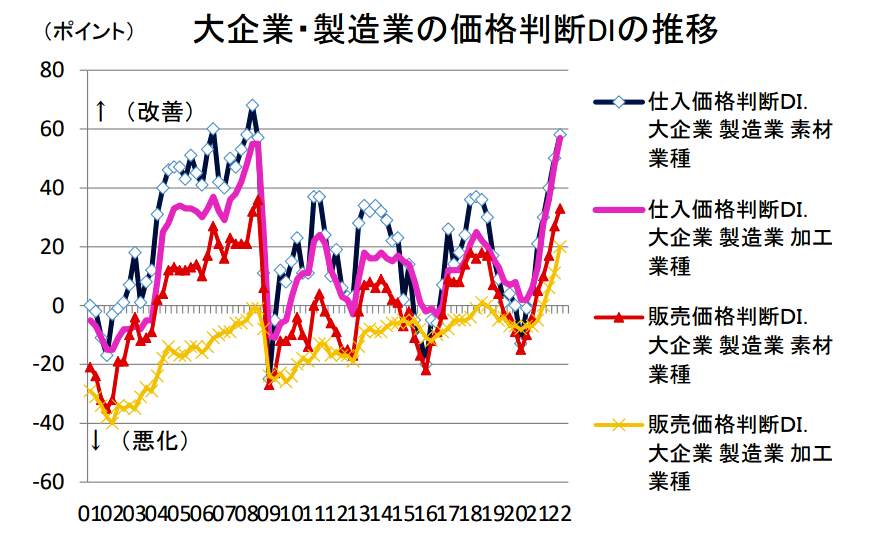

熊野氏のリポート「業況悪化マイナス3ポイント、インフレ圧力は強い~2022年3月の日銀短観~」のなかで、「物価見通し」の上昇に注目した。図表がそれだ。

「『企業の物価見通し』では、大企業・製造業の1年後の『物価全般の見通し』が前年比1.5%と、2014年の調査開始以来で過去最高を記録した」「この物価全般の見通しは、中小企業のほうが高く、製造業では2.2%(1年後)、非製造業では2.0%(1年後)とより高い。これは、(中略)自社の販売価格も値上げを迫られていることから来ていると考えられる」

「大企業・製造業の販売価格判断DIは、24の『上昇』超で、これは1980年6月の第二次オイルショック以来の高さだ。大企業・非製造業でも、13 の『上昇』超で、湾岸戦争後の1991年6月以来の高さである。仕入価格判断DIも歴史的水準まで上がったが、販売価格の方にもかなり押し上げの力が働いていることがわかる。巷間、『価格転嫁ができない』と言われるが、実際は価格転嫁がとても追いつかないというのが実情なのだろう」

数字と図が少々ややこしいが、つまり、製造業・非製造業ともに企業の販売価格と仕入れ価格の上昇率が、過去の戦争時に匹敵する水準にまで上がる混乱状態のため、価格転嫁どころの状況ではないということだ。

インフレで目標の物価上昇率2%に...どうする日銀?

熊野氏も日銀の「円安」政策を疑問視する。

「黒田総裁は、今回の短観は業況DIだけでなく、価格判断DIのところに注目していたはずだ。4月の消費者物価・コア指数が前年比2%を超えた後、その持続性がどのくらいあるのかを短観を通じても見極めたいと考えるからだ。短観のDIは、物価上昇率の高さというよりも、業種間の横の広がりを示すものだ。だから、ウクライナ侵攻で原油高騰が起こった作用がどのくらい企業の業種間で広がるのかを示すものになるだろう。その点、『物価全般の見通し』が中小企業で前年比2%を超えたことは、少し驚いていると思える」

そして、こう結ぶのだった。

「1年後の期待インフレ率が数の多い中小企業で、2%以上になっていたことは、ようやく黒田総裁の訴えが届いてきたと感じるだろう。次回の6月短観では、消費者物価が4月に2%に達した後に発表されることになる。企業の物価の見方が、消費者物価の実績が4月に大きく上がることを確認した上でどのように変化するかを確認できる。いよいよ、オーバーシュート・コミットメントの実現を具体的に点検する局面に移っていきそうだ」

物価安定実現を目指し、物価上昇率が目標値2%を行き過ぎる(オーバーシュートする)まで金融緩和を続けると公約している(コミットメントする)のが黒田日銀の強い姿勢だ。さあ、目標の物価上昇率2%になるのは確実視されるが、どうするのだ。まだ金融緩和を続けるのか? こう訴えているのだった。

(福田和郎)