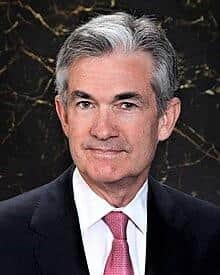

米国株の下落が止まらない。先週の5営業日連続値下げに加え、2022年1月27日(日本時間)も米FRB(米連邦準備制度理事会)のパウエル議長の記者会見中に大きく値を下げた。

FRBの「タカ派姿勢」(金融引き締め策)が鮮明に打ち出されたからだ。「インフレ退治」へ容赦なく金融を引き締める政策のため、世界経済を牽引してきた米ハイテク企業の株価も軒並み下落した。

大丈夫か、米国経済? エコノミストの分析を読み解くと――。

「今年はトラ年だが、世界経済のポイントはタカ」

「今年はトラ年ですが、世界経済の注目はタカです」。りそなアセットマネジメントのチーフ・ストラテジスト下出衛(しもで・まもる)氏が面白いことを書いている。コラム「新春リポート:主役は『寅』ではなく 『鷹』」(1月26日付)が、それだ。

「2022年は寅年です。相場格言では『丑(うし)つまずき、寅千里を走り、卯(う)跳ねる』と言われます」「ただ、2022年の主役は『寅』ではなく『鷹』です。FRB(米連邦準備制度理事会)がタカ派的(インフレ抑制優先)姿勢を示して首尾よくインフレを退治できるか否かが、2022年のマーケットの動きを大きく左右するとみられます」「米国景気が無事ソフトランディングできるか、パウエル議長の手腕が期待されます」

そのパウエルFRB議長だが、1月25日、26日に開かれた米連邦公開市場委員会(FOMC)後の記者会見で、政策金利(FF)の利上げを「適切な時期に行う」ことを表明した。パウエル氏の記者会見の内容、さらにFOMCが発表した声明文によって、FRBの「タカ派」姿勢が改めて鮮明になり、26日の米国市場では株式市場は下落、債券利回りも上昇(債券価格は下落)し、大幅な株安、債券安となったのだった。

今後の焦点は、3月から始まる利上げ幅や、バランスシート縮小のペースに移るが、この事態をエコノミストたちはどう見ているのだろうか。予想どおりの「タカ派」色でサプライズはないが、米国株の下落にもかかわらず、毅然とインフレ退治に乗り出す姿勢を打ち出したとみる向きが多い。

利上げよりもバランスシート縮小に注目

ヤフーニュースのヤフコメ欄では、ソニーフィナンシャルグループ・シニアエコノミストの渡辺浩志氏は「サプライズはありませんでした」としてこう指摘した。

「ただし、会見でパウエル議長が毎回のFOMCでの利上げの可能性を問われ、それを明確に否定しなかったことで、3月FOMC以降、年内最大7回の利上げを想起させるものとなりました。これがタカ派的と受け止められ、(中略)NYダウ平均株価は金利急騰を嫌気して下落に転じ、前日比129ドル安で終えました」

そのうえで渡辺氏は「FRBは『早く速い』機敏な正常化に傾斜しており、3月・5月の連続利上げと6月のバランスシート縮小(QT)決定の可能性が高まっています」と見る。

財務の状態を表すのがバランスシートだが、FRBのバランスシートはリーマンショック時(2008年)の深刻な景気後退への対応として、債券購入などにより資金を市中に大量供給した結果、急膨張している。

そのため、景気が拡大軌道に乗った現在、膨張したバランスシートを通常に戻す(=バランスシート縮小)ことがFRBの課題となっている。

バランスシート縮小は、金融引き締めと同様の効果があり、そのペースや規模が焦点になるわけだ。

また、日本経済新聞オンライン版(1月27日付)「FRB、3月利上げ示唆」につく「ひとくち解説」欄で、BNPパリバ証券グローバルマーケット統括本部副会長の中空麻奈氏も、利上げよりもバランスシート縮小に注目し、

「今回は、ペースは同じでもちゃんとやる、と宣言していることに加え、『3月の早い時期』に終了、と時期を明記。基本は再投資しないことでバランスシート縮小を図るつもりだが、売りオペも排除しない、と読める。そうなると、8月と考えていたバランスシート縮小は、思うより早まるかもしれない」

と、警戒感を示した。

パウエル議長の毅然とした「タカ派」姿勢に、改めて「インフレ退治」の強い決意を読み取ったのが、第一生命経済研究所の主任エコノミスト藤代宏一氏だ。藤代氏のレポート「『極タカ派』ではなく『タカ派』なFOMC 株価に配慮する素振りは見せず」(1月27日付)のなかで、こう書いている。

「サプライズはなかったが、やはりパウエル議長が利上げについてあらゆる選択肢を排除しなかったことはタカ派な印象を受けた」「インフレ対応を最優先課題としている現状、株価下落に配慮する姿勢、いわゆるパウエル・プット(株式市場に対する口先のサービス)は期待しにくい」「FED(米連邦準備制度)高官から金融政策の情報発信が多く見込まれるが、その多くは株式市場にとって心地よくないものになるだろう」

米ハイテク「GAFAM」の株価が軒並み下落だが...

さて、今後の米株式市場はどうなるのだろうか。必ずしも厳しさ一辺倒でない、というのが野村アセットマネジメントのシニア・ストラテジスト石黒英之氏だ。石黒氏のレポート「利上げ局面到来も米国株は本当に割高か」(1月27日付)のなかで、「FRBの利上げ加速で米国株には下押し圧力がかかるとの見方もあるが、米国株は利上げに耐えられないのだろうか」と疑問を投げかける。

「米実質金利が上昇したとしても、企業利益が伸びていけば、金利面からみた米国株の割高感は高まらない」「現在行なわれている米主要企業の決算をみても事前予想を上回る企業が目立ちます。業績面からみて米国株への見直し余地は高まってきたと考えられます」

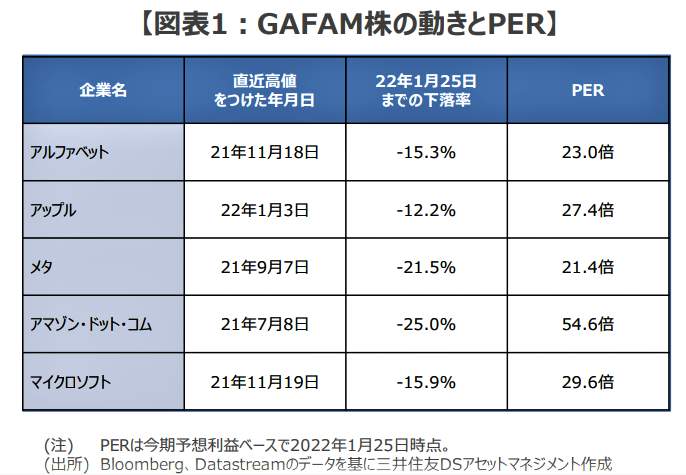

一方、そうした見方とは逆に、米国経済を牽引してきたハイテク株の下落に懸念を示すのが、三井住友DSアセットマネジメントのチーフマーケットストラテジスト市川雅浩氏だ。市川氏のレポート「米ハイテク株の調整について」(1月26日付)のなかで、「一極集中投資が進んだGAFAM株が崩れて、米国株全体に波及した」と指摘している。

GAFAM(グーグルの持ち株会社アルファベット、アップル、フェイスブック(現・メタ)、アマゾン・ドット・コム、マイクロソフト)はここ数年、米国株のけん引役となってきたが、これは彼らの高い人気によるところが大きかった。

しかしながら、投資マネーがGAFAMに極端に集中した結果、この5社の時価総額合計は、2021年12月末時点で、S&P500種株価指数の時価総額の約24%を占め、東証1部上場企業(2021年12月末時点で2182社)の時価総額合計の約1.5倍に達した。

ところが、FRBがタカ派色を鮮明にして以来、アマゾン・ドット・コムのマイナス25%を始め、下落が始まったという=図参照。これは、GAFAM株が調整局面を迎えたためで、米国株が全体として調整色を強めてしまう恐れがあるというのだ。

ただし、市川氏は、「GAFAM株の調整は、投資の偏りを是正する健全な動きであり、成長性を否定するものではない」と指摘して、次のように結んでいる。

「ポイントは、リスクを取りすぎていないか、投資先が偏っていないかを事前に確認することであり、(中略)これらの備えによって、相場環境の急変時にも、落ち着いた行動ができると考えています」

(福田和郎)