「永久緩和」のまま来年(2023年)春の任期切れまでやり過ごそうとしてきた日本銀行の黒田東彦総裁。

一部外国メディアから「日銀、利上げか」との観測記事も出たが、2022年1月17日~18日の金融政策決定会合の場で、現在の「大規模な金融緩和の維持」が決まった。

コロナ禍のもと、インフレに見舞われた米欧では金融引き締めや緩和縮小に動き始めている。日本とは真逆の動きだ。日本でもインフレ圧力が高まり、オミクロン株の感染大爆発が始まっている。

「黒田日銀」に舵取りを任せて日本経済は大丈夫か? エコノミストは厳しい目を向ける。

ロイター通信「日銀が利下げの議論」の真偽は?

報道によると、日本銀行は1月18日までの金融政策決定会合で、現在の大規模な金融緩和策を維持することを決めた。会合では短期金利をマイナス0.1%、長期金利をゼロ%程度に誘導することを柱とする金融緩和策の維持に賛成8、反対1の賛成多数で決めたという。

また、日本経済の中長期の見通しを示す「経済・物価情勢の展望」(展望リポート)を発表。物価上昇率の見通しを引き上げ、2022年度を前回10月の前年度比0.9%から1.1%に、23年度を1.0%から1.1%に、それぞれ上方修正した。21年度は0.0%を維持した。

日銀は物価見通しについて、これまで「下振れリスクのほうが大きい」と評価してきたが、「おおむね上下にバランスしている」と表現をあらためた。石油などの資源価格の上昇を背景に、企業が値上げに踏み切る事例が増えていることを反映したかたちだ。

一方、景気判断は「基調としては持ち直している」から「持ち直しが明確化している」に引き上げ、これまでの表現から強めた。しかし、実質国内総生産(GDP)の成長率見通しは、21年度を前回10月の前年度比3.4%から2.8%に下方修正。これは、オミクロン株の急拡大による影響を反映させたかたちで、「景気が持ち直している」としながらチグハグな印象を受ける。

22年度の実質成長率見通しも2.9%から3.8%に上方修正したが、23年度は1.3%から1.1%に引き下げた。23年度の物価上昇率見通しも1.1%と、従来の1.0%から小幅上昇にとどめた。「黒田日銀」は金融緩和解除(利上げ)の条件として「2%の物価上昇」を掲げている。

民間の予測では、インフレの進行によって物価上昇はもっと進むという意見もある。だが、目標到達には時間がかかり、金融緩和を粘り強く続ける方針をあらためて強調したかたちだ。

「金融緩和策の維持」は規定路線とはいえ、金融政策決定会合後の黒田総裁の記者会見でのやり取りは、多くのエコノミストが注目するところとなった。1月14日付早朝のロイター通信が、関係者の話として、「日銀が利上げに関する議論を行っている」と報じたからだ。

それによると、日銀の政策担当者は、2%の物価目標を達成する前でも、利上げを開始することが可能かどうか検討している、というのだった。この報道を受け、1月14日午前の国内債券市場では、長期金利が上昇(債券価格が下落)した。市場では、日銀の政策変更への思惑が一気に高まったのだった。

政策担当の日銀事務方は「利上げを目指す」

金融緩和策の維持が限界に近づいていることは確かなので、エコノミストたちもロイター報道の真偽を分析した。野村総合研究所のエグゼクティブ・エコノミスト木内登英氏は、「市場に大きな影響を与えた日銀利上げ検討の報道」(1月14日付)のなかで、「日本銀行が利上げ(マイナス金利解除)を決定する可能性はゼロに近い」としながらも、こうした報道に金融市場が大きく反応するのも無理がない背景があるとして、こう説明した。

「日本でも、来年度には消費者物価(除く生鮮食品)が1%を超える可能性が高まっていること、米国で利上げが前倒しに実施されるとの観測が強まる中、日本銀行が政策の現状維持を続ければ、日米金利差の拡大で円安が進み、それが悪い物価上昇を通じて国民生活を圧迫するとの批判が高まるとの見通しであること、などが背景にあるのではないか」

そして、日銀内部の対立の構図をこう推測したのだった。

「黒田総裁が2023年4月に退任した後には、日本銀行が利上げを含む正常化策を明示的に進める可能性は十分に出てくるだろう。金融政策姿勢を巡る日本銀行内部での構図は、任期終了まで現状維持を続けたい黒田総裁、追加緩和を主張するリフレ派、正常化を視野に入れる日銀事務方、の三つ巴ではないか。それぞれが拮抗しているため、結果的に政策は現状維持となりやすい」

日銀の政策担当者が集まる事務方が「利上げの準備を進めているのでは」というわけだ。

木内氏と同様に、三井住友DSアセットマネジメントのチーフマーケットストラテジスト市川雅浩氏も、日銀内部で「利上げの準備を進めている可能性があるのでは」という見方だ。

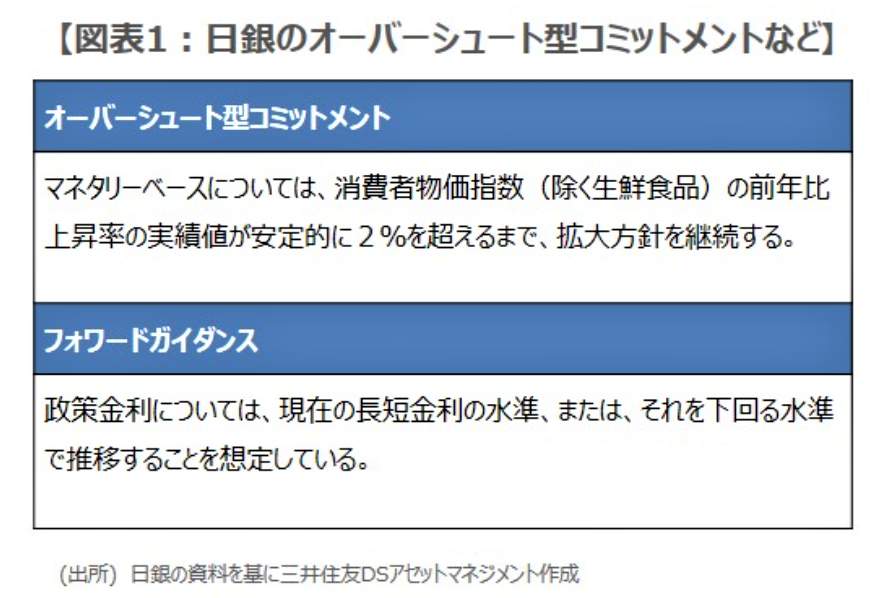

市川氏のレポート「日銀が利上げを議論との観測が浮上」(1月17日付)の中で、日銀が前もって金融政策の先行きについて示す指針「フォワードガイダンス」の文言を修正すれば、理論的には2%の物価目標を達成しなくても利下げを行うことは可能だ、としている=図表参照。

ただし、黒田総裁の任期満了前に「大幅に修正される公算は小さい」。それだけに、黒田総裁の記者会見での物価の見通しや金融政策の方向性に関する発言に注目が集まる、としていた。

「悪いインフレ」の進行でお先真っ暗?な日本経済

さて、その黒田総裁は記者会見でどんな発言をしたのか。NHKニュース(1月18日付)によると、こうだ。

「(黒田総裁は記者会見で、)資源価格の上昇による物価上昇は一時的なものにとどまることが多いと指摘したうえで、『持続的な物価上昇には賃金の上昇が極めて重要だ。日銀としては、企業収益の増加や賃金の上昇を伴いながら、物価上昇が緩やかに高まっていくという好循環をつくりだすことを目指している』と述べました。

さらに黒田総裁は『物価が2%に向かって着実に上昇しているわけではない。利上げをはじめ、現在の大規模な金融緩和を変更することはまったく考えておらず、そうした議論もしていない』と述べました」

こうした発言をエコノミストたちはどうみているだろうか。

1月18日付オンライン版日本経済新聞の記事につく「ひとこと解説」欄では、同紙編集委員の滝田洋一記者が日銀事務方の動きをこう説明した。

「日銀は早くも啓蟄? 物価見通しで注目したいのは、政策委員のリスク評価。2022年度については上振れ派3人、下振れ派2人、上下バランス派4人と、上振れ派が下振れ派より多い。23年度も同様に上振れ派3人、下振れ派2人、上下バランス派4人です。

これまで見通しを下回り続けてきた物価だが、今回はちょっと違うぞと政策委員たちが思いだしている様子が、浮かび上がるようです。一方、マクロ的な需給ギャップは足元ではマイナス圏ですが、それについても『23年度前半頃にはプラス転換』との見通しを示しています。このあたりは、黒田総裁の任期中の花道利上げを視野に収め始めたことを、事務方が示唆しているのでしょうか」

ヤフーニュースのコメント欄では、ソニーフィナンシャルグループのシニアエコノミスト渡辺浩志氏がこう分析した。

「インフレ見通しの上方修正は、海外発のコスト高を反映したもの。賃金が上昇しないなかで相次ぐ生活必需品の物価上昇(悪いインフレ)は、家計の購買力を押し下げ、消費者心理を悪化させ、人々の生活防衛意識を高めさせます。個人消費の減少を招き、スタグフレーションのリスクを高めるものといえます。賃金上昇や需要増にけん引された安定的な物価上昇(良いインフレ)は展望しづらい状況です」

スタグフレーションとは、景気が後退していく中で、インフレーション(物価上昇)が同時進行する現象をいう。景気停滞を意味する。「(景気の)持ち直しが明確化している」とする日銀の分析とは真逆の見方だ。

また、第一生命経済研究所首席エコノミストの永濱利廣氏も、同欄でこう批判した。

「日銀が金融政策の出口に向かうには、同じ2%でもデフレギャップが解消することに伴うディマンドプルインフレが必要でしょう。仮にコストプッシュで一時的に2%をオーバーシュートしたとしても、それは所得の海外流出を伴っており、持続的なインフレは期待できないからです。そもそも、GDPデフレーターがマイナスの状況では金融政策の出口などありえないと思います」

原油価格上昇と円安で燃料代が上がって、お米の値段が上がるのが「コストプッシュインフレ」。一方で、みんながお米を食べるようになって、つまり需要拡大で値段が上がるのが「ディマインドプルインフレ」だ。日銀が本来目指している物価上昇は、「良いインフレ」のディマインドプルインフレのはずだが、現在の状況はコストプッシュの「悪いインフレ」ではないか、と指摘するのだった。

(福田和郎)